Contabilización de otros hechos económicos.

Caso práctico

Durante todo este año, Ana ha estado contabilizando distintas operaciones que se han dado en la empresa, como comprar ordenadores y programas informáticos, material de oficina, vehículos de transporte, local... Para llevar a cabo estas inversiones, Antonio y su hermano, han tenido que tomar decisiones sobre cómo financiarlas.

Además ahora al finalizar el año, Ana se encuentra con el cierre del ejercicio económico; es decir, tiene que realizar todas las operaciones encaminadas a calcular el beneficio o la pérdida del año

1.- Activo no corriente y fuentes de financiación.

Caso práctico

Ana esta mañana la va a dedicar a comprobar el estado del activo no

corriente de la empresa, para ello va a hacer un recuento del inmovilizado que

posee, de cómo ha sido financiado y que parte del mismo está amortizada a día

de hoy y de cuanto queda por amortizar. Todo esto le va a servir para poder

llevar a cabo las operaciones de fin de ejercicio y comprobar la situación

financiera (deudas que tiene la empresa).

Ana esta mañana la va a dedicar a comprobar el estado del activo no

corriente de la empresa, para ello va a hacer un recuento del inmovilizado que

posee, de cómo ha sido financiado y que parte del mismo está amortizada a día

de hoy y de cuanto queda por amortizar. Todo esto le va a servir para poder

llevar a cabo las operaciones de fin de ejercicio y comprobar la situación

financiera (deudas que tiene la empresa).

Debes conocer

Te ofrecemos una presentación del contenido del activo no corriente y sus fuentes de financiación.

Activo no corriente y fuentes de financiación.

Para iniciar el estudio de esta unidad debes tener en cuenta que la utilización de Plan General de Contabilidad, (PGC), será una herramienta fundamental.

Para ello debes leer con detenimiento el grupo 2 "Activo no corriente", donde vas a ver las cuentas que van a ser estudiadas a continuación:

-

20 Inmovilizaciones intangibles:

- 206 Aplicaciones informáticas

-

21 Inmovilizaciones materiales

- 210 Terrenos y bienes naturales

- 211 Construcciones

- 212 Instalaciones técnicas

- 213 Maquinaria

- 214 Utillaje

- 215 Otras instalaciones

- 216 Mobiliario

- 217 Equipos para procesos de información

- 218 Elementos de transporte

- 219 Otro inmovilizado material

-

28 Amortización acumulada del inmovilizado

- 280 Amortización acumulada del inmovilizado intangible

- 281 Amortización acumulada del inmovilizado material

Estos elementos de inmovilizado, se pueden adquirir mediante pago al contado o efectivo, o bien mediante financiación a corto o largo plazo (los vendedores de dichos inmovilizados). Las cuentas que hacen referencia a este apartado son las siguientes:

- 173 Proveedores de inmovilizado a largo plazo

- 175 Efectos a pagar a largo plazo

- 523 Proveedores de inmovilizado a corto plazo

- 525 Efectos a pagar a corto plazo

En la venta de estos inmovilizados, tienes que leer las siguientes cuentas:

- 253 Créditos a largo plazo por enajenación de inmovilizado

- 543 Créditos a corto plazo por enajenación de inmovilizado

Tendrás que estudiar las cuentas que hacen referencia a la financiación propia y ajena de la empresa, como:

- 100 Capital social

- 112 Reserva legal

- 170 Deudas a largo plazo con entidades de crédito

- 520 Deudas a corto plazo con entidades de crédito

1.1.- Adquisición de inmovilizado.

Has de tener en cuenta que las empresas comerciales, como "La lluvia no moja", necesitan de un espacio físico para realizar su actividad, además otra serie de inmovilizados como ordenadores, material de oficina, elementos de transporte...

En este punto vas a estudiar como se contabiliza la adquisición de un inmovilizado según su financiación; es decir, si se paga al contado o por el contrario la empresa lo deja a deber. Además no debes olvidar que la adquisición de estos inmovilizados, llevan su IVA soportado correspondiente.

El inmovilizado material está constituido por los elementos de naturaleza duradera, representados por bienes muebles e inmuebles que participan en la actividad de la empresa.

Para saber más

Este enlace te lleva al Plan General Contable, publicado en el Boletín Oficial del Estado, que estás utilizando a lo largo de todo el curso. Has de buscar y leer las definiciones de las cuentas englobadas en el subgrupo 21, en la página 105 del BOE.

Este subgrupo 21 "Inmovilizaciones materiales" se cargará por el importe del

inmovilizado, con abono a cuentas del subgrupo 52 (Deudas a corto plazo),

subgrupo 17 (Deudas a largo plazo) ó 57 (Tesorería).

La contabilización de la adquisición de inmovilizado de forma gráfica, sería la siguiente:

| Debe (1) |

Nº de cuenta (2) |

Concepto (3) |

Nº de cuenta (4) |

Haber (5) |

|

|---|---|---|---|---|---|

| (21) (472) |

Inmovilizaciones materiales Hacienda Pública, IVA soportado |

Bancos Caja Proveedores inmovilizado c/p Efectos a pagar a c/p Proveedores inmovilizado l/p Efectos a pagar a l/p |

(572) (570) (523) (525) (173) (175) |

||

Debes conocer

En este enlace vas a aprender como se contabiliza la adquisición del inmovilizado, con un ejercicio práctico.

La cuentas 206 "Aplicaciones informáticas" que es el importe satisfecho por la propiedad o el derecho a uso de programas informáticos, es una cuenta del inmovilizado intangible.

Vas a ver esta cuenta, solo para diferenciar la contabilización de los ordenadores (hardware) de los programas informáticos (software). Ambas pertenecen al grupo 2, pero los ordenadores se contabilizan en la cuenta (217) "Equipos para procesos de información" mientras que los programas informáticos se contabilizan en la cuenta (206) "Aplicaciones informáticas".1.2.- Amortización del inmovilizado.

Los bienes que estudiaste en el punto anterior, es decir los bienes recogidos en los subgrupos 20 y 21, con el paso del tiempo se deprecian, pierden valor. Esto es debido bien al paso del tiempo, al uso o a los avances tecnológicos.

La contabilidad nos dice que la empresa debe reflejar siempre esta depreciación de valor para mantener la imagen fiel del patrimonio.

La amortización es el registro contable de la pérdida de valor que ha sufrido un bien al final de cada ejercicio económico.

Las cuentas que intervienen en la contabilización de la amortización del inmovilizado son las siguientes:

- (680) Amortización del inmovilizado intangible.

- (681) Amortización del inmovilizado material.

Ambas recogen la depreciación de valor que experimenta el inmovilizado durante un ejercicio económico.

- (280) Amortización acumulada del inmovilizado intangible.

- (281) Amortización acumulada del inmovilizado material.

Ambas recogen la depreciación que ha acumulado año tras año, el inmovilizado correspondiente desde el momento de su adquisición.

Para calcular la cuota de amortización anual de un elemento se puede utilizar diferentes métodos, pero el más usado y el que vas a estudiar es el Método de cuotas fijas o de amortización lineal.

La contabilización de la amortización del inmovilizado de forma gráfica, sería la siguiente:

| Debe (1) |

Nº de cuenta (2) |

Concepto (3) |

Nº de cuenta (4) |

Haber (5) |

|

|---|---|---|---|---|---|

| (680) | Amortización del inmovilizado intangible | a Amortización acumulada del inmovilizado intangible | (280) | ||

| (681) | Amortización del inmovilizado material | a Amortización acumulada del inmovilizado material | (281) | ||

Debes conocer

En este enlace vas a aprender el cálculo de la cuota de amortización anual mediante el método de cuotas fijas o amortización lineal.

Autoevaluación

1.3.- Enajenación del inmovilizado.

Como ya puedes suponer todos los elementos vistos en el punto uno, en algún momento del tiempo puede que tengan que ser dados de baja, el principal motivo es la enajenación o venta de los mismos. Lógicamente este hecho tiene que ser contabilizado.

Para contabilizarlo, tienes que tener en cuenta el valor del bien para darlo de baja (cantidad que figura en Balance, y que se corresponde con su precio de adquisición), el dinero que te van a pagar por él y la amortización acumulada del mismo, con toda esta información podrás saber si obtienes beneficio o pérdida con su venta. Es importante que no olvides que estas operaciones llevan IVA.

La contabilización de la enajenación de inmovilizado de forma gráfica, sería la siguiente:

| Debe (1) | Nº de cuenta (2) | Concepto (3) | Nº de cuenta (4) | Haber (5) | |

|---|---|---|---|---|---|

| (572) (570) (253) (543) (280)(281) (670)(671) |

Bancos Caja Créditos a largo plazo por enajenación de inmovilizado Créditos a corto plazo por enajenación de inmovilizado Amortización acumulada del inmovilizado Pérdida procedente del inmovilizado |

a Inmovilizaciones a Hacienda Pública, IVA repercutido a Beneficio procedente del inmovilizado |

(21) (477) (770)(771) |

||

Debes conocer

En este enlace vas a aprender como se contabiliza la enajenación de inmovilizado, con un ejercicio práctico.

Autoevaluación

1.4.- Financiación propia y ajena.

Como ya sabes, las empresas para llevar a cabo su actividad tienen que utilizar una serie de recursos como materias primas, el trabajo de su personal, maquinarias, pago de alquileres, pago de distintos suministros...

Para poder pagar estos factores productivos la empresa necesita disponer de dinero, y para poder obtenerlo dispone de dos fuentes de financiación, la propia y la ajena.

La financiación propia son los recursos aportados por los propios empresarios y los que provienen de los resultados que genera la empresa.

Son fuentes de financiación ajena aquellas cuyos recursos pertenecen a personas ajenas a la empresa, y que por tanto, al disponer la empresa de ellas supone un coste financiero para la misma.

Las cuentas que representan fuentes de financiación y que vas a estudiar son las siguientes:

| Grupo 1. Financiación básica. | |

|---|---|

| PATRIMONIO NETO | (100) Capital social. (102) Capital. (112) Reserva legal. (113) Reservas voluntarias. (129) Resultado del ejercicio |

| FINANCIACIÓN AJENA A LARGO PLAZO | (170) Deudas a largo plazo con entidades de crédito. (171) Deudas a largo plazo. (173) Proveedores de inmovilizado a largo plazo. (175) Efectos a pagar a largo plazo. |

| Grupo 4: Acreedores y deudores por operaciones comerciales. | |

| FINANCIACIÓN AJENA A CORTO PLAZO POR OPERACIONES COMERCIALES | (400) Proveedores. (401) Proveedores, efectos comerciales a pagar. (410) Acreedores por prestación de servicios. (411) Acreedores, efectos comerciales a pagar. |

| Grupo 5: Cuentas financieras. | |

| FINANCIACIÓN AJENA A CORTO PLAZO | (520) Deudas a corto plazo con entidades de crédito. (521) Deudas a corto plazo. (523) Proveedores de inmovilizado a corto plazo. (525) Efectos a pagar a corto. |

Para saber más

Este enlace te lleva al Plan General Contable, publicado en el BOE. Has de buscar y leer las definiciones de las cuentas de financiación, en la quinta parte "Definiciones y relaciones contables" la página 93 y siguientes del BOE.

Debes conocer

En este enlace vas a encontrar teoría y ejemplos prácticos acerca de la contabilización de casos en los que existe financiación propia y ajena.

2.- Operaciones de fin de ejercicio

Caso práctico

Ana, tiene que cerrar la contabilidad del ejercicio económico; para ello tendrá que ir realizando paso a paso cada una de las operaciones siguientes:

- Amortizaciones de los inmovilizados tanto material como intangible.

- Variación de existencias.

- Liquidación de IVA.

- Cálculo del resultado del ejercicio (Beneficio o pérdida).

- Cierre de la contabilidad.

Debes conocer

Te ofrecemos una presentación del contenido de las distintas anotaciones que se han de realizar al cierre del ejercicio.

Cierre contable.

2.1.- Liquidación de IVA.

Liquidar el impuesto (IVA), significa saldar las cuentas correspondientes a dicho impuesto.

IVA repercutido- IVA soportado = IVA (a ingresar o devolver)

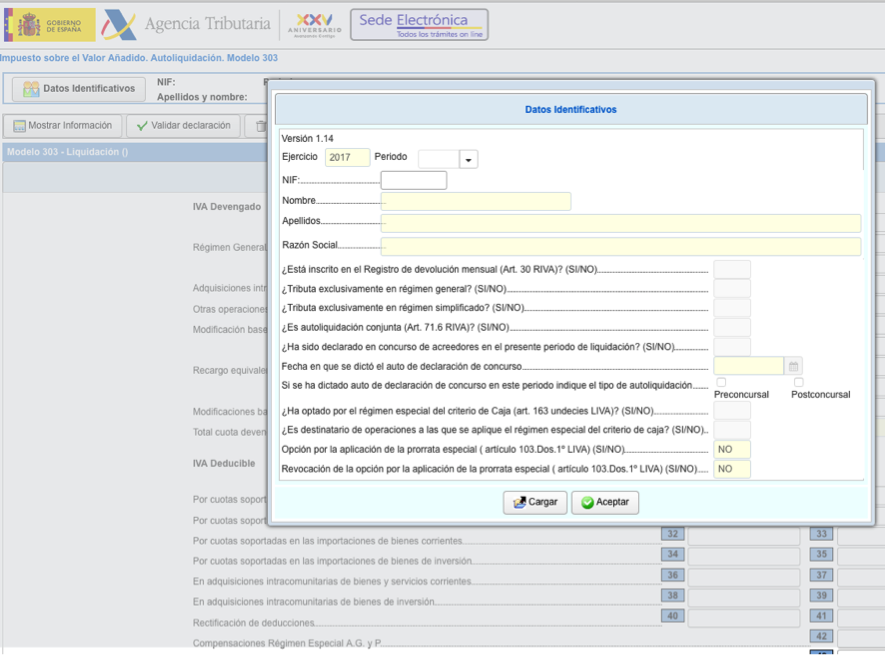

Has de tener en cuenta que con carácter general, trimestralmente se ha de realizar la liquidación del impuesto, esta se ha de presentar en la Hacienda Pública en el plazo de 20 días, a contar desde la finalización del trimestre; para ello hay que rellenar el modelo 303.

Además de estas declaraciones trimestrales al final de año debe presentarse una declaración anual en el modelo 390.

Para saber más

Mediante este enlace vas a poder ver cada uno de los modelos (modelo 303 y 390), en los cuales las empresas han de realizar las liquidaciones trimestrales de IVA y la declaración anual del mismo.

Mediante este enlace vas a poder ver cada uno de los modelos (modelo 303 y 390), en los cuales las empresas han de realizar las liquidaciones trimestrales de IVA y la declaración anual del mismo.

Modelo de liquidación trimestral: (a partir del año 2017 se presenta un nuevo modelo 303)

Modelo de declaración anual. Declaración informativa:

Las cuentas que intervienen en la contabilización de la liquidación del IVA son las siguientes:

Las cuentas que intervienen en la contabilización de la liquidación del IVA son las siguientes:

- (472) H.P. IVA soportado.

- (477) H.P. IVA repercutido.

- (4750) H.P, acreedora por IVA.

- (4700) H.P, deudora por IVA.

La contabilización de la liquidación del IVA de forma gráfica, sería la siguiente:

| Debe (1) | Nº de cuenta (2) | Concepto (3) | Nº de cuenta (4) | Haber (5) | |

|---|---|---|---|---|---|

| (477) (4700) |

Hacienda Pública, IVA repercutido Hacienda Pública, deudora por IVA |

a H.P. IVA soportado a H.P., acreedora por IVA. |

(472) (4750) |

||

Debes conocer

En este enlace vas a encontrar la teoría sobre la liquidación del IVA y ejemplos prácticos.

Autoevaluación

Solución

2.2.- Variación de existencias.

Realizar la variación de existencias o regularización, consiste en saber la valoración de las existencias finales que tiene en el almacén la empresa; el encargado del almacén debe transmitir al contable su valoración para su posterior contabilización. Debemos por tanto dar de baja las existencias iniciales y a continuación dar de alta las existencias finales.

Las cuentas que intervienen en la contabilización de la variación de existencias son las siguientes:

(300) Mercaderías.

(610) Variación de existencias de mercaderías.

La contabilización de la regulación de las existencias de forma gráfica, sería la siguiente:

| Debe (1) |

Nº de cuenta (2) |

Concepto (3) |

Nº de cuenta (4) |

Haber (5) |

|

|---|---|---|---|---|---|

| (610) | Variación de existencias de mercaderías | a Mercaderías (Existencias iniciales) | (300) | ||

| (300) | Mercaderías | a Variación de existencias (Existencias finales) de mercaderías | (610) | ||

Debes conocer

Ejercicio resuelto

Teniendo en cuenta que las existencias iniciales de mercaderías ascienden a 170€, y que las finales ascienden a 400€. Anota en el libro diario la regularización de las mercaderías a fin de ejercicio:

Autoevaluación

Solución

2.3.- Calculo del beneficio (o pérdida) del ejercicio.

Una vez que se han regularizado las existencias (cálculo de la variación de existencias) y se han realizado las correcciones de valor (amortizaciones) ya tienes todo lo necesario para calcular el resultado del ejercicio. Este resultado se calcula mediante la realización de dos asientos, uno para saldar las cuentas de gastos y otro para saldar las cuentas de ingresos, en ambos asientos la cuenta contrapartida es:

Una vez que se han regularizado las existencias (cálculo de la variación de existencias) y se han realizado las correcciones de valor (amortizaciones) ya tienes todo lo necesario para calcular el resultado del ejercicio. Este resultado se calcula mediante la realización de dos asientos, uno para saldar las cuentas de gastos y otro para saldar las cuentas de ingresos, en ambos asientos la cuenta contrapartida es:

(129) Resultado del ejercicio

La contabilización del resultado del ejercicio de forma gráfica, sería la siguiente:

| Debe (1) | Nº de cuenta (2) | Concepto (3) | Nº de cuenta (4) | Haber (5) | |

|---|---|---|---|---|---|

|

(7)

(609) |

Ingresos "Rappels" por compras |

a Resultado del ejercicio | (129) | ||

| (129) | Resultado del ejercicio | a Gastos a Variación de existencias a Descuentos sobre ventas por pronto pago a Devoluciones de ventas y operaciones similares a "Rappels" sobre ventas |

(6)

(709) |

||

Mediante los asientos anteriores, vas a obtener lo siguiente:

- El Debe de la cuenta (129) Resultado del ejercicio recoge la suma de todos los gastos que ha tenido la empresa durante el ejercicio económico.

- El Haber de la cuenta (129) Resultado del ejercicio recoge la suma de todos los ingresos que ha tenido la empresa durante el ejercicio económico.

- La diferencia entre el debe y el haber de la cuenta (129) Resultado del ejercicio te dará el beneficio o la pérdida obtenido por la empresa.

- SI: EL DEBE (GASTOS) > EL HABER (INGRESOS) = PÉRDIDAS

- SI: EL DEBE (GASTOS) < EL HABER (INGRESOS) = BENEFICIOS

Debes conocer

En este enlace vas a encontrar ejemplos prácticos sobre el cálculo del resultado del ejercicio.

Autoevaluación

Solución

2.4.- Cierre de la contabilidad.

Consiste es realizar el Asiento de cierre, mediante el cual se saldan todas las cuentas de balance; es decir, las cuentas del grupo 1 al 5. (Recuerda que los grupos 6 y 7 se saldaron al calcular el resultado del ejercicio mediante la cuenta (129).

Consiste es realizar el Asiento de cierre, mediante el cual se saldan todas las cuentas de balance; es decir, las cuentas del grupo 1 al 5. (Recuerda que los grupos 6 y 7 se saldaron al calcular el resultado del ejercicio mediante la cuenta (129).

El asiento contable refleja el cierre de las cuentas de pasivo y neto contra las cuentas de activo.

El asiento de forma gráfica sería:

| Debe (1) | Nº de cuenta (2) | Concepto (3) | Nº de cuenta (4) | Haber (5) | |

|---|---|---|---|---|---|

| Pasivo Neto | a Activo | ||||

Tienes que tener en cuenta que en términos generales:

- Grupo 1: Tiene saldo acreedor. La cuenta (129) puede tener saldo deudor, por representar pérdidas, en el balance aparecerá en el pasivo con signo negativo o entre paréntesis.

- Grupo 2: Tiene saldo deudor. La amortización acumulada tiene saldo acreedor y figurará en el balance en el activo con signo negativo o entre paréntesis.

- Grupo 3: Tiene saldo deudor.

- Grupo 4: Tiene cuentas de saldo deudor y acreedor.

- Grupo 5: Tiene cuentas de saldo deudor y acreedor.

Debes conocer

En este enlace vas a encontrar ejemplos prácticos sobre el asiento de cierre del ejercicio.

Autoevaluación

Solución

Anexo I.- Adquisición de inmovilizado.

(21) Inmovilizaciones materiales: Incluye las siguientes cuentas: Terrenos y bienes naturales, construcciones, instalaciones técnicas, maquinaria, utillaje, otras instalaciones, mobiliario, equipos para procesos informáticas, elementos de transporte y otro inmovilizado material.

Cada una de estas cuentas se cargará por el precio de adquisición del correspondiente bien.

(472) Hacienda Pública, IVA soportado: Se carga por el importe del Impuesto, que correponde al cálculo del 18% del precio de adquisición.

(572) Bancos: Importe de la compra que se paga mediante transferenca bancaria o cheque.

(570) Caja: Importe de la compra que se paga al contado.

(523) Proveedores de inmovilizado a corto plazo: Deudas con el suministrador del bien, con vencimiento no superior al año.

(525) Efectos a pagar a corto plazo: Deudas con el suministrador del bien, con vencimiento no superior al año, materializadas con letras de cambio.

(173) Proveedores de inmovilizado a largo plazo: Deudas con el suministrador del bien, con vencimiento superior al año.

(175) Efectos a pagar a largo plazo: Deudas con el suministrador del bien, con vencimiento superior al año, materializadas con letras de cambio.

IMPORTANTE: Tienes que tener en cuenta que cuando adquieres una construcción, tienes que separar o desglosar el valor del suelo del valor de la edificación; es decir; contabilizarlo en cuentas separadas.

(210) Terrenos y bienes naturales para el solar.

(211) Construcciones para el edificio.

EJEMPLO PRÁCTICO:

-

Compramos un ordenador por importe de 500€, que pagamos mediante transferencia bancaria. (IVA 21%)

500 (217) Equipos para procesos de información

105 (472) Hacienda Pública, IVA soportadoa Banco c/c (572) 605

-

Compramos una mesa de despacho por importe de 350€, de las cuales se pagan 100€ en efectivo y el resto se pagará dentro de 60 días. (IVA 21%)

350 (216) Mobiliario

73,5 (472) Hacienda Pública, IVA soportadoa Caja (570) 100

a Proveedores de inmoviliz. a c/p (523) 323,5 -

Compramos un local como almacén de la empresa, por importe de 120.000€, de los cuales se pagan mediante transferencia bancaria 31.600€ aceptamos letras de cambio a pagar en 6 meses por 60.000€ y el resto a pagar en 18 meses. IVA 21%

120.000 (211) Construcciones

25.200 (472) Hacienda Pública, IVA soportadoa Banco c/c (572) 31.600

a Efectos a pagar a c/p(525) 60.000

a Proveedores de inmovilizado

a l/p (173) 53.600 -

Compramos un ordenador portatil para la empresa, por importe de 600€ que se se pagará en 18 meses. Además la empresa adquire también, unos programas informáticos por importe de 200€, que pagaremos en 6 meses. (IVA 21%)

600 (217) Equipos para procesos de información

200 (206) Aplicaciones informáticas

168 (472) Hacienda Pública, IVA soportadoa Proveedores inmovilizado a l/p (173) 726

a Proveedores inmovilizadoa c/p (525) 242147.196,5 147.196,5

Anexo II.- Amortización lineal.

(681) Amortización del inmovilizado material

(680) Amortización del inmovilizado intangible

a Amortización acumulada del inmovilizado material (281)

a Amortización acumulada del inmovilizado intangible (280)

(681) Amortización del inmovilizado material: Esta cuenta recoge la depreciación anual, que sufre el inmovilizado material.

(680) Amortización del inmovilizado intangible: Esta cuenta recoge la depreciación anual, que sufre el inmovilizado intangible.

(281) Amortización acumulada del inmovilizado material: Recoge la corrección de valor del inmovilizado material.

(280) Amortización acumulada del inmovilizado intangible: Recoge la corrección de valor del inmovilizado intangible.

NOTA IMPORTANTE:

- Además se ha de tener en cuenta que las amortizaciones figuran en el Balance, en el activo no corriente con signo negativo (entre parentesis), minorando el inmovilizado al que corresponda la amortización.

- La cuenta de Amortización acumulada del inmovilizado, desaparecerá de balance, sólo cuando el inmovilizado correspondiente se venda o se de de baja (desaparezca de la empresa).

Teniendo en cuenta que la amortización es la pérdida de valor que sufren los elementos de inmovilizado de la empresa por diversas causas como: uso, desgaste u obsolescencia. Hemos de decir que existen distintos sistemas para calcular las cuotas de amortización; de los cuales destacaremos el sistema lineal.

Este sistema lineal, cálcula la cantidad a amortizar en función de la vida util del bien, es decir, amortizaremos todos los años la misma cantidad teniendo en cuenta el número de años que utilizaremos el inmovilizado en la empresa. Se cálcula:

![]()

Vida útil: Número de años que se espera tener y utilizar el inmovilizado en la empresa.

Valor residual: Valor que se obtendrá por la venta de ese inmovilizado al finalizar su vida en la empresa.

Precio de adquisición: Importe pagado en el momento de adquirir el inmovilizado (sin IVA).

Ejemplo práctico:

- Suponemos que tenemos una maquinaria, cuyo precio de adqusición fue de 3.500€, hace dos años, por tanto se encuentra amortizada dos años. Sabemos que tiene una vida útil de 10 años. Realizaremos el asiento de amortización del tercer año.

Para saber la cuota de amortización tendremos que dividir el precio de adquisición entre los 10 años de vida útil:

Cuota de amortización= 3500/10=350 anuales.

1.350 (681) Amortización del inmovilizado material

a Amortización acumulada del inmovilizado material (281) 350

- Disponemos en la empresa de un ordenador que costó 1.500€, con una vida útil de 5 años y un valor residual de 300€. Calculamos la cuota de amortización del bien.

Cuota de amortización = (1.500-300)/5 = 240

240 (681) Amortización del inmovilizado material

a Amortización acumulada del inmovilizado material (281) 240

Anexo III.- Enajenación de inmovilizado.

(572) Bancos

(543) Créditos a corto plazo por enajenación de inmovilizado

(253) Créditos a largo plazo por enajenación de inmovilizado

(281) (280) Amortización acumulada del inmovilizado

(670) (671) Perdidas procedentes del inmovilizado material

a Inmovilizado material (21)

a H. P., IVA repercutido (477)

a Beneficios procedentes del inmovilizado material (771)(770)

(543) Créditos a corto plazo por enajenación de inmovilizado: Derecho de cobro, a corto plazo (a cobrar en menos de un año), que surge cuando vendemos un inmovilizado y no lo cobramos, queda pendiente de cobro.

(253) Créditos a largo plazo por enajenación de inmovilizado: Derecho de cobro, a largo plazo (a cobrar a más de un año), que surge cuando vendemos un inmovilizado y no lo cobramos, queda pendiente de cobro.

(281)(280) Amortización acumulada del inmovilizado: Recoge el total de amortización del bien hasta un momento determinado.

(671) (670) Perdidas procedentes del inmovilizado: Surge cuando el precio de venta es menor que el valor contable que tiene dicho bien (precio de adquisición menos la amortización acumulada), recoge por tanto esa diferencia de valor que es una pérdida para la empresa, que se contabiliza en una cuenta de gastos.

(771) (770) Beneficios procedentes del inmovilizado: Surge cuando el precio de venta es mayor que el valor contable de dicho bien, recoge por tanto la diferencia de valor que es un beneficio para la empresa, y que se contabiliza en una cuenta de ingresos.

(477) Hacienda Pública, IVA repercutido: Importe del impuesto sobre el valor añadido, que se calcula sobre el precio de venta.

(21) Inmovilizado material: Recoge el precio de adquisición del bien que se vende.

Los inmovilizados siempre figuran en contabilidad por su precio de adquisición.

Nota importante:

Cuando vendemos un inmovilizado tenemos que tener en cuenta que hemos de calcular el valor contable del bien que vamos a vender, este se calcula por la diferencia entre el precio de adquisición del bien menos la amortización acumulada de dicho bien, hasta el momento de enajenación o venta.

Como por ejemplo: tenemos en nuestra contabilidad un ordenador que nos costó 500€, y se encuentra amortizado en un 50%; es decir, la amortización acumulada de ese ordenador en este momento es de 250€. Por tanto el valor contable del ordenador sería de 250€ (500- 250).

A la hora de proceder a su venta, con este valor contable de los inmovilizados, se nos pueden dar tres casos:

- Que obtengamos beneficios; porque el precio de venta es mayor que el valor contable: Siguiendo el ejemplo del ordenador, suponemos en este caso que lo vendemos por 600€ al contado. (IVA 21%)

Precio adquisición = 500€

Amortización acumulada del ordenador = 250€

Valor contable = 250€

Precio de venta = 600€

Beneficio = 350€250 (281) Amortización acumulada del inmovilizado material

726 (570) Cajaa Equipos para procesos de información (217) 500

a H.P., IVA repercutido (477) 126

a Beneficio procedente del inmovilizado material (771) 350 - Que obtengamos pérdidas; porque el precio de venta es menor que el valor contable: Siguiendo el ejemplo del ordenador, suponemos en este caso que lo vendemos por 100€ al contado. (IVA 21%)

Precio adquisición = 500€

Amortización acumulada del ordenador = 250€

Valor contable = 250€

Precio de venta = 100€

Perdida = 150€250 (281) Amortización acumulada del inmovilizado material

121 (570) Caja

150 (671) Pérdidas procedentes del inmovilizado materiala Equipos para procesos de información (217) 500

a H.P., IVA repercutido (477) 21 - Que no obtengamos ni beneficios ni pérdidas; porque el precio de venta sea igual al valor contable: Siguiendo el ejemplo del ordenador, suponemos en este caso que lo vendemos por 250€ al contado. (IVA 21%)

Precio adquisición = 500€

Amortización acumulada del ordenador = 250€

Valor contable = 250€

Precio de venta = 250€

Perdida o beneficio = 0€250 (281) Amortización acumulada del inmovilizado material

302,5 (570) Caja

a Equipos para procesos de información (217) 500

a H.P., IVA repercutido (477) 52,5

Anexo IV.- Fuentes de financiación.

Dentro de la financiación propia debes conocer:

- Aportaciones de capital: También conocido como fondos propios, son las cantidades entregadas por los socios en el momento de creación de la empresa o a lo largo de su vida cuando necesiten nuevas cantidades mediante las ampliaciones de capital.

- Reservas: Son los beneficios producidos a lo largo del ejercicio económico por la empresa y que no han sido distribuido entre sus socios.

Contablemente la finnaciación propia se realiza de la siguiente forma:

(572) Bancos a Capital social (100)

Ejemplo práctico:

Se crea una empresa por tres socios que aportan un capital de 90.000€ que es ingresado en una cuenta bancaria.

90.000 (572) Bancos a Capital social (100) 90.000

Fuentes de financiación ajena

| FINANCIACIÓN AJENA A LARGO PLAZO | (170) Deudas a largo plazo con entidades de crédito. (171) Deudas a largo plazo. (173) Proveedores de inmovilizado a largo plazo. (175) Efectos a pagar a largo plazo. |

|---|---|

| FINANCIACIÓN AJENA A CORTO PLAZO | (520) Deudas a corto plazo con entidades de crédito. (521) Deudas a corto plazo. (523) Proveedores de inmovilizado a corto plazo. (525) Efectos a pagar a corto |

Como ya viste anteriormente, las cuentas (173), (175), (523) y (525) se utilizaron para la contabilización de la adquisición de inmovilizado, por tanto en este punto no las vas a estudiar. Pero no olvides que son fuentes de financiación ajena.

La contabilización de de forma gráfica de estas deudas es la siguiente:

(572) Bancos

a Deudas a largo plazo con entidades de crédito (170)

a Deudas a largo plazo (171)

a Deudas a corto plazo con entidades de crédito (520)

a Deudas a corto plazo (521)

(170) Deudas a largo plazo con entidades de crédito: Obligaciones de pago contraídas con entidades de crédito por la empresa a pagar en un plazo superior al año.

(171) Deudas a largo plazo: Obligaciones de pago contraídas con terceras personas por la empresa a pagar en un plazo superior al año.

(520) Deudas a corto plazo con entidades de crédito: Obligaciones de pago contraídas con entidades de crédito por la empresa a pagar en un plazo no superior al año.

(521) Deudas a corto plazo: Obligaciones de pago contraídas con terceras personas por la empresa a pagar en un plazo no superior al año.

Estas deudas suponen un gasto financiero para la empresa, puesto que son recursos que tendremos que devolver junto con unos intereses que nos cobran.

Ejemplos prácticos:

-

La empresa pide un préstamo de 9.000€, a pagar en 5 años, para la adquisición de un vehiculo para la empresa. El banco ingreso el dinero en su cuenta bancaria.

9.000 (572) Bancos a Deudas a l/p con entidades de crédito (170) 9.000

-

La empresa devuelve el préstamo a los 2 años, porque se encuentra en buena situación financiera.

9.000 (170) Deudas a l/p con entidadesde crédito a Banco c/c (572) 9.000

-

Pedimos a un amigo un préstamo de 500€, para la compra de un ordenador. El dinero prestado se lo devolveremos el mes próximo cuando cobremos nuestra nómina.

500 (570) Caja a Deudas a corto plazo (521) 500

-

Devolvemos a nuestro amigo los 500€ prestados, al contado.

500 (521) Deudas a corto plazo a Caja (570) 500

Anexo V.- Liquidación del IVA.

Liquidar el impuesto sobre el valor añadido supone arreglar cuentas con la Hacienda pública, es decir, hay que calcular si tenemos que pagar a Hacienda o si por el contrario es Hacienda la que tiene que devolver.

La cuenta (472) Hacienda Pública, IVA soportado: Recoge el importe del IVA que paga la empresa como consecuencia de las adquisiciones y gastos en que incurre en su actividad diaria.

La cuenta (477) Hacienda Pública, IVA repercutido: Recoge el importe del IVA que cobra la empresa como consecuencia de las ventas e ingresos en que incurre en su actividad diaria.

Estas cuentas pueden aparecer tanto por el debe como por el haber, por tanto, para liquidar dichas cuentas hay que coger los correspondientes saldos del libro Mayor.

La contabilización de forma gráfica sería la siguiente:

(477) Hacienda Pública, IVA repercutido

(4700) Hacienda Pública, deudora por IVA

a Hacienda Pública, IVA soportado (472)

a Hacienda Pública, acreedora por IVA (4750)

(4700) Hacienda Pública, deudora por IVA: Recoge el importe que la Hacienda Pública tiene que devolver a la empresa en concepto de IVA, puesto que la empresa ha soportado más IVA del que ha repercutido.

(4750) Hacienda Pública, acreedora por IVA:Recoge el importe que la empresa tiene que pagar a la Hacienda Pública en concepto de IVA, puesto que la empresa ha soportado menos IVA del que ha repercutido.

Ejemplos prácticos:

- Una empresa ha soportado en este trimestre un IVA de 500€ y ha repercutido un IVA de 700€. El asiento de liquidación será el siguiente:

700 (477) Hacienda Pública, IVA repercutido

a H.P. IVA soportado (472) 500

a H.P., acreedora por IVA (4750) 200 - Una empresa ha soportado en este trimestre un IVA de 800€ y ha repercutido un IVA de 200€. El asiento de liquidación será el siguiente:

200 (477) H.P. IVA repercutido

600 (4700) H.P., deudora por IVAa H.P. IVA soportado (472) 800

- Pagamos la deuda que la empresa tiene contraida con la Hacienda Pública por bancos.

200 (4750) H.P., acreedora por IVA

a Bancos (572) 200

Anexo VI.- Resultado del ejercicio.

Calcular el resultado del ejercicio, significa, cerrar las cuentas de gastos e ingresos. Para ello basta con llevar sus saldos a la cuenta (129) "Resultado del ejercicio", mediante dos asientos, uno para gastos y otro para ingresos.

En el cálculo del resultado, hemos de tener en cuenta que la cuenta (610) "Variación de existencias de mercaderías" se ha de cerrar por el saldo; es decir, la cuenta puede aparecer por el debe con las cuentas de ingresos o por el haber con las cuentas de gastos.

La contabilización de forma gráfica sería la siguiente:

(7) Ingresos

(610) Variación de existencias de mercaderías

(606) Descuentos sobre compras por pronto pago

(608) Devolución de compras y operaciones similares

(609) "Rappels" por compras

a Resultado del ejercicio (129)

(129) Resultado del ejercicio

a Gastos (6)

a Variación de existencias (610)

a Descuentos sobre ventas por pronto pago (706)

a Devoluciones de ventas y operaciones similares (708)

a "Rappels" sobre ventas (709)

(129) Resultado del ejercicio: Cuenta que recoge los gastos e ingresos del ejercicio; es una cuenta de balance que se cerrará al cierre de la contabilidad.

Ejemplo práctico:

Contabiliza en el diario cada uno de los siguientes gastos e ingresos. (IVA 21%)

1.Compra de mercaderías al contado, por importe de 500€.

2.Nos llega la factura de la luz por importe de 50€.

3.Pagamos mediante transferencia bancaria el alquiler del local, por importe de 700€.

4.Vendemos mercaderías por importe de 800€, que nos pagarán en 30 días.

5.Cobramos en efectivo una comisión, por importe de 40€.

6.Cobramos antes del vencimiento, al contado, al cliente del punto 4, con un descuento por pronto pago de 30€.

•Realizar los asientos de variación de existencias, sabiendo que las existencias finales de mercaderías tienen un valor de 200 €. (No había existencias iniciales)

•Realizar los asientos de regularización para calcular el beneficio o la pérdida

500 (600) Compra de mercaderías

105 (472) H.P., IVA soportado

a Caja (570) 605

50 (628) Suministros

10,5 (472) H.P., IVA soportado

a Acreedores por prestación de servicios (410) 60,5

700 (621) Arrendamientos y cánones

147 (472) H.P., IVA soportado

a Banco c/ (572) 847

968 (430) Clientes

a Venta de mercaderías (700) 800

a H.P., IVA repercutido (477) 168

48,40 (570) Caja

a Ingresos por comisiones (754) 40

a H.P., IVA repercutido (477) 8,4

931,70 (570) Caja

30 (706) Descuento sobre ventas por pronto pago

6,30 (477) H.P., IVA repercutido

a Clientes (430) 968

200 (300) Mercaderías (Existencias finales)

a Variación de existencias (610) 200

Asientos de regularización:

1.280 (129) Resultado del ejercicio

a Compra de mercaderías (600) 500

a Suministros (628) 50

a Arrendamientos y cánones (621) 700

a Descuento sobre ventas por p/p (706) 30

a Resultado del ejercicio (129) 1.040

En este caso, en el libro mayor de la cuenta (129) "Resultado del ejercicio", el debe es mayor que el haber, por tanto la empresa ha tenido pérdidas por importe de 240€. Este importe se saldará con el asiento de cierre.

Anexo VII.- Cierre del ejercicio.

Al final del ejercicio del empresa RIRI, S.A., presenta en sus cuentas los siguientes saldos:

| Nº cuenta. | Nombre de la cuenta. | Saldos. | |

|---|---|---|---|

| Deudor. | Acreedor. | ||

| 100 |

Capital social. |

|

29800

|

| 129 |

Resultado del ejercicio. |

|

3000

|

| 170 |

Deudas a largo plazo con entidades de crédito. |

|

10000

|

| 213 |

Maquinaria. |

20000

|

|

| 216 |

Mobiliario. |

10000

|

|

| 281 |

Amortización acumulada del inmovilizado material. |

|

3000

|

| 300 |

Mercaderías. |

5000

|

|

| 400 |

Proveedores. |

|

1000

|

| 406 |

Envases y embalajes a devolver a proveedores. |

500

|

|

| 410 |

Acreedores por prestación de servicios. |

|

200

|

| 430 |

Clientes. |

1500

|

|

| 572 |

Bancos. |

8000

|

|

| 523 |

Proveedores de inmovilizado a corto plazo. |

|

2000

|

| 543 |

Crédito a corto plazo por enejenación de inmovilizado. |

4000

|

|

El asiento de cierre sería el siguiente:

29.800 (100) Capital social

3.000 (129) Resultado del ejercicio

10.000 (170) Deudas a largo plazo con entidades de crédito

3.000 (281) Amortización acumulada del inmovilizado material

1.000 (400) Proveedores

200 (410) Acreedores por prestación de servicios

2.000 (523) Proveedores de inmovilizado a corto plazo

a Bancos (572) 8.000

a Crédito a corto plazo por enajenación de inmovilizado (543) 4.000

a Clientes (430) 1.500

a Envases y embalajes a devolver a proveedores (406) 500

a Mercaderías (300) 5.000

a Mobiliario (216) 10.000

a Maquinaria (213) 20.000