Liquidación de obligaciones fiscales derivadas de la compraventa.

Caso práctico

Jaime es consciente de que, como empresario, tiene que

cumplir con una serie de obligaciones fiscales, como es pagar los impuestos que

le correspondan, guardar las facturas de las compras que realiza, etc. También

es consciente de que estar al día de los plazos de pago, de los documentos que

hay que presentar, etc. requiere mucho tiempo, y no es fácil, por lo que decide

contratar los servicios de la Asesoría Buitrago, propiedad de Rosa Buitrago. Rosa

es una buena amiga, y, además, quince años de experiencia avalan su

profesionalidad, por lo que Jaime está convencido de que su empresa va a estar

en buenas manos.

Jaime es consciente de que, como empresario, tiene que

cumplir con una serie de obligaciones fiscales, como es pagar los impuestos que

le correspondan, guardar las facturas de las compras que realiza, etc. También

es consciente de que estar al día de los plazos de pago, de los documentos que

hay que presentar, etc. requiere mucho tiempo, y no es fácil, por lo que decide

contratar los servicios de la Asesoría Buitrago, propiedad de Rosa Buitrago. Rosa

es una buena amiga, y, además, quince años de experiencia avalan su

profesionalidad, por lo que Jaime está convencido de que su empresa va a estar

en buenas manos.

1.- Impuesto del valor añadido.

Caso práctico

Rosa Buitrago, la asesora fiscal de Jaime, acaba de telefonearlo. Toca presentar la declaración de IVA correspondiente al primer trimestre del año en Hacienda, Jaime debe enviarle todas las facturas emitidas y recibidas en ese tiempo, para que en la asesoría puedan elaborar el modelo de IVA correspondiente. Menos mal que Jaime es organizado, ya que así no le resultará difícil localizar todas las facturas solicitadas.

Rosa Buitrago, la asesora fiscal de Jaime, acaba de telefonearlo. Toca presentar la declaración de IVA correspondiente al primer trimestre del año en Hacienda, Jaime debe enviarle todas las facturas emitidas y recibidas en ese tiempo, para que en la asesoría puedan elaborar el modelo de IVA correspondiente. Menos mal que Jaime es organizado, ya que así no le resultará difícil localizar todas las facturas solicitadas.

1.1.- Concepto y ámbito de aplicación.

Seguro que has oído hablar alguna vez del Impuesto del Valor Añadido, sin embargo, ¿Piensas alguna vez en que una parte del precio que pagas por tus compras son impuestos, y no un beneficio para el vendedor o vendedora?

Seguro que has oído hablar alguna vez del Impuesto del Valor Añadido, sin embargo, ¿Piensas alguna vez en que una parte del precio que pagas por tus compras son impuestos, y no un beneficio para el vendedor o vendedora?

Los impuestos son cantidades que cobra la Administración a los ciudadanos y ciudadanas, sin que reciban nada a cambio, para contribuir así a los gastos que ésta tiene, en educación, sanidad, carreteras, etc.

Citas para pensar

Los impuestos son el precio que pagamos por una sociedad civilizadaOliver Wendell Holmes

El Impuesto del Valor Añadido (IVA) es un impuesto que pagamos todos los consumidores y consumidoras de bienes y de servicios, en el momento de comprarlos.

Es un impuesto indirecto, lo que quiere decir que todos estamos obligados a pagarlo sólo por el hecho de comprar el bien o el servicio en sí, y todos vamos a pagar la misma cantidad de IVA por adquirir el mismo bien, sin importar quién es el comprador o compradora, ni si tiene mayor o menor capacidad para afrontar el pago.

Te preguntarás qué cantidad es la que tenemos que pagar en cada momento, bien, lo que pagamos es un porcentaje del precio del bien o del servicio.

Sin embargo, el proceso de hacer llegar el dinero que pagamos los consumidores y consumidoras hasta la Hacienda Pública Española se realiza a través de unos intermediarios, que son las empresas, y los y las profesionales.

Las obligaciones de las empresas y profesionales con la Hacienda Pública son:

- Recaudar el IVA en los productos que nos venden o los servicios que nos prestan a los consumidores y las consumidoras finales. Esta acción se denomina repercutir el IVA.

- Pagar IVA en las compras que realizan a otras empresas o profesionales. Esta acción se denomina soportar el IVA.

- Ingresar en la Hacienda Pública la diferencia entre el IVA repercutido y el soportado, se conoce como liquidación del impuesto.

Ejercicio resuelto

La empresa de Marta se dedica a la compra, y posterior venta, de electrodomésticos. Los primeros tres meses del año ha comprado electrodomésticos por un valor de 12.420,40 euros, aplicando un porcentaje de IVA del 21%; y ha vendido electrodomésticos por un valor de 16.340,57 euros, a lo que hay que añadir un IVA del 21%. ¿Tendrá que ingresar algo en Hacienda? ¿Qué cantidad?

Del ejercicio anterior podemos deducir que a las empresas y profesionales no les cuesta dinero el IVA, puesto que lo que han pagado por este concepto al comprar un bien o servicio, lo han recuperado con las ventas, y el exceso de IVA cobrado es lo que ingresan en Hacienda. Por su parte, los consumidores y consumidoras no repercutimos IVA, sólo lo soportamos, por lo que nosotros somos los verdaderos pagadores del impuesto.

El IVA tiene aplicación en todo el territorio español, a excepción de Canarias, Ceuta y Melilla.

Regulación del IVA

El IVA está regulado por la siguiente normativa:

- Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (LIVA)

- Real Decreto 1624/1992, de 29 de diciembre, por el que se aprueba el Reglamento del Impuesto sobre el Valor Añadido (RIVA).

La normativa anterior, aunque es del año 1992, desde ese año hasta la actualidad, ha sufrido diversas modificaciones y actualizaciones. Así, pues es conveniente, que cuando se consulte dicha legislación, se tengan en cuenta las modificaciones que se hayan realizado.

1.2.- El hecho imponible.

El hecho imponible es cada operación que da lugar al cobro o pago del impuesto. Son hechos imponibles del impuesto:

- Las entregas de bienes y prestaciones de servicios realizadas por empresas y profesionales.

- Las adquisiciones intracomunitarias de bienes.

- Las importaciones de bienes.

- En las entregas de bienes el vendedor o vendedora pone a disposición del comprador o compradora el bien que éste acaba de adquirir; y en las prestaciones de servicios el vendedor o vendedora pone sus conocimientos, o los medios de que dispone, a disposición del consumidor o consumidora, para cubrir su necesidad, pero no existe la entrega de un bien.

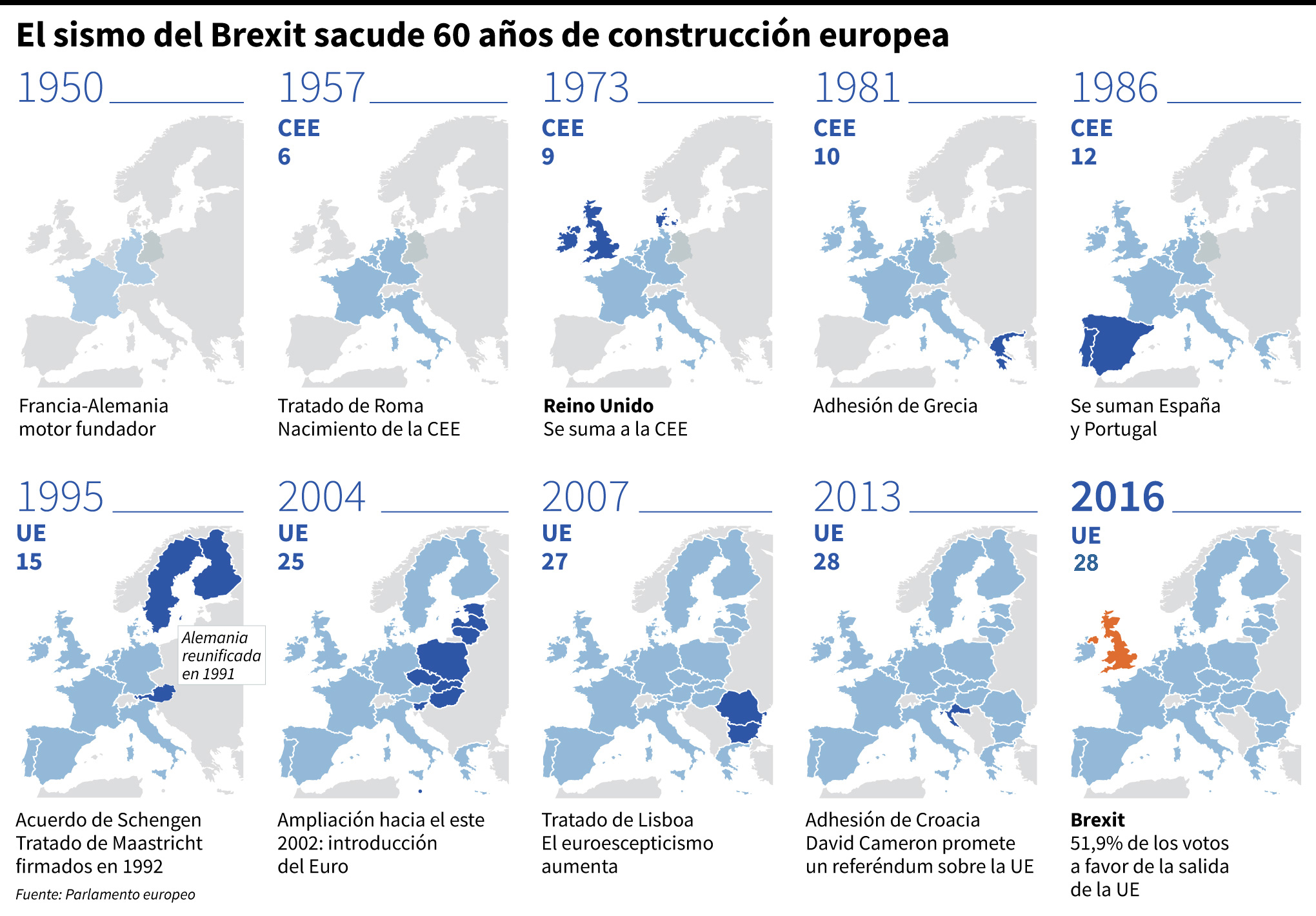

- Las adquisiciones intracomunitarias son las compras de bienes realizadas a cualquier país de la Unión Europea. Cuando la compra la realiza una persona, ésta paga el IVA del país que vende. Sin embargo, cuando la compra la realiza una empresa española no lleva IVA (a pesar de que todos los países europeos tienen su propio impuesto sobre ventas), y el IVA se aplicará después en España.

- Las importaciones son las compras de bienes a países que no forman parte de la Unión Europea. Las empresas españolas, cuando importan, no pagan IVA al proveedor, sino a la aduana en el momento del paso de la mercancía a España.

Debes conocer

Para saber si una operación es una adquisición intracomunitaria o una importación es necesario conocer qué países forman la Unión Europea. En el siguiente enlace encontrarás información sobre los países miembros de la Unión Europea.

Para saber si una operación es una adquisición intracomunitaria o una importación es necesario conocer qué países forman la Unión Europea. En el siguiente enlace encontrarás información sobre los países miembros de la Unión Europea.

Países miembros de la Unión Europea.

El 23 de junio de 2016, los ciudadanos del Reino Unido votaron a favor de abandonar la Unión Europea (UE). El 29 de marzo de 2017, el Reino Unido comunicó oficialmente al Consejo Europeo su intención de abandonar la UE mediante la activación del artículo 50 del Tratado de Lisboa.

Por el momento, a septiembre de 2017, el Reino Unido sigue siendo miembro de pleno derecho de la Unión Europea, con todos los derechos y obligaciones correspondientes.

El 29 de marzo de 2017 tras conseguir la aprobación del parlamento británico, el Reino Unido comunicó al presidente del Consejo de la Unión Europea su intención de abandonar la Unión Europea, tal como establece el artículo 50 del Tratado de la Unión Europea. Esta comunicación dio inicio al proceso de salida, que según establece el tratado, tendrá una duración inicial de 2 años, prorrograble por acuerdo unánime de los Estados miembro.

Si quieres saber más sobre el Brexit te aconsejamos que veas el siguiente enlace:

Autoevaluación

1.3.- El sujeto pasivo.

Se denomina sujeto pasivo del IVA a quien tiene la obligación de liquidar el impuesto.

Los sujetos pasivos del IVA son, con carácter general, las empresas y profesionales. No debéis confundir el sujeto pasivo con el consumidor o consumidora final, sobre estos últimos recae la carga del pago del impuesto, pero no son quienes tienen la obligación de liquidar el impuesto.

Las obligaciones del sujeto pasivo del IVA son:

- Realizar la declaración –liquidación del impuesto cuando corresponda. La declaración-liquidación es el documento, en modelo oficial, que recoge los datos de las operaciones sujetas a IVA, compras y ventas, realizadas por el sujeto pasivo en un periodo determinado. Se presenta ante la Agencia Tributaria.

- Ingresar los importes correspondientes, resultantes de la declaración-liquidación, en la Agencia Tributaria.

Ejercicio resuelto

Un horno de panadería compra sacos de harina a la empresa Harineras Reunidas, por un total de 22.000 euros más un IVA del 4%. Al mismo tiempo por las ventas de pan ha recibido 50.000 euros más el 4% de IVA y por otros artículos de panadería ha recibido 26.000 euros más el 10% de IVA.

- Indicar qué importe de IVA pagará el horno a Harineras Reunidas.

- Indicar qué importe de IVA cobrará el horno de sus clientes.

- Indicar quién es el sujeto pasivo en este supuesto.

- Calcular la cantidad a ingresar a la Hacienda Pública.

Autoevaluación

Solución

1.4.- Devengo del impuesto.

La obligación del pago del IVA va a nacer en un momento diferente según el tipo de operación de que se trate:

| Tipo de operación | Devengo |

|---|---|

| Compra de un bien. | En el momento en que el vendedor o vendedora nos entrega el bien. |

| Solicitud de prestación de un servicio. | En el momento en el que el que nos prestan ese servicio. |

| Compra de un bien a un país comunitario (Adquisición intracomunitaria). | En el momento en el que el vendedor o vendedora nos entrega el bien, ya dentro de España. |

| Compra de un bien a un país no comunitario (Importación). | Cuando solicitemos en la aduana que nos entreguen el bien comprado. |

| Pago anticipado. | En el momento del pago de las cantidades anticipadas. |

Autoevaluación

1.5.- Base imponible.

Ahora vamos a ver cómo calculan las empresas y profesionales el IVA que tienen que cobrar en sus ventas a otras empresas y profesionales, o a los consumidores o consumidoras finales. ¿Qué tal operas con números?

El IVA se va a calcular multiplicando el importe del bien o del servicio cobrado, por un porcentaje determinado, y que más adelante veremos cuál es.

La base imponible no es solo el precio del bien o del servicio, sino que incluye otros conceptos que suelen aparecer también en el momento de una compra. ¿Se te ocurre a qué conceptos nos podemos estar refiriendo?

La base imponible no es solo el precio del bien o del servicio, sino que incluye otros conceptos que suelen aparecer también en el momento de una compra. ¿Se te ocurre a qué conceptos nos podemos estar refiriendo?

Los más habituales son:

- Las comisiones, los portes, transportes y seguros; cuando se incluyan en la factura del bien o del servicio.

- El importe de los envases y embalajes, si los hubiese.

- Otros impuestos distintos al IVA que puedan haber nacido con la operación.

- Etcétera.

No se incluyen en la base imponible los descuentos que se hayan concedido previamente o en el momento en el que se realice la operación; por lo que se restarán del importe del bien o del servicio antes de calcular la base imponible.

Recomendación

A lo largo de la unidad utilizaremos el cálculo de tantos por ciento, por lo que recomendamos que los repaséis.

Para calcular el tanto por ciento de una cantidad hay que multiplicar esa cantidad por el tanto, y dividir el resultado entre cien.

Ejercicio resuelto

Un restaurante compra, a una empresa distribuidora de bebidas, mercancía por valor de 458,40 euros. En la factura aparecen los siguientes conceptos:

- Portes: 35 euros.

- Embalajes: 17 euros.

- Seguro: 12 euros.

- Descuento: 10% del valor de la mercancía.

Calcular la base imponible para poder determinar el IVA a pagar.

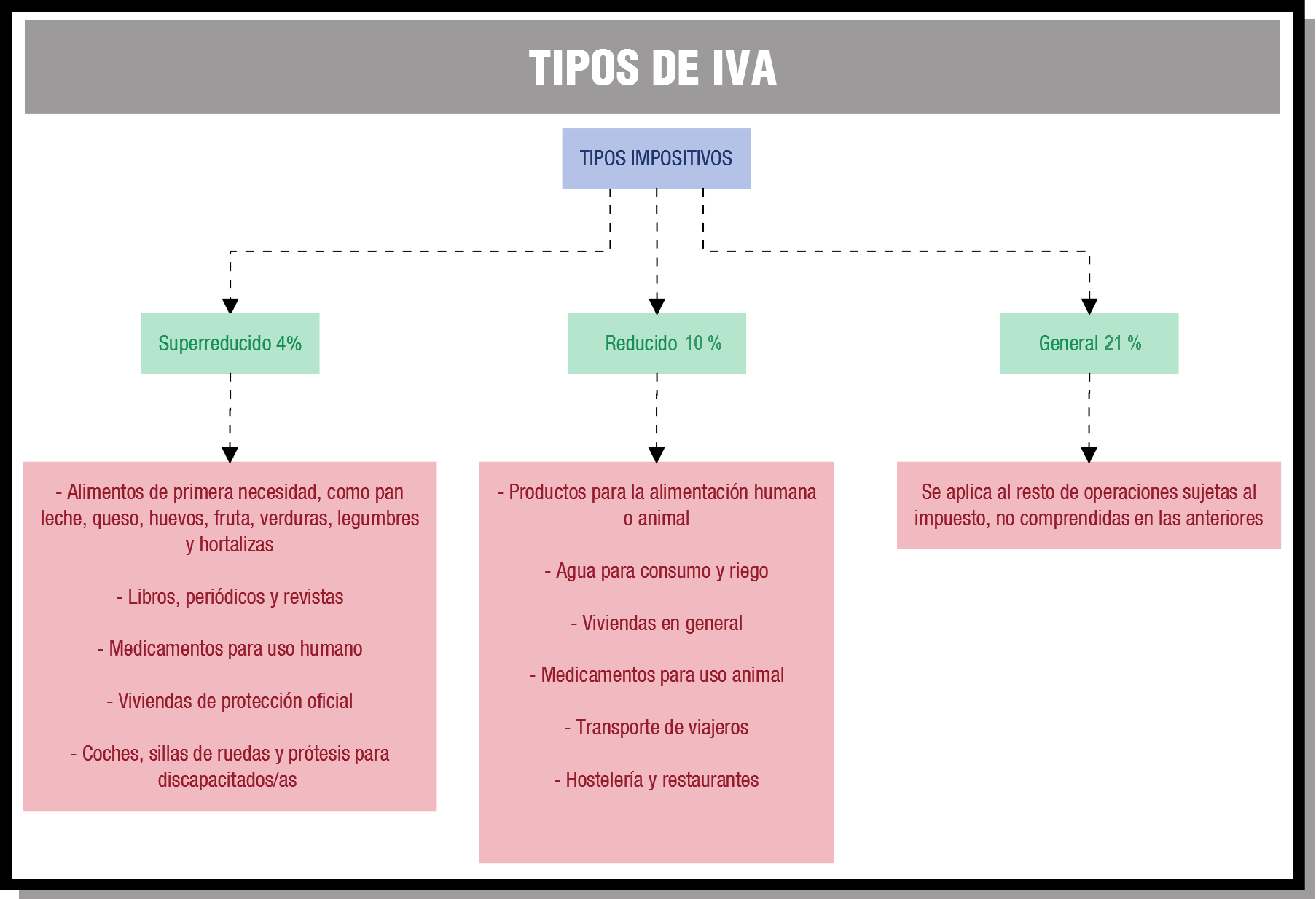

1.6.- Tipos de IVA.

A continuación podrás ver los elementos que se gravan con cada uno de los tres tipos impositivos en vigor actualmente:

En la siguiente imagen puedes ver la clasificación de los tipos de IVA:

Una vez que sabemos determinar la base imponible del impuesto, y el tipo impositivo, en la operación de compraventa, ya podemos calcular el importe que corresponde al IVA, y que llamamos cuota del impuesto.

BASE IMPONIBLE × TIPO IMPOSITIVO = CUOTA DEL IMPUESTO

Para saber más

Para más detalle sobre los tipos de IVA aplicables a cada operación, ver la entrada del foro OACV03 “TIPOS DE IVA 17/18”

Te recomendamos que visites los siguientes enlaces que te ayudarán a cononocer los tipos de IVA y su aplicación práctica:

1.7.- Exenciones y operaciones no sujetas.

¿Has pensado que quizá realizamos compras por las que no tenemos que pagar IVA? ¿Se te ocurre algún caso?

La ley del impuesto permite que los consumidores y consumidoras no tengamos que pagar IVA por algunas operaciones que contratamos. Se pretende con ello incentivar la realización de determinadas actividades. Te preguntarás qué tipo de operaciones están exentos del pago del impuesto, vamos a verlo:

- Exenciones limitadas.

Son operaciones que se producen dentro del ámbito de aplicación del impuesto (en la Península y las Islas Baleares). Cuando el empresario realiza una de estas operaciones exentas no puede aplicar el IVA en sus facturas de venta, es decir, no cobra IVA; sin embargo sigue comprando bienes y servicios gravados con el impuesto. El resultado es que este empresario no va recuperar el IVA que ha soportado en sus compras, como haría otro empresario cuya actividad no estuviera exenta de IVA.

Estas operaciones exentas son:

- Las entregas de sellos de correos.

- Los servicios de educación que prestan en guarderías, escuelas, universidades, enseñanzas de idiomas,…

- Los servicios de hospitalización o de asistencia sanitaria.

- Operaciones de seguros.

- Operaciones financieras: apertura de cuentas, transferencias, mantenimiento de tarjetas,…

- Alquileres de viviendas y sus garajes.

- Loterías y apuestas del Estado, de la ONCE y de las Comunidades Autónomas.

- Etcétera.

Autoevaluación

Solución

- Exenciones plenas.- Están exentas todas las operaciones que se producen fuera del ámbito del impuesto (exportaciones, entregas intracomunitarias, y las realizadas en Canarias, Ceuta y Melilla). Las exenciones plenas permiten que la Agencia Tributaria nos devuelva, posteriormente, el importe de las cantidades que hemos pagado en esas operaciones realizadas fuera.

Ejercicio resuelto

Una empresa española exporta a Chile dulces navideños por valor de 230.000 euros. Las compras que realizó para la fabricación de estos productos ascendieron a 95.000 euros, más un IVA reducido del 10%. Determinar si el resultado es a pagar a la Hacienda Pública, o por el contrario tiene que cobrar de ella; y determinar también la cantidad.

Por otro lado tenemos las OPERACIONES NO SUJETAS AL IVA, es decir, aquellas que no entran dentro del ámbito de aplicación del impuesto y por tanto no se repercute IVA cuando se realizan las mismas ni existe obligación de incluirlas en las declaraciones de IVA. Estas operaciones vienen especificadas en el art. 7 de la Ley del IVA y que las podemos resumir en las siguientes (para más detalle sobre las mismas, casos especiales, exclusiones, etc… debe consultarse el artículo citado):

- Transmisión de la totalidad o parte del patrimonio empresarial o profesional. Existen determinadas exclusiones.

- Las entregas gratuitas de muestras de mercancías sin valor comercial estimable, con fines de promoción de las actividades empresariales o profesionales.

- Las prestaciones de servicios de demostración a título gratuito efectuadas para la promoción de las actividades empresariales o profesionales.

- Las entregas sin contraprestación de impresos u objetos de carácter publicitario.

- Los servicios prestados por personas físicas en régimen de dependencia derivado de relaciones administrativas o laborales, incluidas en estas últimas las de carácter especial.

- Los servicios prestados a las cooperativas de trabajo asociado por los socios de las mismas y los prestados a las demás cooperativas por sus socios de trabajo.

- Autoconsumo de bienes y servicios que no dieron derecho a deducir.

- Las entregas de bienes y prestaciones de servicios realizadas directamente por los entes públicos sin contraprestación o mediante contraprestación de naturaleza tributaria. Existen determinadas exclusiones.

- Las concesiones y autorizaciones administrativas, con determinadas excepciones.

- Las prestaciones de servicios a título gratuito, que sean obligatorias para el sujeto pasivo en virtud de normas jurídicas o convenios colectivos.

- Las operaciones realizadas por las Comunidades de Regantes para la ordenación y aprovechamiento de las aguas.

- Las entregas de dinero a título de contraprestación o pago

1.8.- Deducciones.

De la definición anterior observamos que todo el IVA soportado no es deducible, es decir, las empresas o profesionales pueden tener gastos diversos, como servicios de hostelería y restaurantes, compra de joyas u objetos de arte, que, al no guardar relación con la actividad de la empresa, su IVA no podrá restarse del IVA repercutido. Y por otro lado, la empresa necesita tener en su poder la factura de compra para poder deducirse el IVA soportado. Sólo hay un caso en el que se puede emitir un tique en lugar de una factura, y es en las operaciones que no superen 3.000 euros, IVA incluido; siempre que en el tique consten los datos identificativos del comprador y vendedor, así como el tipo impositivo aplicado.

REQUISITOS PARA LA DEDUCCIÓN DEL IVA SOPORTADO

Para que los empresarios o profesionales puedan deducir el IVA soportado en sus compras y gastos, es necesario cumplir una serie de requisitos, que sin entrar en detalle, se pueden resumir en los siguientes:

1.- Requisitos subjetivos.

En general solo podrán hacer uso del derecho a deducir las cuotas soportadas de IVA, aquellos sujetos pasivos que sean empresarios o profesionales.

2.- Requisitos objetivos.

Podemos destacar los siguientes:

2.1. Serán deducibles las cuotas pagadas en el territorio de aplicación del IVA español (Península y Baleares), soportadas en operaciones sujetas y no exentas, excepto el caso de las exenciones plenas.

2.2. Que el IVA haya sido soportado en adquisiciones de bienes o servicios utilizados directa y exclusivamente en la actividad empresarial o profesional.

3.- Requisitos formales.

Sólo podrán ejercitar el derecho a deducción los empresarios o profesionales que estén en posesión del documento justificativo original de la operación. Se considerarán documentos justificativos, la factura completa o en el caso de que sea simplificada que contenga los datos del destinatario, el documento de liquidación del IVA en la aduana, el recibo agrícola del régimen especial de agricultura, ganadería y pesca y algún otro en casos especiales.

4.- Requisitos temporales.

Las deducciones se practicarán en la declaración correspondiente al periodo de liquidación en el cual se soportaron las cuotas deducibles o en los sucesivos, siempre que no hubiesen transcurrido más de cuatro años contados desde el nacimiento del derecho a la deducción.

Por último existen una serie de casos, en los que las cuotas soportadas no son deducibles por ley, entre los que podemos destacar las siguientes:

- Por los servicios de desplazamiento o viajes, hostelería y restauración, salvo que tengan la consideración de gasto deducible a efectos del IRPF o del Impuesto sobre Sociedades.

- En alimentos, tabaco y bebidas o espectáculos o servicios de carácter recreativo.

- En joyas, alhajas, piedras preciosas, perlas y objetos elaborados con oro o platino.

- En bienes o servicios destinados a atenciones a clientes, asalariados o a terceras personas, excepto las entregas de muestras gratuitas y objetos publicitarios de escaso valor.

En resumen, al IVA repercutido sólo le restará el IVA soportado que se pueda deducir:

IVA REPERCUTIDO – IVA SOPORTADO DEDUCIBLE = DEUDA TRIBUTARIA

Pueden darse tres casos diferentes:

- Que el IVA soportado (pagado) deducible en las compras coincida con el IVA repercutido (cobrado) en las ventas, en este caso la empresa habría compensado totalmente el gasto realizado, y el resultado de ladeclaración-liquidación del impuesto será 0.

- Que el IVA soportado deducible en las compras sea menor que el IVA repercutido en las ventas, por lo que el resultado de la declaración-liquidación del impuesto será a ingresar, ya que la empresa tendrá que pagar a Hacienda el IVA repercutido de más.

- Que el IVA soportado en las compras sea mayor que el IVA repercutido en las ventas, por lo que el resultado de la declaración-liquidación del impuesto será a devolver o compensar, ya que la empresa no ha podido recuperar con sus ventas todo el IVA que ha pagado en sus compras.

En caso de que el resultado de la declaración-liquidación de IVA sea negativo, solo se podrá solicitar la devolución en la última declaración de año, excepto aquellos sujetos pasivos inscritos en el Registro de Devolución Mensual de IVA, que realizarán declaraciones-liquidaciones mensuales y podrán solicitarla cada mes.

Ejercicio Resuelto

Calcular el resultado de la declaración del IVA correspondiente al primer trimestre del año 20xx, que deberá presentar la empresa LEMAR, S.L. de Valladolid (NIF: B47390505).

Las operaciones realizadas durante los tres primeros meses del año fueron:

(IVA NO INCLUIDO)

- Ventas:

- Artículos (IVA 10%) ___________________________________________ 9.000,00 €

- Artículos (IVA 21%) ___________________________________________15.000,00 €

- Compras de artículos (IVA 21%) ____________________________________ 8.500,00 €

- Importaciones de artículos (IVA 21%)__________________________________5.000,00 €

- Gastos de telefonía, Internet ____________________________________ 400,00 €

- Alquileres de locales comerciales ____________________________________ 2.800,00 €

- Sueldos y salarios __________________________________________________ 6.800,00 €

- Material de oficina diverso ____________________________________________ 300,00 €

- Entradas palco VIP partido de fútbol para regalar a dos clientes extranjeros _450,00 €

Ejercicio Resuelto

Calcular el resultado de la declaración del IVA correspondiente al cuarto trimestre del año 201x, que deberá presentar la empresa RODERA SALAZAR, S.L. de Palencia (NIF: B34225219) que realizó durante el citado periodo las siguientes operaciones (IVA NO INCLUIDO):

Ventas:

- Artículos (IVA tipo superreducido) ____________________________________16.000,00 €

- Artículos (IVA tipo general) _________________________________________ 40.000,00 €

Compras:

- Compras de artículos (IVA tipo superreducido) _________________________ 40.000,00 €

- Compras de artículos (IVA tipo general) ________________________________35.000,00 €

- Adquisiciones de productos a agricultores acogidos al REAGP ___________ 3.000,00 €

- Importaciones de bienes de inversión (IVA tipo general) _________________ 10.000,00 €

Gastos:

- Reparaciones de equipos informáticos ________________________________ 200,00 €

- Anuncio publicitario en revista especializada __________________________1.600,00 €

- Consumo luz _______________________________________________________ 300,00 €

- Teléfono ___________________________________________________________ 800,00 €

- Material de oficina __________________________________________________ 100,00 €

- Intereses de préstamos ______________________________________________ 900,00 €

- Comisiones bancarias de mantenimiento de cuentas _____________________ 60,00 €

- Compra de un abrecartas de oro para el despacho del jefe _______________8.000,00 €

- Sueldos __________________________________________________________ 9.700,00 €

- Compra furgoneta para transporte mercancías _________________________22.000,00 €

- Seguridad Social ____________________________________________________3.500,00 €

- Gastos varios (sin factura) _____________________________________________ 33,00 €

1.9.- Regímenes especiales.

Todo lo que has visto hasta ahora son características del Régimen General del IVA, pero, además, existen otros regímenes de IVA, que se conocen como regímenes especiales. Los regímenes especiales regulan determinadas actividades, y cada uno presenta características distintas. ¿Has oído hablar de ellos antes? Son:

| REGIMENES ESPECIALES | CUMPLIMIENTO | SUJETOS DEL IMPUESTO |

|---|---|---|

| Régimen simplificado. | Voluntario. | Para aquellos sujetos que sean personas físicas, o para los casos que así lo recoja la normativa de este régimen, siempre que su volumen de actividad sea menor de 450.000 euros, además de cumplirse otros requisitos. |

| Régimen especial de agricultura, ganadería y pesca. | Voluntario. | Se aplica a los titulares de explotaciones agrícolas, forestales, ganaderas y/o pesqueras que sean personas físicas. |

| Régimen especial de recargo de equivalencia. | Obligatorio. | Para los comerciantes minoristas que sean personas físicas. |

| Régimen especial de los bienes usados, objetos de arte, antigüedades y objetos de colección. | Voluntario. | Se aplica a aquellos/as que se dedican a la actividad de reventa de bienes usados, objetos de arte, antigüedades y objetos de colección. |

| Régimen especial aplicable a los servicios prestados por vía electrónica. | Voluntario. | Para empresarios y profesionales de fuera de la Comunidad Europea, que presten servicios electrónicos a las personas que no sean empresarios o profesionales y que estén establecidas en la Comunidad Europea. |

| Régimen especial aplicable a las operaciones con oro de inversión. | Obligatorio. | Se aplica a las operaciones con oro de inversión. |

| Régimen especial de las agencias de viajes. | Obligatorio. | Para las agencias de viajes y para los organizadores de circuitos turísticos que actúen en nombre propio, cuando utilicen en la realización del viaje bienes y servicios prestados por otros empresarios o profesionales. |

| Régimen especial del grupo de entidades. | Voluntario. | Para los empresarios o profesionales que formen parte de un grupo de entidades. |

| Régimen especial del Criterio de Caja (RECC) | Voluntario. |

Con efectos desde el 1 de enero de 2014, el artículo 23 de la Ley 14/2013, de 27 de septiembre, de apoyo a los emprendedores y su internacionalización introduce el Régimen especial del criterio de caja en el Capítulo X del Título IX de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (art. 163 decies y sig.). Este nuevo Régimen especial de carácter optativo, permite a los sujetos pasivos retrasar el devengo y la consiguiente declaración e ingreso del IVA repercutido hasta el momento del cobro a sus clientes aunque se retardará, igualmente, la deducción del IVA soportado en sus adquisiciones hasta el momento en que efectúe el pago a sus proveedores (criterio de caja doble); todo ello con la fecha límite del 31 de diciembre del año inmediato posterior a aquel en que las operaciones se hayan efectuado. |

A continuación vamos a ver muy brevemente qué caracteriza a tres de ellos: el régimen simplificado, el régimen especial de agricultura, ganadería y pesca, y el recargo de equivalencia.

Para saber más

Si quieres saber más cosas sobre el Régimen especial del Criterio de Caja (RECC), puedes acceder al siguiente enlace de la AEAT:

Régimen especial del Criterio de Caja (RECC)

En los siguientes enlaces puedes ver más información sobre los Regímenes especiales del IVA y casos prácticos:

1.10.- Régimen especial simplificado (Módulos).

Este régimen especial del IVA trata de facilitar la liquidación del impuesto a las pequeñas y medianas empresas. Es opcional, lo que quiere decir que si se renuncia a él, el sujeto pasivo tendrá que someterse al Régimen General de IVA.

A quién se aplica

Es un régimen voluntario que se aplica a los sujetos pasivos que cumplan los siguientes requisitos:

1. Que sean personas físicas.

2. Que realicen alguna de las actividades recogidas en la Orden Ministerial que regula este régimen especial (Orden de Módulos).

3. Que no se superen los límites establecidos para cada actividad en la citada Orden, en cuanto a número de vehículos y personas empleadas.

4. Que el volumen de ingresos en el año inmediato anterior, no supere cualquiera de los siguientes importes:

-

Para los ejercicios 2016 y 2017, el límite disminuye a 250.000 euros (IVA excluido), para el conjunto de las actividades económicas (excluyendo del cómputo las actividades agrícolas, forestales y ganaderas).

-

A partir del 1 de enero de 2018, dicho límite será de 150.000 euros (IVA excluido).

Se computará la totalidad de las operaciones con independencia de que exista o no obligación de expedir factura de acuerdo con el Reglamento por el que se regulan las obligaciones de facturación (RD 1619/2012).

Sin perjuicio del límite anterior, el método de estimación objetiva (módulos IRPF) no podrá aplicarse cuando el volumen de los rendimientos íntegros que corresponda a operaciones por las que estén obligados a expedir factura cuando el destinatario sea un empresario o profesional que actúe como tal, supere 125.000 euros anuale (IVA excluido). A partir del 1 de enero de 2018, el límite se establecerá en 75.000 €/anuales (IVA excluido).

Por tanto si un empresario es excluido del régimen de estimación objetiva del IRPF, por superar estos límites, quedaría también excluido del régimen simplificado del IVA.

-

250.000 euros (IVA excluido) para el conjunto de actividades agrícolas, forestales y ganaderas. (A partir del 1 de enero de 2016).

5. Que el volumen de adquisiciones e importaciones de bienes y servicios en el ejercicio inmediatamente anterior, excluidas las adquisiciones de inmovilizado, no supere la cantidad de:

- Para los ejercicios 2016 y 2017, el límite disminuye a 250.000 euros (IVA excluido).

- A partir del 1 de enero de 2018, dicho límite será de 150.000 euros (IVA excluido).

6. Que no se haya renunciado a su aplicación.

7. Que el sujeto pasivo no haya renunciado ni esté excluido del régimen de estimación objetiva del IRPF. (Módulos IRPF).

Contenido del Régimen Simplificado

Cuota devengada por operaciones corrientes

Será la suma de las cuantías correspondientes a los módulos previstos para la actividad. La cuantía de los módulos se calculará multiplicando la cantidad asignada a cada módulo por el número de unidades del mismo instaladas o utilizadas en la actividad.

Cuotas soportadas por operaciones corrientes

Será la suma de todas las cuotas soportadas por la adquisición o importación de bienes y servicios, distintos de los activos fijos, destinados al desarrollo de la actividad. Es decir el IVA soportado en la compra de mercancías y gastos de la actividad.

Será deducible en concepto de cuotas soportadas de difícil justificación el 1% del importe de la cuota devengada por operaciones corrientes.

Cuota derivada del régimen simplificado

Será la mayor de las dos cantidades siguientes:

- Diferencia entre la cuota devengada por operaciones corrientes y las cuotas soportadas por operaciones corrientes.

- La cuota mínima resultante de aplicar el porcentaje fijado por la Orden Ministerial de Módulos para cada actividad, sobre la cuota devengada por operaciones corrientes.

Cuota de la actividad en régimen simplificado

A la cuota derivada del régimen simplificado calculada según el punto anterior habrá que:

- Sumarle las cuotas devengadas por adquisiciones intracomunitarias de bienes y por las entregas de activos fijos.

- Restarle las cuotas soportadas por la adquisición o importación de activos fijos.

Esto se puede hacer trimestralmente o en la última declaración-liquidación del año.

Resultado liquidación final

Para obtener el resultado final, a la cuota de la actividad en régimen simplificado se le restará la suma de los ingresos a cuenta realizados en los tres primeros trimestres del año.

Cuotas trimestrales

Los sujetos pasivos acogidos a este régimen deberán realizar en cada uno de los tres primeros trimestres del año un ingreso a cuenta que se calculará aplicando el porcentaje de cuota trimestral fijado por la Orden Ministerial de Módulos sobre la cuota devengada por operaciones corrientes. Estos ingresos a cuenta se deducirán en la declaración del cuarto trimestre.

Circunstancias extraordinarias e índices correctores

Cuando el desarrollo de la actividad se viese afectado por incendios, inundaciones u otras circunstancias excepcionales se podrá solicitar la reducción de los módulos.

Asimismo en casos de actividades de temporada podrán ser aplicables determinados índices correctores.

Obligaciones formales

Los sujetos pasivos acogidos a este régimen especial deberán cumplir con las siguientes obligaciones formales:

- Llevar el libro registro de facturas recibidas.

- Para las actividades cuyos índices o módulos se calculen por el volumen de ingresos, deberán llevar un libro registro de operaciones de venta.

- Conservar las facturas recibidas y emitidas.

- Conservar los justificantes de los índices o módulos aplicables a la actividad.

- Presentar trimestralmente las declaraciones-liquidaciones, a través de la presentación del modelo 303 en los cuatros trimestres del año (1T, 2T, 3T y 4T).

- Actualmente los datos que se declaraban en el modelo 390 (declaración informativa anual del IVA), se incluyen en la el modelo 303 del cuarto trimestre del año, por lo que los sujetos pasivos acogidos al Régimen Simplificado del IVA ya no tendrán que presentar el modelo 390.

- Conservar los justificantes de las declaraciones-liquidaciones presentadas.

La declaración-liquidación trimestral modelo 303, deberá presentarse:

- Primer trimestre: del 1 al 20 de abril, ambos inclusive.

- Segundo trimestre: del 1 al 20 de julio, ambos inclusive.

- Tercer trimestre: del 1 al 20 de octubre, ambos inclusive.

- Cuarto trimestre: del 1 al 30 de enero, ambos inclusive.

La declaración-liquidación final del cuarto trimestre, incluyendo resumen de datos anuales (modelo 303):

- Entre el 1 y el 30 de enero del año posterior al que se liquida.

Para una mejor comprensión del funcionamiento de este régimen, es muy conveniente que veas los ejercicios resueltos que se proponen a continuación.

Debes conocer

Para confeccionar y presentar el modelo 303, se puede acceder por la opción - “Si desea confeccionar y presentar el modelo de forma electrónica” o en formato papel:- Presentación ejercicio 2017 y siguientes (tanto si tributa en régimen general como si tributa en régimen simplificado con carácter exclusivo o no), es decir a partir del año 2017 se utilizará un mismo formato tanto para régimen general como simplificado, rellenando las páginas correspondientes al régimen que cada contribuyente tenga.

A partir del año 2017 deberá presentarse de forma electrónica (con certificado electrónico o con Cl@ve PIN) o acceder por la opción “Si desea imprimir el modelo para su presentación en papel”:- Formulario del modelo 303 para su presentación (predeclaración) ejercicio 2017 y siguientes (tanto si tributa en régimen general como si tributa en régimen simplificado con carácter exclusivo o no).

El formulario permite generar un PDF para su presentación en papel en entidades colaboradoras si el resultado es “a ingresar”, en oficinas de la Agencia Tributaria si el resultado es “a compensar” o “sin actividad” o en cualquiera de ellos si el resultado es “a devolver”. Para confeccionar y presentar el modelo 303 correspondiente a ejercicios anteriores a 2017 debe acceder a “Formularios de ejercicios anteriores” o a “presentación de ejercicios anteriores”.

En ejercicios anteriores a 2017 debe realizarse una presentación o cumplimentarse un formulario diferente, dependiendo de si se tributaba en régimen general o en régimen simplificado (con carácter exclusivo o no).

En el siguiente enlace, también, a la página web de la Agencia Tributaria, podrás consultar y descargarte todos los modelos de declaración de IVA.

Instrucciones para realizar del Modelo 303.

Acceso vía telemática a la cumplimentación y presentación del Modelo 303.

Ejercicio Resuelto 1

Según la Orden de Módulos para la actividad de salones e institutos de belleza (epígrafe IAE 972.2) se establecen los módulos, cuota mínima y cuotas trimestrales que se indican a continuación:

|

Módulo |

Definición |

Unidad |

Cuota devengada anual por unidad |

|

1 |

Personal empleado |

Persona |

2.562,75 € |

|

2 |

Potencia eléctrica |

Metro cuadrado |

41,33 € |

|

3 |

Consumo de energía eléctrica |

100 Kwh |

17,36 € |

|

Cuota mínima por operaciones corrientes: 32% de la cuota devengada por operaciones corrientes. |

|||

|

Cuota trimestral (ingreso a cuenta): 10% |

|||

Mercedes Angulo Ríos con NIF: 11638490F, tiene un salón de belleza en Zamora (Epígrafe IAE 972.2) en el que trabaja ella y un empleada, las dos a jornada completa. El local donde ejerce la actividad tiene una superficie de 50 m2. El consumo de luz durante el año anterior fue de un total de 6.000 Kwh.

Del libro registro de facturas recibidas se desprende que al final del año la suma del IVA soportado en la adquisición bienes y servicios corrientes asciende a una cantidad total de 3.220,00 € anuales.

Se pide:

- Realizar los cálculos necesarios para obtener los resultados de las declaraciones trimestrales que correspondan en el año 2017.

Ejercicio Resuelto 2

VIRGINIA FERNANDEZ ALISTE, con DNI nº 10.300.600.G, tiene un negocio dedicado a la realización de fotocopias (Epígrafe IAE: 973.3), situado en la calle Libertad, 22 de León, donde trabajan ella y una empleada, las dos a tiempo completo. Tiene contratado con IBERDROLA una potencia eléctrica de 8 Kw.

Se ha acogido al Régimen Simplificado del IVA, siendo los módulos aplicables a esta actividad los siguientes:

|

Módulo |

Definición |

Unidad |

Cuota devengada anual por unidad |

|

1 |

Personal empleado |

Persona |

13.136,13 € |

|

2 |

Potencia eléctrica |

Kw. contratado |

239,74 € |

|

Cuota mínima por operaciones corrientes: 30% de la cuota devengada por operaciones corrientes. |

|||

|

Cuota trimestral (ingreso a cuenta): 9% |

|||

Se pide:

1º.- Cumplimentar la declaración trimestral que corresponda del 1º, 2º y 3º trimestre del año 2017.

2º.- Cumplimentar la declaración trimestral del cuarto trimestre, teniendo en cuenta la siguiente información:

-Del libro de facturas recibidas al 31/12/17 se desprende la siguiente información:

- Total facturas de gastos y compras de papel al 21% de IVA (Base imponible) _______ 38.571,43 €

- Factura compra de una fotocopiadora (IVA Incluido) (Fecha de compra: 25/10/17) ___ 11.062,86 €

Autoevaluación

Retroalimentación

Verdadero

Sí, se debe en el año 2016 escoger un modelo 303 específico por régimen pero, a partir del año 2017, el mismo modelo 303 sirve tanto para regimen simplificado como para general, sin existir uno específico para cada tipo de régimen. Únicamente hay que rellenar, dentro del mismo modelo 303, las páginas correspondientes a cada régimen.

En el 2016, independientemente del periodo, hay que escoger el modelo 303 de régimen que corresponda a cada contribuyente.

1.11.- Régimen de agricultura, ganadería y pesca.

¿Conoces a algún empresario que explote una finca ganadera, o realice actividades pesqueras o agrícolas? Si es así, puedes aprovechar para preguntarle si está sometidos al régimen de agricultura, ganadería y pesca; y quizá pueda contarte algo más.

Es un régimen de IVA voluntario, que se aplica a los y las titulares de explotaciones agrícolas, forestales, ganaderas y/o pesqueras, cuando cumplan una serie de condiciones.

Los y las titulares de estas explotaciones soportan IVA en sus compras, pero no tienen obligación de repercutir IVA en sus ventas, ni de ingresar el impuesto. La forma que tienen entonces de recuperar el IVA soportado deducible es cobrando en sus ventas un porcentaje adicional sobre el producto que venden. Ese porcentaje, que se denomina porcentaje de compensación, es del 12% para los productos procedentes de explotaciones agrícolas o forestales; y del 10,50% para los procedentes de explotaciones ganaderas o pesqueras.

Ejercicio resuelto

Un agricultor vende a un empresario por importe de 3.000 euros, ¿Tiene derecho a recibir una compensación, ya que no puede cobrarle el IVA general?

El recibo del Régimen Especial de Agricultura Ganadería y Pesca

La empresa que compra productos a agricultores o ganaderos tendrá derecho a deducir la compensación pagada a los empresarios acogidos a este régimen especial, para ello, será el propio comprador el que tendrá que emitir un recibo acreditativo de la operación y del pago de la compensación debidamente firmado por el vendedor al que le entregará copia del recibo.

En el recibo deberán aparecer los siguientes datos:

- Serie, número y fecha. La numeración de los recibos dentro de cada serie será correlativa.

- Nombre y apellidos o denominación social, NIF y domicilio del vendedor y del comprador.

- Fecha de realización de las operaciones.

- Descripción de los bienes entregados o servicios prestados.

- Precio de los bienes o servicios.

- Porcentaje de compensación aplicado.

- Importe de la compensación.

- Firma del vendedor titular de la explotación.

Ejemplo:

La empresa COLMAR, S.A. de Benavente (Zamora), con CIF A49185326, se dedica a la compraventa al por mayor de patatas. El pasado 20 de Septiembre le ha comprado a JULIAN BERMEJO DIOS, agricultor de SANTIBAÑEZ DE VIDRIALES acogido al REAGP, 20.000 kg. de patatas a 0,20 €/kg. COLMAR, S.A. además del precio de las patatas le ha pagado al agricultor la correspondiente compensación.

En este caso, será la empresa compradora la que tiene la obligación de emitir el correspondiente recibo acreditativo de la operación. El recibo podría ser de la siguiente forma:

|

RECIBO REGIMEN ESPECIAL DE AGRICULTURA, GANADERIA Y PESCA |

|||||||||

|

Serie y nº: |

A/23 |

Fecha |

20/09/17 |

||||||

|

Agricultor:

|

Comprador:

|

||||||||

|

Fecha |

Producto |

Unidades |

Precio Ud. |

Importe |

|||||

|

20/09/17 |

Kg. PATATAS |

20.000 |

0,20 |

4.000,00 € |

|||||

|

|

|

|

|

|

|||||

|

|

|

Compensación IVA 12% s/ 4.000,00 |

480,00 € |

||||||

|

|

|

Retención IRPF 2% s/ 4.480,00 |

-89,60 € |

||||||

|

|

|

|

TOTAL…. |

4.390,40 € |

|||||

Fdo.: Julián Bermejo Dios.

1.12.- El recargo de equivalencia.

Piensa en la tienda de alimentación de tu barrio, o en el Todo a Cien de la esquina, ¿Crees que a los comerciantes de este tipo de negocios les resultaría sencillo presentar una declaración de IVA cada trimestre?

El recargo de equivalencia es un régimen que se aplica obligatoriamente a los comerciantes que son minoristas y personas físicas. Éstos no tienen obligación de presentar una declaración-liquidación del impuesto en Hacienda. A cambio, lo que se hace es que el proveedor que les vende aplica un porcentaje adicional al tipo de IVA que corresponda al producto vendido. Ese porcentaje adicional se denomina recargo de equivalencia.

Existe una equivalencia entre los tipos impositivos del régimen general y los tipos del recargo de equivalencia:

| Tipo | IVA | Recargo de equivalencia |

|---|---|---|

| General. | 21% | 5,20% |

| Reducido. | 10% | 1,40% |

| Superreducido | 4% | 0,5% |

Así, el proveedor, en sus facturas de venta a un minorista, tendrá que aplicar los dos tipos de IVA; por ejemplo, si adquiere zapatillas, que se gravan con un tipo de IVA del 21%, tendrá que pagar un 26,20% (21% de IVA más 5,20% de recargo de equivalencia), y, a cambio, no hará declaración de IVA, y se quedará con el IVA que a su vez cobre en sus ventas a sus clientes.

Ejercicio resuelto

La factura de una empresa a un comerciante minorista contiene los siguientes conceptos:

Importe de la mercancía: 300 euros.

Seguro: 10 euros.

Descuento: 5% del valor de la mercancía.

Sabiendo que se le aplica un IVA del 10%, calcular el importe a pagar.

Ejemplo Factura con Recargo de Equivalencia:

Juan Alonso Gutiérrez, con NIF 10523687H tiene un pequeño negocio de alimentación en la calle Andújar, 38 de Sevilla. Realiza un pedido a su proveedor de conservas CONSERHUELVA, S.L. de Huelva, con domicilio en Av. El Mar, 18 (NIF B21456879) de:

- 2 cajas de latas de mejillones SOLMAR a 40,00 €/caja.

- 10 cajas de latas sardinillas BAJAMAR a 30,00 €/caja

- IVA: 10%

La factura que debería emitir del proveedor sería la siguiente:

|

CONSERHUELVA, S.L. Avda. El Mar, 18 21052 – HUELVA CIF: B214546879 |

|||

|

Nº Factura: |

256 |

Cliente: JUAN ALONSO GUTIÉRREZ Andújar, 38 41032 – SEVILLA NIF: 10523687H |

|

|

Fecha Factura: |

21/10/17 |

||

|

Artículo |

Unidades |

Precio Ud. |

Importe |

|

Cajas latas mejillones SOLMAR |

2 |

40,00 € |

80,00 € |

|

Cajas latas sardinas BAJAMAR |

10 |

30,00 € |

300,00 € |

|

|

Base imponible…………………… |

380,00 € |

|

|

Cuota IVA 10% s/380€ ..………............................... |

38,00 € |

||

|

R.E. 1,4% s/380 € ….…..…………................... |

5,32 € |

||

|

TOTAL FACTURA ……….. |

423,32 € |

||

1.13.- Plazos de presentación de la declaración-liquidación del IVA.

¿Has estado alguna vez en una Delegación de la Agencia Tributaria? Si tienes la posibilidad acércate en las fechas próximas a la finalización del plazo de presentación de las declaraciones, y observarás la cantidad de empresas y profesionales que se acercan por allí.

Como hemos visto repetidas veces a lo largo de la unidad, las empresas y profesionales tienen que presentar en la Hacienda Pública una declaración-liquidación de todas las operaciones comerciales que han realizado en un período determinado.

El documento que se presenta se denomina declaración-liquidación porque, por un lado, supone una declaración de todas las operaciones realizadas, y, por otro lado, supone un soporte documental para el pago de las cantidades que corresponda a Hacienda.

Con carácter general, la liquidación del IVA se realiza cada trimestre, a excepción de las empresas inscritas en el Registro de Exportadores (empresas que exporten), y de las Grandes Empresas (aquellas que facturan más de 6.010.121,04 euros en el año anterior), que lo harán mensualmente.

| PERIODOS DE LIQUIDACIÓN TRIMESTRALES | PLAZOS DE LIQUIDACIÓN |

|---|---|

| Primer trimestre (Enero, Febrero y Marzo). | Del 1 al 20 de Abril. |

| Segundo trimestre (Abril, Mayo y Junio). | Del 1 al 20 de Julio. |

| Tercer trimestre (Julio, Agosto y Septiembre). | Del 1 al 20 de Octubre. |

| Cuarto trimestre (Octubre, Noviembre y Diciembre). | Del 1 al 30 de Enero (del año siguiente). |

La presentación se realizará de forma telemática, como única vía, en algunos casos; mientras que en otros todavía se permite la presentación de la declaración-liquidación en modelo impreso (papel).

En el siguiente punto vamos a ver los modelos que tendremos que emplear para presentar nuestra declaración-liquidación, así como la forma de presentación que admiten.

Para saber más

En el siguiente enlace a la página web de la Agencia Tributaria podrás consultar el calendario de obligaciones fiscales, entre las que está la de realizar las liquidaciones del IVA.

Recomendación

A continuación te recomendamos la legislación básica del IVA, para que puedas ampliar información relacionada con lo analizado en esta unidad:

- Ley del IVA 32/1992, de 28 de Diciembre.

- Reglamento del IVA, Real Decreto 1624/1992, de 29 de Diciembre.

- Real Decreto 1619/2012 de 30 de noviembre, por el que se aprueba el reglamento por el que se regulan las obligaciones de facturación.

1.14.- Modelos de declaración-liquidación del IVA.

¿Has visto alguna vez una declaración de IVA? Si es así, habrás comprobado que se presentan en un formato estándar, a disposición de los sujetos pasivos del impuesto, y de cualquier interesado, en la Agencia Tributaria. Si no has tenido la oportunidad de verla, al final de esta página tienes un enlace a la página web de la Agencia Tributaria, para poder consultar y descargarte los diferentes modelos.

A continuación vamos a ver una tabla que nos permitirá identificar rápidamente que modelo debemos cumplimentar según el régimen al que estemos sometidos:

| MODALIDAD IVA | PERIODO LIQUIDACIÓN | MODELO | FORMA DE PRESENTACIÓN | |||

|---|---|---|---|---|---|---|

| Régimen general. | Trimestral. | 303 | Vía telemática/Impreso.

El 2 de octubre de 2016 es la fecha de entrada en vigor de la Ley 39/2015, de 1 de octubre, del Procedimiento Administrativo Común de las Administraciones Públicas, obliga, entre otros, a las personas jurídicas y a las entidades sin personalidad jurídica a relacionarse electrónicamente con las Administraciones Públicas. Entre las entidades sin personalidad jurídica se incluyen las comunidades de bienes, las herencias yacentes y las comunidades de propietarios. Las personas físicas, no mencionadas en la Ley 39/2015, no tienen obligación a relacionarse electrónicamente con las Administraciones Públicas. Esta relación electrónica comprende tanto las notificaciones como la presentación de documentos y solicitudes a través de registro. Las presentaciones de documentos y solicitudes dirigidos a la Agencia Tributaria deben realizarse obligatoriamente a través del registro electrónico (www.agenciatributaria.gob.es). |

|||

| Régimen simplificado. | Trimestral. |

303 |

Vía telemática/Impreso. | |||

| Grandes empresas. | Mensual. | 303 | Vía telemática. | |||

| Sujetos pasivos inscritos en el Registro de Devolución Mensual de IVA (REDEME). | Mensual. | 340 y 303 |

Vía telemática. Para el modelo 340 existe programa de ayuda. | |||

| Resumen IVA. | Anual. | 390 |

Vía telemática. Se debe instalar una aplicación informática específica para realizar este modelo 390 informativo, llamado "Programa de Ayuda" que se descarga de la sede electrónica de la Agencia Tributaria y, una vez cumplimentado el M.390, se genera un fichero, el cual será firmado y enviado a la Agencia Tributaria para ser finalmente presentado. El programa de ayuda del M.390 es una aplicación informática específica, y que deberá descargarse anualmente, porque no se puede realizar este modelo con la misma aplicación informática con que se realizan el resto de las declaraciones informativas (M.347, 190..), tal y como se muestra en la imagen. El plazo de presentación del M.390 es en el mes de enero del año siguiente a la declaración anual que se presenta, es decir si se presenta el M.390 del año 2016 se tendrá que presentar durante el mes de enero de 2017. |

|||

| Operaciones intracomunitarias |

Mensual Bimestral Trimestral Anual |

349 |

Via telemática/Impreso (Existe programa informático de ayuda) |

De esta manera, si nosotros tributamos en el régimen general de IVA tendremos que presentar una declaración cada trimestre, rellenando el modelo 303, a través de un impreso o vía Internet.

Y anualmente tendremos que presentar un resumen que recoja los datos de las operaciones realizadas durante todo el año, y que hemos ido declarando trimestre a trimestre, es el modelo 390. Esta declaración no supone la realización de ningún pago.

Para saber más

En el siguiente enlace, también, a la página web de la Agencia Tributaria, podrás consultar y descargarte todos los modelos de declaración de IVA.

Instrucciones para realizar del Modelo 303.

Acceso vía telemática a la cumplimentación y presentación del Modelo 303.

Las declaraciones-liquidaciones que se presenten en papel y resulten a pagar se ingresarán en cualquier entidad de depósito que colabore con la Agencia Tributaria (bancos, cajas de ahorros, etcétera) con la generación de un NRC (Número de Referencia Completo), código que genera la Entidad Colaboradora que ha gestionado el cobro y que identifica el ingreso tributario realizado.

El modelo de declaración consta de tres copias, una para la entidad de depósito colaboradora, otra para la Administración y otra para el sujeto pasivo. Si la declaración resulta a devolver, se presentarán en la entidad de depósito donde se desee recibir la devolución o en la Delegación de Hacienda que corresponda. Finalmente, si resulta a compensar se presentará en la Delegación de Hacienda que le corresponda al sujeto pasivo. Si la presentación es telemática se indicará el número de cuenta para domiciliar el pago, o el cobro en la devolución.

Ejercicio Resuelto 1

Declaración de IVA trimestral modelo 303

Ejemplo 1.- Declaración de IVA trimestral modelo 303

BASILIO RÍOS ALARCÓN, domiciliado en la calle San Torcuato, 18 – Bajo de Madrid (CP: 28026), con NIF 71.350.350.A, es titular de un negocio de fabricación de harinas panificables. A efectos de IVA está en el Régimen General.

Las operaciones realizadas durante el periodo del primer trimestre (1T) del año 2017 han sido las siguientes:

VENTAS:

- Ventas de productos terminados (IVA 4% no incluido) ________90.000,00 €

- De las ventas anteriores se vendieron a clientes comerciantes minoristas en Régimen Especial de Recargo de Equivalencia un total de (IVA 0,5% no incluido)______________ 10.000,00 €.

COMPRAS y GASTOS (IVA no incluido):

- Compras de materias primas a otros fabricantes (IVA 4%) _____10.000,00 €

- Compras de cereales a agricultores en REAGP (Compensación 12% no incluida) _ 8.000,00 €

- Compra de una máquina para la fábrica en Rusia.________ 6.000,00 €

- Sueldos y salarios ____________________________________ 4.500,00 €

- Seguridad Social empleados __________________________ 1.500,00 €

- Reparaciones maquinaria _____________________________ 700,00 €

- Luz _________________________________________________ 1.200,00 €

- Agua _________________________________________________ 650,00 €

- Material de oficina _____________________________________ 100,00 €

- Reparaciones furgoneta de reparto ________________________200,00 €

- Gas-oil furgoneta de reparto ______________________________360,00 €

- Intereses préstamo bancario _____________________________ 900,00 €

- Servicios empresa de limpieza ____________________________ 300,00 €

- Seguros _______________________________________________ 860,00 €

- Telefonía e internet ______________________________________ 520,00 €

El resultado de la declaración del cuarto trimestre del año 2016 fue de 430,00 € a compensar.

Se pide:

Realizar la declaración trimestral de IVA que corresponda y conexión a la sede electrónica de la Agencia Tributaria para coger el modelo correspondiente y rellenarlo según los datos proporcionados en el ejercicio. Para rellenar el modelo debes ir a Formulario del modelo 303 para su presentación (predeclaración) ejercicio 2017, una vez rellenado el modelo con los datos del ejercicio, hay que dar a "Generar presentación en PDF", la cual puedes descargarla en tu propio equipo.

Ejercicio Resuelto 2.

Declaración de IVA trimestral modelo 303.

BASILIO RÍOS ALARCÓN, domiciliado en la calle San Torcuato, 18 – Bajo de Madrid (CP: 28026), con NIF 71.350.350.A, es titular de un negocio de fabricación de harinas panificables. A efectos de IVA está en el Régimen General.

Las operaciones realizadas durante el periodo del segundo trimestre (2T) del año 2017 han sido las siguientes:

VENTAS:

- Ventas de productos terminados (IVA 4% incluido) _________________ 145.600,00 €

COMPRAS y GASTOS (IVA no incluido):

- Compras de materias primas a otros fabricantes (IVA 4%) ___________________ 58.000,00 €

- Sueldos y salarios _______________________________________________________ 7.300,00 €

- Seguridad Social empleados ______________________________________________1.750,00 €

- Reparaciones maquinaria ________________________________________________ 1.100,00 €

- Luz __________________________________________________________________ 1.400,00 €

- Agua ____________________________________________________________________700,00 €

- Material de oficina ________________________________________________________ 200,00 €

- Gas-oil furgoneta de reparto _______________________________________________ 410,00 €

- Intereses préstamo bancario _______________________________________________ 900,00 €

- Comisiones mantenimiento de cuentas bancarias ______________________________60,00 €

- Servicios empresa de limpieza ______________________________________________300,00 €

- Telefonía e internet ________________________________________________________380,00 €

Gastos varios sin factura (IVA incluido) ____________________________________________ 43,50 €

Si es necesario se deberá tener en cuenta el resultado de la declaración del trimestre anterior.

Se pide:

Realizar la declaración-liquidación trimestral de IVA que corresponda y conexión a la sede electrónica de la Agencia Tributaria para coger el modelo correspondiente y rellenarlo según los datos proporcionados en el ejercicio. Para rellenar el modelo debes ir a Formulario del modelo 303 para su presentación (predeclaración) ejercicio 2017, una vez rellenado el modelo con los datos del ejercicio, hay que dar a "Generar presentación en PDF", la cual puedes descargarla en tu propio equipo.

Citas Para Pensar

En el siguiente enlace puedes ver un ejemplo de la realización de dicha declaración del IVA de forma telemática:

2.- Soporte documental y soporte informático de las operaciones de compraventa.

Caso práctico

Hasta el momento Jaime realizaba las facturas de venta, así como los albaranes de las mercancías, en una hoja de cálculo, a pesar de ser consciente de que no era la mejor forma de presentación.

Leticia, que tiene una tienda de muebles, y otros elementos de decoración, enfrente de la suya, le ha enseñado la aplicación informática que utiliza ella.

Jaime está encantado, ha descubierto que invirtiendo un poco de dinero en la compra de un programa de facturación va a ahorrarse tiempo y esfuerzo, ya que, además de poder mejorar el diseño de sus documentos, la aplicación le permite registrar los datos de los proveedores y de los clientes, para futuras consultas; le permite llevar un control de los vencimientos de las facturas; de los pagos pendientes; traspasar los datos de las facturas a la aplicación de contabilidad, si decide comprarla también, …. ¡Todo un descubrimiento!

2.1- Soporte documental: el archivo de documentos de compraventa.

Seguro que, por experiencia, sabes la importancia que tiene ser ordenado. Las empresas manejan gran cantidad de documentación, por lo que el orden es primordial; y el archivo adecuado de dicha documentación es la mejor forma de evitar los extravíos, y de poder disponer, fácil y rápidamente, de los papeles que necesitan.

Seguro que, por experiencia, sabes la importancia que tiene ser ordenado. Las empresas manejan gran cantidad de documentación, por lo que el orden es primordial; y el archivo adecuado de dicha documentación es la mejor forma de evitar los extravíos, y de poder disponer, fácil y rápidamente, de los papeles que necesitan.

En la unidad anterior hemos trabajado con los distintos documentos que intervienen en las operaciones de compra y de venta de bienes. Estos documentos, que se crean en cada operación, contienen información que es necesario conservar, para poder disponer de ella en el futuro si fuese necesario; bien por el propio personal de la empresa, por ejemplo para consultar las condiciones de una venta que se hizo hace tiempo, o para comprobar un pedido que se solicitó; bien a solicitud de la Agencia Tributaria, si quiere revisar alguna declaración de IVA presentada; etc.

No existe una única forma de guardar esa documentación, pero sí es necesario hacerlo de manera que permita su localización rápida.

La información mínima que toda empresa debe conservar es:

- Fichas de proveedores: En ellas se incluirán los datos de contacto de cada proveedor, y adjuntaremos a cada ficha las características de los productos que se nos suministran.

- Fichas de clientes: En caso de que tengamos clientes que nos compren habitualmente será conveniente conservar sus datos identificativos y las condiciones de venta, a fin de no necesitar tratar esos temas cada vez que nos compren.

Los datos de clientes y proveedores deben mantenerse actualizados.

- Pedidos, albaranes y facturas: Tanto los recibidos con las compras, como los emitidos con las ventas. Un sistema de archivo adecuado podría ser juntar cada pedido de compra con su albarán de entrega correspondiente y con su factura posterior, e incorporarlos juntos a un archivador de documentos de compra, e igual haríamos con los documentos de venta, de modo que en un momento se pueda comprobar que los datos de la factura coinciden con los del albarán, y los de éstos con los del pedido.

Otro sistema podría reunir todos los pedidos de un mismo proveedor en una carpeta, todos los albaranes en otra y todas las facturas en otra tercera, para, posteriormente, meter las tres en una carpeta que reúna junta toda la documentación de ese proveedor.

- Otros tipos de correspondencia: presupuestos, cartas de reclamación, cartas informando de descuentos, catálogos, y otros tipos de correspondencia, también deberán conservarse. El método más eficaz será el de adjuntarlos a la carpeta del proveedor correspondiente.

La documentación se puede archivar atendiendo a diversos criterios:

- Por orden cronológico, es decir, atendiendo a la fecha en que el documento fue realizado (recomendable para ordenar pedidos, albaranes, facturas, correspondencia).

- Por orden alfabético, siguiendo el abecedario (recomendable para fichas de clientes y proveedores).

- Por orden numérico, dando números correlativos (para ordenar pedidos, albaranes y facturas).

Autoevaluación

Solución

2.2.- Soporte informático de las operaciones de compraventa.

¿Te imaginas cómo sería el mundo sin la informática? Seguro que en las empresas se lo preguntan a menudo.

Las empresas utilizan las aplicaciones informáticas para la gestión de la práctica totalidad de sus operaciones.

Lo más común es que las empresas empleen paquetes integrados, que contengan el módulo de facturación, el de contabilidad y el de nóminas; de modo que estén interrelacionados, y que la información que se introduzca en cada uno de los módulos se transfiera al resto, evitando el engorroso trabajo de introducir la misma información dos veces.

Las empresas pequeñas suelen comprar paquetes estándar, más económicos y manejables, mientras que las que realizan un volumen grande de operaciones suelen comprar aplicaciones adaptadas a sus necesidades concretas.

Una de las aplicaciones estándar más conocidas y utilizadas es SP FacturaPlus, de Grupo SAGE; sin embargo, podríamos decir que, en general, cualquier aplicación elegida ofrecerá las mismas prestaciones que FacturaPlus:

- Diseño de documentos.

- Realización de presupuestos.

- Cartera de clientes.

- Cartera de proveedores.

- Control de stocks.

- Gestión de recibos al cobro.

- Acceso al módulo de contabilidad.

- Realización de informes.

- Etc.

Para saber más

En el siguiente enlace puedes ver una presentación del proceso de archivo de pedidos, albaranes, facturas (tanto de clientes como de proveedores), realizados en la aplicación FACTURAPLUS:

Recomendación

En el siguiente enlace pudes ver y descargarte las versiones de prueba de Sage:

Versiones Demo, disponibles durante 30 días por usuario.

Vídeo demostrativo del funcionamiento de Contaplús:

2.3.- Obligaciones de conservación, archivo y registro de facturas.

Los empresarios y los profesionales que realizan actividades que están sujetas al IVA tienen una serie de obligaciones que vamos a ver a continuación:

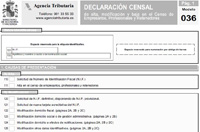

- La de presentar la declaración 036 (si es empresa) o 037 (si es profesional) al comienzo de la actividad, así como cuando se realice alguna modificación de la actividad, o a su fin.

- La de emitir por duplicado facturas de las operaciones que realiza.

- La de llevar contabilidad y los libros registro obligatorios.

- La de presentar las declaraciones del IVA, periódicamente.

- La de presentar el resumen de operaciones con terceros, como veremos más adelante.

- La de presentar las Cuentas Anuales.

La Ley General Tributaria recoge que los empresarios o empresarias y los o las profesionales tienen la obligación de conservar las copias de las facturas, o documentos que las sustituyan, durante los cuatro años posteriores a la fecha de presentación de la declaración de IVA a la que correspondan. Sin embargo el Código de Comercio establece que todos los libros, correspondencia, documentación y justificantes relativos a un negocio deben conservarse, debidamente ordenados, durante seis años.

La forma de conservar estas facturas es mediante su archivo. En el caso de las facturas emitidas, éstas se expiden con una numeración, la que la empresa decida, pero siempre correlativa. Un ejemplo sería FE001 para la primera, FE002 para la segunda, y así sucesivamente; por lo que su archivo se realizará en ese orden. En el caso de las facturas recibidas, cada una llega a la empresa con una numeración diferente, ya que proceden de diferentes proveedores, por lo que lo más sencillo es darles una nueva numeración, según su orden de entrada en la empresa, y archivarlas en su nuevo orden; por ejemplo FR001, FR002,….

La empresa o el profesional van a disponer de un libro de facturas recibidas y otro de facturas emitidas, donde registrarán las facturas antes de proceder a archivarlas. Más adelante veremos qué formato presentan estos libros.

Autoevaluación

3.- Libros de registro obligatorios y voluntarios referidos a la compraventa.

Caso práctico

Jaime ya ha instalado el programa de facturación en el ordenador de la empresa. Es el momento de ponerse manos a la obra y aprender su funcionamiento. Leticia, la chica de la tienda de muebles de enfrente, se queda con él cuando cierran, para enseñarle a manejarlo. Le ha explicado que el programa cuenta con unas prestaciones, que son los libros de registro, unos son impuestos por las leyes mercantiles y fiscales (como el libro de facturas emitidas o el de facturas recibidas); y otros son voluntarios, y su finalidad es facilitar el trabajo del usuario o usuaria. También le comenta que existe la obligación de llevar otros libros registro en papel (libro de actas o de acciones nominativas) o en la aplicación de contabilidad (inventario y cuentas anuales). Jaime está muy ilusionado, empieza a sentirse un auténtico empresario.

Jaime ya ha instalado el programa de facturación en el ordenador de la empresa. Es el momento de ponerse manos a la obra y aprender su funcionamiento. Leticia, la chica de la tienda de muebles de enfrente, se queda con él cuando cierran, para enseñarle a manejarlo. Le ha explicado que el programa cuenta con unas prestaciones, que son los libros de registro, unos son impuestos por las leyes mercantiles y fiscales (como el libro de facturas emitidas o el de facturas recibidas); y otros son voluntarios, y su finalidad es facilitar el trabajo del usuario o usuaria. También le comenta que existe la obligación de llevar otros libros registro en papel (libro de actas o de acciones nominativas) o en la aplicación de contabilidad (inventario y cuentas anuales). Jaime está muy ilusionado, empieza a sentirse un auténtico empresario.

3.1.- Libros de registro obligatorios.

Aunque, tradicionalmente, los libros registro han tenido el formato de un libro, en la actualidad estos registros se hacen, prácticamente todos, a través de las aplicaciones informáticas.

Son las leyes fiscales, contables y mercantiles las que determinan la necesidad de llevar a cabo estos registros, así como el formato que deben tener los libros.

Algunos libros son voluntarios para las empresas, su finalidad es meramente informativa; otros, sin embargo, son impuestos de forma obligatoria.

A continuación vamos a ver los libros registro obligatorios, y, como comprobarás, no todos están relacionados directamente con las operaciones de compraventa:

- Libros sociales: El Código de Comercio define como obligatorios los siguientes libros registro:

- Libro de actas de sociedades. Todas las sociedades mercantiles tienen que tener en su poder un libro en el que consten todos los acuerdos adoptados en las Juntas y por los demás órganos de la sociedad, incluyendo en él los datos relativos a las convocatorias de Junta, un resumen de los asuntos debatidos, las intervencioneshaya habido, los acuerdos adoptados y los resultados de las votaciones. Se presenta en el Registro Mercantil antes de ser utilizados, para su legalización.

- Libro de acciones nominativas. Incluye los datos personales de los socios, así como el número de acciones que cada uno posee. Se presenta en el Registro Mercantil antes de ser utilizados, para su legalización.

- Libro de socios. Donde se registrarán los socios de las sociedades limitadas y su cuota de participación en el capital de la sociedad.

- Libros contables: También impuestos por el Código de Comercio.

- Libro de inventario y Cuentas Anuales. Contiene un balance inicial de la empresa y un balance correspondiente a cada trimestre; así como un inventario de cierre al final del ejercicio y finalmente las cuentas anuales de la empresa.

- Libro diario. Donde se registran las operaciones de la empresa día a día.

Estos libros se presentan en el Registro Mercantil al cierre de cada ejercicio económico.

- Libros de IVA: Exigidos en la Ley del Impuesto del Valor Añadido.

- Libro registro de facturas expedidas. (Ver apartado 5.5 de la unidad de trabajo 2).

- Libro registro de facturas recibidas. (Ver apartado 5.5 de la unidad de trabajo 2).

- Libro registro de bienes de inversión. (Obligatorio solo cuando se tengan que practicar regularizaciones de deducciones por bienes de inversión por aplicación de la regla de prorrata del IVA).

- Libro Registro de determinadas opera¬ciones intracomunitarias. (Obligatorio solo cuando se realicen operaciones intracomunitarias).

- Libro registro de facturas expedidas. (Ver apartado 5.5 de la unidad de trabajo 2).

Para saber más

Te proponemos un enlace al Código de Comercio, donde podrás encontrar los artículos referentes a los libros de registro obligatorios para las empresas y profesionales.

El Código de Comercio. (Texto consolidado)

3.2.- Libros de registro voluntarios.

Los libros de registro voluntarios que va a llevar una empresa o profesional son los que considere oportunos para mejorar su gestión.

Los libros de registro voluntarios que va a llevar una empresa o profesional son los que considere oportunos para mejorar su gestión.

Algunos de estos libros voluntarios son:

- Libro de bancos.

Se abrirá uno por cada cuenta bancaria en los que se registrarán las operaciones bancarias realizadas en cada cuenta.

- Libro de clientes.

Recoge en cada hoja los datos de cada cliente, registrando las operaciones realizadas con ellos.

- Libro de proveedores.

Recoge en cada hoja los datos de cada proveedor, además de las operaciones realizadas con ellos.

- Libro de efectos comerciales a pagar.

Recoge los efectos comerciales (letras de cambio y pagarés) pendientes de pagar, con la intención de controlar en todo momento las fechas de pago.

- Libro de efectos comerciales a cobrar.

Recoge los efectos comerciales (letras de cambio y pagarés) pendientes de cobrar, para controlar en todo momento las fechas de cobro.

- Libro de de entrada y salida de correspondencia.

En estos libros se anotará toda la correspondencia que se reciba (libro de entrada) y toda la correspondencia que se envíe (libro de salida).

- Libro de de entrada y salida de fax.

En estos libros se registrarán todos los faxes recibidos (libro de entrada) y todos los faxes enviados (libro de salida).

Autoevaluación

4.- Declaraciones censales y declaraciones de operaciones con terceras personas.

Caso práctico

Estamos empezando el nuevo ejercicio económico, y toca presentar, en Hacienda, la declaración de operaciones realizadas el año anterior con terceras personas. Arturo, el empleado de Jaime, tiene que realizar la trabajosa tarea de mandar cartas a todos los proveedores, clientes, y terceras personas con los que han realizado operaciones comerciales a lo largo del año. El motivo de las cartas es el de comparar si los importes de todas las operaciones realizadas con ellos a lo largo del año finalizado coinciden con los datos que éstos tienen registrados, para asegurarse que no se han dejado operaciones sin registrar.

Estamos empezando el nuevo ejercicio económico, y toca presentar, en Hacienda, la declaración de operaciones realizadas el año anterior con terceras personas. Arturo, el empleado de Jaime, tiene que realizar la trabajosa tarea de mandar cartas a todos los proveedores, clientes, y terceras personas con los que han realizado operaciones comerciales a lo largo del año. El motivo de las cartas es el de comparar si los importes de todas las operaciones realizadas con ellos a lo largo del año finalizado coinciden con los datos que éstos tienen registrados, para asegurarse que no se han dejado operaciones sin registrar.

4.1.- Declaraciones censales (Modelos 036 y 037).

Imagínate que vas a crear tu propio negocio, una de las primeras cosas que debes hacer es realizar la declaración censal y presentarla en Hacienda, ¿Intuyes para qué se hace esta declaración?

Hacienda lleva un control de los empresarios y empresarias, y profesionales. Es lo que se conoce como Censo de Obligados Tributarios. En este censo se deben dar de alta las personas o entidades que vayan a desarrollar una actividad empresarial o profesional.

Además de las altas, también deben registrarse en este censo las modificaciones o las bajas.

- Con la declaración de alta el sujeto está obligado a comunicar el comienzo de sus actividades.

Además también sirve para:

- Solicitar la asignación del código de identificación fiscal (CIF).

- Comunicar el régimen aplicable de IVA.

- Darnos de alta en el Impuesto de Actividades Económicas.

- Entre otros.

- Con la declaración de modificación se va a modificar cualquier dato que haya cambiado respecto a la declaración de alta: cambio de domicilio, variación de la situación tributaria, etc.

- Con la declaración de baja se comunica el cese en el desarrollo de todo tipo de actividades empresariales o profesionales.

Las empresas emplearán el modelo normal 036.

Las personas físicas emplearán el modelo simplificado 037.

Debes conocer

Para la cumplimentación y presentación de los modelos 036 y 037 debes entrar en la siguiente página de la sede electrónica de la Agencia Tributaria donde encontrarás el acceso a la presentación de los modelos que te presentamos y la Guía censal:

Autoevaluación

Solución

4.2.- Declaraciones de operaciones con terceras personas (Modelo 347).

Llega la fecha de presentar la declaración de operaciones con terceras personas, y con ella los cálculos, las prisas del último día, etc.

Es una declaración informativa que obligatoriamente tienen que presentar en Hacienda tanto los empresarios o empresarias, y los y las profesionales. Se presenta en el mes de Febrero del año siguiente al que se refieren las operaciones. Este modelo detalla las operaciones de cuantía superior a 3.005,06 euros, IVA y recargo de equivalencia incluidos, que haya realizado ese empresario o empresaria, o profesional, con una tercera persona, ya sea un mismo proveedor o proveedora, cliente, entidad que le haya concedido una subvención, etc., en un determinado año. Esta información deberá declararse desglosada por trimestres.