Tramitación de cobros y pagos.

Tramitación de cobros y pagos.

Caso práctico

Una fase importante en el proceso de compraventa es la negociación de los cobros y los pagos con los clientes y los proveedores. Jaime lo sabe, y aunque la negociación no es su fuerte, está decidido a esforzarse por el bien de su empresa. Va a intentar aplazar sus pagos todo lo posible, al tiempo que intentará cobrar a sus clientes al contado, o a un breve plazo de tiempo. Su objetivo es poder afrontar sus deudas con el dinero que vaya cobrando a sus clientes, así no tendrá que buscar otro medio de financiarse.

1.- Medios de cobro y pago usuales. Documentos de cobro y pago.

Caso práctico

Jaime ha negociado con una proveedora el pago aplazado de la mercancía. En un primer momento, pensó que su palabra de que pagaría la deuda en el plazo acordado sería una garantía de pago suficiente, sin embargo su proveedora le advierte que extenderá una letra de cambio para que Jaime la acepte, es decir, la firme, y con ello reconozca que la deuda existe y que se compromete a su pago cuando llegue el momento.

La negociación con el proveedor suele ser compleja, un "tira y afloja" entre las dos partes para obtener las mejores condiciones posibles.

Se negocia el precio, la calidad de los productos, los descuentos, los plazos de entrega, la forma y momento del pago, etcétera.

La negociación de la forma y momento de pago es trascendental para el buen funcionamiento de cualquier negocio. Previamente a la negociación, ambas partes, cliente y proveedor, han tenido que preparar una línea de actuación, decidiendo si van a mantener una posición exigente, o, por el contrario, van a esperar a que la otra parte proponga la forma y plazo de pago que prefiere antes de actuar.

El interés del cliente será el de aplazar el pago lo máximo posible, mientras que el del proveedor será el de cobrar al contado, o lo antes posible.Reflexiona

1.1.- Pago al contado.

¿Sabías que el final de toda operación de compra, o de venta de bienes, es el cobro o pago del mismo?, ¿Y sabías, además, que las empresas disponen de diversos medios para realizar esos pagos o cobros? Si no era así, a lo largo de esta unidad podrás ver un análisis de los distintos medios de pago, sus ventajas e inconvenientes.

Las empresas realizan habitualmente operaciones que generan una obligación de pago, no sólo a proveedores, sino también a sus trabajadores, a la Seguridad Social, etc.; o de cobro, a clientes, Administraciones Públicas, etc.

La obligación de pago se puede afrontar partiendo de distintas posibilidades:

- Que el pago se realice en el momento de la entrega del bien o de la prestación del servicio, lo que se denomina pago al contado.

- Que se posponga el pago, lo que se denomina pago aplazado o pago a crédito. El aplazamiento de un pago puede generar intereses, que aumentan la cantidad de la deuda.

Todos los pagos, igual que el resto de operaciones que realizan las empresas, se representan en documentos.

En el caso de que el pago se realice al contado, las opciones son:

- Pago en efectivo.

- Cheque.

- Tarjeta bancaria, o tarjeta comercial.

- Ingreso en la cuenta corriente del proveedor, trabajador, etc.

- Domiciliación del pago.

- Transferencia.

- Giro postal, que consiste en el envío de dinero a otra persona, el beneficiario, a través del servicio postal de Correos.

Autoevaluación

Solución

1.1.1.- El pago en efectivo.

¿Has pensado cuál o cuáles de los sistemas anteriores utilizas habitualmente para pagar tus compras?

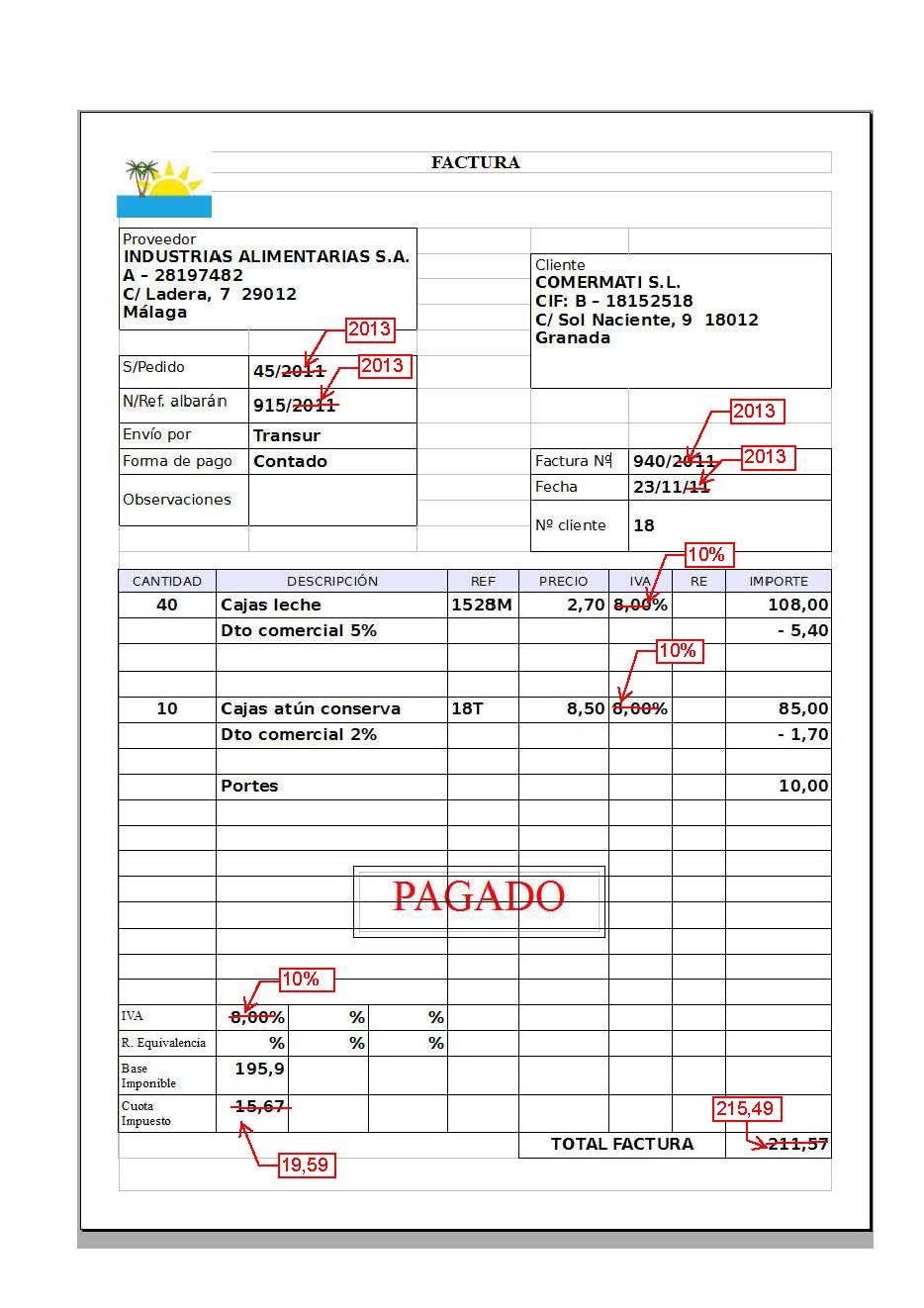

El pago en efectivo es el pago en dinero, ya sea en monedas o billetes. Se tiene que hacer en la moneda pactada por las partes, que normalmente será la moneda oficial del país del cobrador.

La entrega del dinero tiene que estar justificada documentalmente, de modo que el pagador tenga en su poder una prueba de que ésta se ha llevado a cabo. En los pagos en efectivo, la justificación del pago se representa:

- Si se trata de una compra, en la propia factura de compra, cuando el vendedor la firma o la sella, indicando "recibí", "pagado", o algo similar.

- Si se trata del pago de la nómina a los trabajadores, en la propia nómina, con la firma del trabajador.

- Etc.

En cualquier caso se puede realizar mediante un recibo que emite el vendedor, y que supone el reconocimiento de que el pago se ha realizado. En el documento se tiene que indicar el concepto, es decir a qué corresponde ese pago, quién lo realiza, el importe pagado, y la fecha en que ha tenido lugar.

Limitación de los pagos en efectivo cuyo importe sea igual o superior a 2.500 euros

El artículo 7 de la Ley 7/2012, de 29 de octubre, de modificación de la normativa tributaria y presupuestaria y de adecuación de la normativa financiera para la intensificación de las actuaciones en la prevención y lucha contra el fraude, establece la limitación de pagos en efectivo respecto de determinadas operaciones.

En particular se establece que no podrán pagarse en efectivo las operaciones, en las que alguna de las partes intervinientes actúe en calidad de empresario o profesional, con un importe igual o superior a 2.500 euros.

No obstante, el citado importe será de 15.000 euros o su contravalor en moneda extranjera cuando el pagador sea una persona física que justifique que no tiene su domicilio fiscal en España y no actúe en calidad de empresario o profesional.

A efectos del cálculo de las cuantías indicadas, se sumarán los importes de todas las operaciones o pagos en que se haya podido fraccionar la entrega de bienes o la prestación de servicios.

Se entenderá por efectivo los medios de pago definidos en el artículo 34.2 de la Ley 10/2010, de 28 de abril. En particular, se incluyen:

- El papel moneda y la moneda metálica, nacionales o extranjeros.

- Los cheques bancarios al portador denominados en cualquier moneda.

- Cualquier otro medio físico, incluidos los electrónicos, concebido para ser utilizado como medio de pago al portador. (tarjetas monedero, cheques regalo, etc…)

Respecto de las operaciones que no puedan pagarse en efectivo, los intervinientes en las operaciones deberán conservar los justificantes del pago, durante el plazo de cinco años desde la fecha del mismo, para acreditar que se efectuó a través de alguno de los medios de pago distintos al efectivo. Asimismo, están obligados a aportar estos justificantes a requerimiento de la Agencia Estatal de Administración Tributaria.

Esta limitación no resultará aplicable a los pagos e ingresos realizados en entidades de crédito.

El incumplimiento de las limitaciones a los pagos en efectivo mencionadas es constitutivo de infracción administrativa.

Serán sujetos infractores tanto las personas o entidades que paguen como las que reciban total o parcialmente cantidades en efectivo incumpliendo la limitación indicada. Tanto el pagador como el receptor responderán de forma solidaria de la infracción que se cometa y de la sanción que se imponga. La Agencia Estatal de Administración Tributaria podrá dirigirse indistintamente contra cualquiera de ellos o contra ambos. La infracción será grave.

La base de la sanción será la cuantía pagada en efectivo en las operaciones de importe igual o superior a 2.500 euros o 15.000 euros, o su contravalor en moneda extranjera, según se trate de uno u otro de los supuestos anteriormente mencionados.

La sanción consistirá en multa pecuniaria proporcional del 25% de la base de la sanción.

Esta acción no dará lugar a responsabilidad por infracción respecto de la parte que intervenga en la operación cuando denuncie ante la Agencia Estatal de Administración Tributaria, dentro de los tres meses siguientes a la fecha del pago efectuado en incumplimiento de la limitación, la operación realizada, su importe y la identidad de la otra parte interviniente. La denuncia que pudiera presentar con posterioridad la otra parte interviniente se entenderá por no formulada.

La presentación simultánea de denuncia por ambos intervinientes no exonerará de responsabilidad a ninguno de ellos.

La infracción mencionada prescribirá a los cinco años, que comenzarán a contarse desde el día en que la infracción se hubiera cometido. La sanción derivada de la comisión de la infracción prescribirá a los cinco años, que comenzarán a contarse desde el día siguiente a aquel en que adquiera firmeza la resolución por la que se impone la sanción.

Reflexiona

¿Cuál es la finalidad de que el vendedor emita un recibo cuando el comprador realiza un pago?

1.1.2.- El recibo.

Antes de leer este punto, imagina que eres un vendedor al que un cliente acaba de pagarte los bienes que te ha comprado. Piensa cómo elaborarías un documento que le entregases y que le sirviese como justificante de que ha realizado ese pago, y luego compáralo con el que te presentamos.

El recibo es un documento que emite quien cobra una cantidad de dinero, y que se entrega al pagador, como justificante de que se ha recibido esa cantidad.

No existe un formato estándar de recibo, aunque existen talonarios de recibos que son muy prácticos, al constar cada recibo de dos partes, el recibo en sí, que se entrega al pagador, y una matriz que queda en el talonario.

El contenido del recibo y de la matriz coincide, y es:

- Número de recibo.

- Nombre o razón social de quien realiza la entrega del dinero.

- Importe en cifra y letra.

- Concepto, o causa del pago.

- Lugar y fecha de expedición del recibo.

El recibo, además, contiene la firma y sello de quien lo emite.

En el caso de ser personas jurídicas tanto el librado como el librador, el firmante será el representante de la misma, y deberá acompañar su firma de la expresión P.P.(Por poderes), o P.A. (Por autorización).

Ejercicio resuelto

Don Antonio González Leal ha comprado mercancía a la empresa DDD, SA; pagando, el día 15 de febrero del año 2011, en efectivo, la factura de compra correspondiente, que es la número 17, y que asciende a 895 euros, IVA incluido. El CIF de la empresa vendedora es A 25433823 y está situada en el Polígono Los Arcos, calle 3, nave nº 2, de Azuqueca de Henares, Guadalajara. Rellena el modelo de recibo correspondiente, que se corresponde con el número 32.

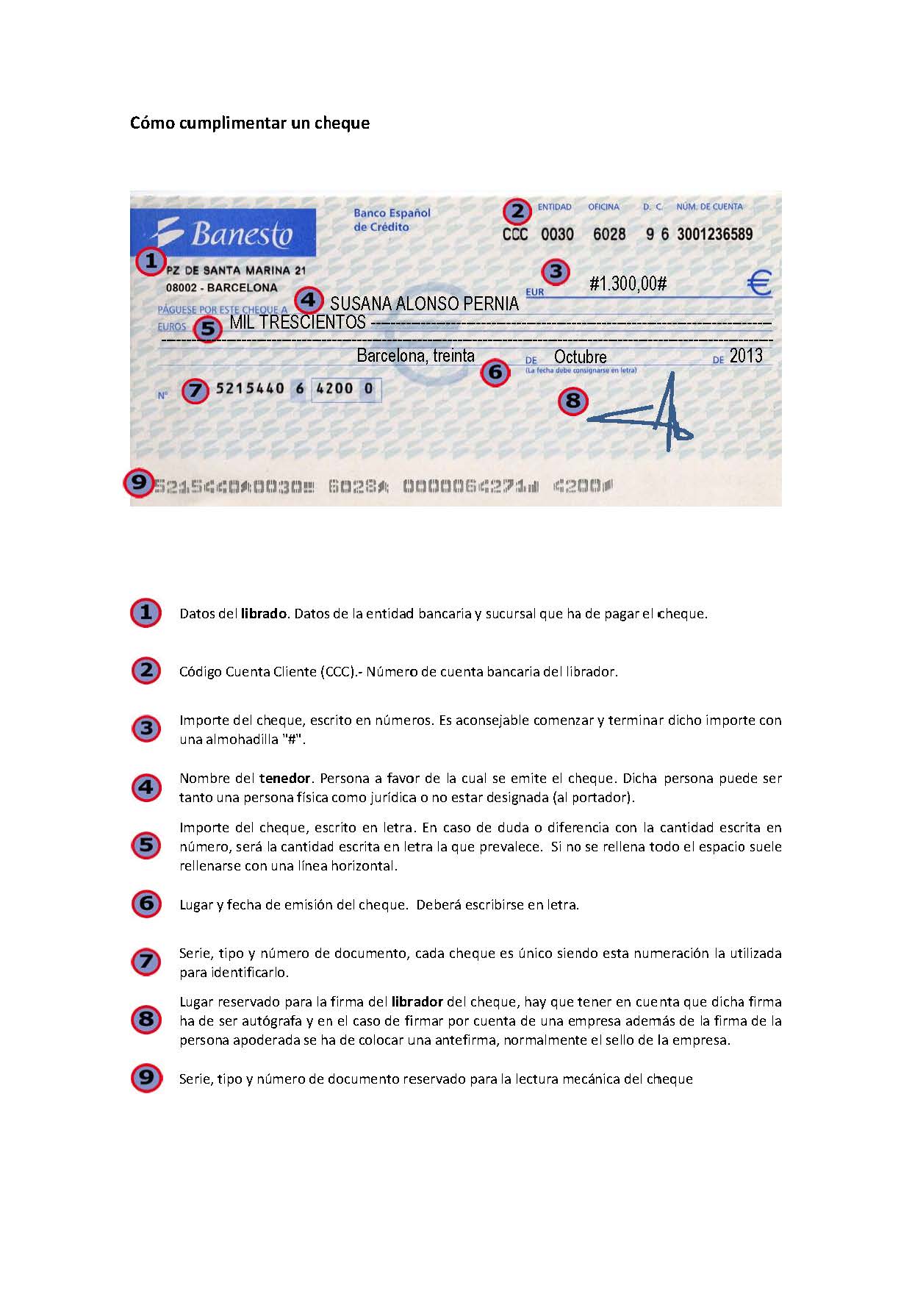

1.1.3.- El cheque.

¿Has cobrado alguna vez un cheque?, ¿Recuerdas si estaba a tu nombre, o lo podía cobrar cualquiera?

El cheque, al igual que el dinero, es un medio de pago. Es un documento que contiene una orden de pago de una cantidad de dinero, a su presentación, en la entidad de crédito (banco, caja de ahorros, etc.) donde el emisor del documento tiene dinero disponible.Para saber más

El cheque está regulado en la Ley 19/1985 de 16 de Julio, denominada Ley Cambiaria y del Cheque. En el siguiente enlace tienes acceso a todos los contenidos de la Ley:

El vendedor podrá cobrar el cheque en la entidad de crédito donde el comprador tiene abierta su cuenta bancaria o en la entidad donde tiene su propia cuenta bancaria, ya que los bancos emplean un sistema denominado "compensación bancaria", por la que pagan cheques que proceden de cuentas abiertas en otros bancos, a la vez que los otros bancos realizan la misma operación. Los bancos compensan los pagos que han realizado con los pagos que han realizado las otras entidades, pagándose la diferencia.

Requisitos que debe contener un cheque:

- La denominación de "páguese por este cheque" inserta en el documento.

- El mandato, en letra y en número, de pagar una cantidad determinada de dinero.

- El nombre del obligado al pago, denominado librado, y que será la entidad de crédito donde el pagador tiene la cuenta.

- La fecha de emisión del cheque.

- La firma de la persona que emite el cheque y da la orden de pago (y que se denomina librador).

Estos requisitos son esenciales para la validez del documento. Para otros datos como lugar de emisión y lugar de pago, la ley prevé que, en el caso de omitirse, se considerarán el que aparezca junto a la firma del librador, y el que figure junto al nombre del librado, respectivamente.

Un cheque puede estar avalado, lo que significa que una tercera persona, que se denomina avalista, garantiza que realizará el pago si no lo hace el principal obligado, que será desde ese momento el avalado. El aval se realiza en la parte posterior del cheque, que se denomina reverso, con la expresión "por aval" y firmado por el avalista.

Otra acción que permite el cheque es el endoso. Por el endoso una persona (endosante) transmite el cheque a otra (endosatario), que pasa a ser el que tiene todos los derechos sobre el cheque, entre ellos el derecho a cobrarlo. Para que un cheque se pueda transmitir por endoso no puede llevar inserta en él la mención "no a la orden"· El endoso se realiza en la parte posterior del cheque, indicando quien es el endosatario, y teniendo que ir firmado por el endosante.

Forma del endoso:

|

Páguese a ………………………………..… ……………………………………………….

con domicilio en ………………………….. ………………………………………………. …………………………………………........

……..….……..a ….. de ………….de …….

Nombre y domicilio del endosante……… ……………………………………………….

……………………………………………….

(Firma)

|

Forma del aval:

|

Por aval de ……………………………..… ……………………………………………….

……..….……..a ….. de ………….de …….

Nombre y domicilio del avalista………… ………………………………………………. ……………………………………………….

(Firma)

|

1.1.4.- Clases de cheques.

¿Sabías que se pueden emitir cheques distintos, que presentan características diferentes?

- Cheque nominativo.

- Cheque al portador.

- Cheque a la orden.

- Cheque no a la orden.

- Cheque para abonar en cuenta.

- Cheque cruzado.

- Cheque conformado.

- Cheque bancario.

- Cheque de ventanilla.

Clases de cheques

-

Cheque nominativo: Es el cheque que se extiende a favor de una persona determinada, indicando en el cheque su nombre o razón social. Esta persona será quien únicamente podrá cobrarlo, previa muestra del DNI y la firma para identificarse en la entidad bancaria correspondiente.

-

Cheque al portador: Es el cheque que no se extiende a favor de una persona determinada, sino que en él se escribe la indicación "al portador". Este cheque lo puede cobrar cualquiera que lo presente al cobro. Si el cheque se extiende a nombre de una persona y, además, incorpora la mención "o al portador" también se considerará al portador. El riesgo que tienen estos cheques es que en caso de pérdida, cualquiera que lo encuentre podrá cobrarlo.

-

Cheque a la orden: Es aquel cheque que se extiende a favor de la persona que se designa en él, quien, a su vez, puede designar a otra persona para el cobro, indicando en el cheque "a la orden de" y el nombre de la persona a quien se va a endosar. Si en un cheque no se indica nada, se considera cheque endosable.

-

Cheque no a la orden: Es aquel que no podrá ser endosado. En él se indicará la mención "no a la orden".

-

Cheque para abonar en cuenta: Es aquel que se cruza transversalmente con la mención "para abonar en cuenta", u otra similar, entre dos barras paralelas. El cheque que tenga esta mención no podrá ser pagado en ventanilla, sino que tiene que ser ingresado en la cuenta de quien lo cobra.

-

Cheque cruzado: Es el que se trazan dos rayas paralelas y que solo puede ser pagado a un banco o a un cliente de este, por tanto deberán ser cobrados mediante ingreso en cuenta bancaria

-

Cruzado general: Sin ninguna indicación entre las barras, o la mención "Banco", "Banco y cía.", "Compañía", o similar. Se podrá ingresar en cuenta en cualquier banco.

-

Cruzado especial: Indicando entre ellas el nombre de un banco concreto. Sólo se pagará al banco designado entre las barras. Se deberá ingresar en una cuenta del banco indicado entre las barras.

-

-

Cheque conformado: Es el cheque que expide el librador, quien pide al banco librado que acredite que es auténtico y que existen fondos suficientes en la cuenta del librador. Lleva la expresión "Conforme", o semejante, que inserta el banco. El banco librado retiene en la cuenta del librador el importe necesario para poder pagar el cheque a su presentación.

-

Cheque bancario: Es un cheque que expide el banco a solicitud del librador, y que tiene la garantía de que se va a pagar siempre. El banco cobra una comisión por realizar la gestión.

-

Cheque de ventanilla: Lo expide el banco cuando el cliente no tiene cheques, por habérsele agotado, o extraviado. El empleado que está en ventanilla dispone de un talonario de cheques, del que recorta los cheques conforme el cliente los solicita, mientras anota el cliente y la cuenta de la que se extrae el dinero, de la que es titular dicho cliente.

Para saber más

En el siguiente enlace encontrarás más información sobre los cheques y ejemplos de los mismos.

Autoevaluación

Relaciona cada clase de cheque con la característica que lo define:

Debes conocer

En el siguiente enlace podemos ver cómo se rellenarían paso a paso distintos modelos de cheque, según las condiciones que impone el pagador y el tomador:

1.1.5.- El pago del cheque.

¿Sabías que, aunque en un cheque se indique una fecha de emisión que todavía no ha llegado, se puede cobrar en cualquier momento desde que el tomador lo tiene en su poder?

El cheque es un documento pagadero a la vista, lo que significa que se cobra en el momento en que se presenta al cobro.

Para que el tenedor del cheque pueda beneficiarse de todos los efectos del cheque debe presentarlo al cobro en los plazos legales. A continuación podrás ver una tabla que recoge los plazos de presentación de los cheques según el lugar en el que fueron emitidos:

| Según el lugar de emisión | Plazo de presentación |

|---|---|

| Cheque emitido y pagadero en España. | 15 días naturales . |

| Cheque emitido en Europa y pagadero en España. | 20 días naturales. |

| Cheque emitido fuera de Europa y pagadero en España. | 60 días naturales. |

El plazo empieza a computar desde el día siguiente a la fecha de emisión del cheque. Si el cheque se presenta al cobro fuera de los plazos recogidos en la tabla, el tenedor del mismo puede encontrarse con:

- Que el librador revoque la orden de pago, y, por tanto, el cheque no se pueda cobrar.

- Que el tenedor no pueda exigir el pago a los endosantes del cheque, aunque sí al librador.

- Que no haya fondos en la cuenta. Si los fondos de la cuenta son insuficientes, el banco realizará un pago parcial, quedando el cheque, en el que se ha indicado el pago parcial, en poder del tenedor hasta que se pueda cobrar totalmente.

Los cheques pueden presentarse al cobro en una entidad bancaria antes de la fecha que consta en el mismo como fecha de emisión. Se denominan cheques postdatados, y se pueden cobrar en el momento de su presentación.

Cuando un cheque no se paga, el librado puede ejercer la acción de regreso contra el librador, para exigirle el pago, o contra los endosantes si los hubiese, o los avalistas. El ejercicio de la acción de regreso requiere que se justifique que el cheque se ha presentado al cobro en el plazo, y que no se ha pagado, mediante alguno de los medios siguientes:

- Mediante el acta de un notario dando fe del hecho. Se denomina protesto notarial.

- Mediante una declaración de impago del banco tenedor en el reverso del cheque.

- Mediante una declaración de una cámara o sistema de compensación bancaria.

El tenedor conserva sus derechos contra el librador, aunque el cheque no se haya presentado oportunamente o no se haya levantado el protesto o realizado la declaración equivalente.

Puedes descargarte del siguiente enlace, el impreso del cheque:

Autoevaluación

Solución

1.1.6.- Tarjeta bancaria y tarjeta comercial.

¿Eres de la clase de personas que lo paga todo con tarjeta?, ¿O por el contrario eres de los que prefieren pagar en efectivo?

- Las tarjetas bancarias.

Son muy habituales, por la comodidad de su uso para obtener dinero en cajeros, pagos en tiendas, etcétera. Se las conoce también como dinero de plástico. Tienen una banda magnética que identifica al titular de la tarjeta y la cuenta asociada a la misma. Están protegidas con una clave o pin o bien llevan incorporado un chip electrónico, para que sólo la pueda utilizar su titular. Pueden ser:

De débito: Sólo se puede disponer del dinero que haya en la cuenta bancaria asociada a la tarjeta. Las disposiciones de dinero se hacen de forma inmediata en la cuenta. Por ejemplo la tarjeta Visa Electrón.

De crédito: Permiten obtener dinero de los cajeros automáticos y realizar compras de igual forma que con las tarjetas de débito, con la ventaja de que el cargo del importe no se hace de forma inmediata en la cuenta bancaria, sino que se aplaza, generalmente, a los primeros días del mes siguiente a aquel en el que se ha realizado el gasto. Estas tarjetas permiten disponer de más dinero del que hay en la cuenta, en concreto hasta un máximo acordado con la entidad financiera, es decir, pueden disponer de dinero a crédito. Cuando llega el momento de realizar el cargo, si el usuario de la tarjeta, y obligado al pago, no dispone de saldo suficiente en su cuenta, puede solicitar al banco el aplazamiento del pago, de acuerdo a las condiciones pactadas con la entidad en el momento de solicitar la tarjeta. La entidad financiera cobrará intereses por ese aplazamiento.

Las tarjetas bancarias son Visa, Master-Card, American Express, etcétera.

Monederos electrónicos: Son una modalidad de tarjeta que no está asociada a una cuenta bancaria, como ocurre en las anteriores. Se emplean a la hora de realizar compras, fundamentalmente a través de Internet. Se recargan con el importe que se desee en cada momento.

Estas tarjetas, además, presentan la ventaja de poder ser utilizadas en otros países. Lo que aconsejan los expertos es, cuando se viaje, llevar consigo una tarjeta de crédito, en lugar de una de débito, ya que ofrece más posibilidades de ser admitida en los establecimientos del país al que vayamos, pues ofrece más garantías de cobro. Las más admitidas son la Visa y la American Express.

- Las tarjetas comerciales.

No son emitidas por las entidades bancarias, sino por grandes grupos comerciales (como El Corte Inglés, Carrefour o Zara). Estas tarjetas permiten realizar compras aplazadas o poder beneficiarse de descuentos y promociones en los establecimientos que los expiden. Otra técnica de marketing de los grandes establecimientos comerciales es la de emitir tarjetas de fidelización a sus clientes, para premiar su fidelidad. Por ejemplo, premiando con kilómetros gratis a los clientes habituales de las aerolíneas, con puntos que se cajean por regalos para los clientes de las entidades bancarias, descuentos, etcétera.

Autoevaluación

Relaciona cada clase de tarjeta con la o las características que la definen:

Reflexiona

El uso de la tarjeta tiene sus ventajas: No tienes que llevar dinero encima cuando vas a comprar, puedes disfrutar de descuentos y otras ventajas cada vez que la usas, puedes aplazar el pago, etcétera; pero, ¿Crees que tiene algún inconveniente?

1.1.7.- Domiciliación bancaria e ingresos en cuenta.

Cuando nos llega a casa una factura de la luz, o del teléfono, etcétera, ¿Te has fijado que la persona a la que va dirigida se limita a echarle un vistazo, pero no va a la empresa eléctrica, o telefónica, a pagarla?. Tampoco va al banco a pagarla, entonces, ¿Es que no se paga?

- Domiciliación

bancaria:

Las domiciliaciones bancarias pueden ser de pago o de cobro.

Las domiciliaciones de pago son autorizaciones que da un cliente a su entidad financiera para que realice determinados pagos, desde su cuenta, a un tercero, cuando éste presente un recibo, en la entidad, para su cobro. Con esta autorización la entidad abonará cada recibo que le llegue de esta persona, sin que esta tenga que preocuparse de hacer directamente los pagos. Suelen domiciliarse los pagos de luz, teléfono, agua, comunidad de vecinos, impuestos, etcétera.

Las domiciliaciones de cobro son órdenes que dan terceras personas a favor del titular de la cuenta para que se le ingresen en su cuenta determinadas cantidades, correspondientes a nóminas, pensiones, devolución de impuestos, etcétera.

Generalmente este servicio es gratuito para el titular de la cuenta, que es quien ordena las domiciliaciones de pago o recibe las domiciliaciones de cobro.

Las domiciliaciones son una práctica cada vez más extendida y más fomentada desde las entidades financieras, ya que suponen una ventaja para el cliente y para la entidad. El cliente no se tiene que desplazar a su oficina bancaria cada vez que tenga que realizar un pago, y la entidad ahorra tiempo al no tener a una persona empleada en estas operaciones, además de lograr retener a sus clientes (pues una vez que tienen domiciliados todos sus pagos y sus cobros en una entidad se lo pensarán más antes de cambiarse a otra).

- Ingresos

en cuenta:

Los ingresos en una cuenta corriente, cuando se hacen en efectivo, se llaman Abonos en cuenta; mientras que las salidas de dinero de una cuenta corriente, cuando son en efectivo, se llaman Cargos en cuenta.

Autoevaluación

1.1.8.- Transferencia.

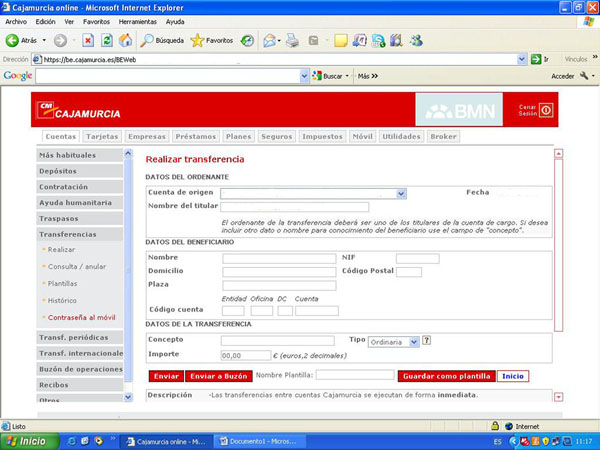

La transferencia es una operación de traslado de fondos de una cuenta a otra de una entidad diferente. Las cuentas que intervienen pueden ser del mismo titular o de distinto. En ella intervienen el ordenante y el beneficiario.

El ordenante es quien da la orden a su entidad para que se trasladen fondos de su cuenta a la de otra persona o entidad.

El beneficiario es quien va a recibir esos fondos, que le serán ingresados en su cuenta bancaria.

Cuando la transferencia se realiza entre cuentas de un mismo titular, ordenante y beneficiario coinciden.

La orden de transferencia se tiene que realizar por escrito, en el impreso que para este efecto tenga la entidad bancaria.

Una operación similar a la transferencia es el traspaso. El traspaso es el traslado de fondos de una cuenta a otra del mismo titular, o de distinto, cuando las dos están abiertas en la misma entidad financiera.

El cliente de la entidad bancaria puede solicitar la transferencia por teléfono, fax, internet, etc.

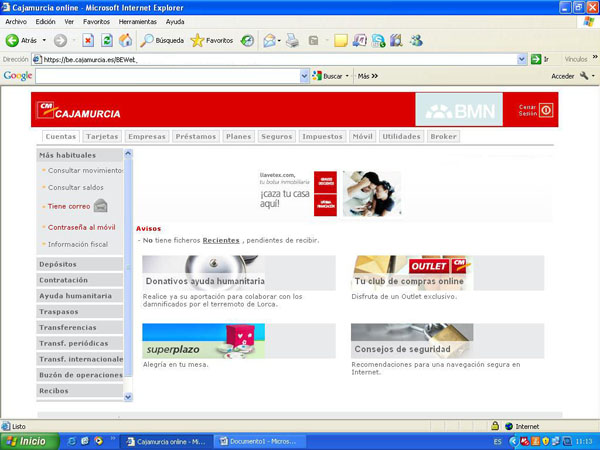

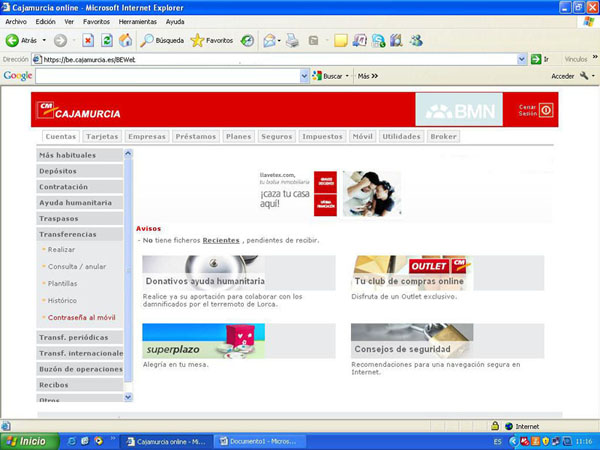

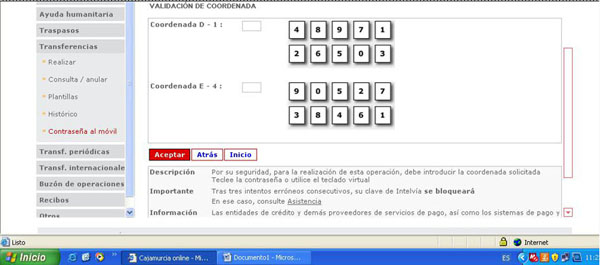

La transferencia por Internet: Realizar transferencias a través de Internet es una manera cómoda y segura de hacerlas. Para poder realizarlas debes solicitar tu clave electrónica a la entidad bancaria donde tengas la cuenta abierta, y, una vez en tu poder, tienes que acceder a la página web de la entidad, y seguir el proceso planteado para tal fin.

No existe un formato estándar de orden de transferencia, depende de si se solicita por teléfono, en la propia entidad, por Internet, etcétera. Un formato, para que te puedas hacer una idea, sería:

Ejercicio resuelto

La empresa DDD, SA realiza una transferencia a Don Bernardino Valiente Gómez, con domicilio en la Avenida de la Marina, 14, de Cartagena (Murcia), en su cuenta 0986 4290 23 1426349844 del Banco Marinero. El concepto de la transferencia es el pago de la factura número 207, por importe de 3.536 euros. La fecha de la transferencia es el día 19 de Noviembre de 2011.Rellena el correspondiente formulario de la transferencia.

Debes conocer

En la siguiente presentación podemos ver cómo se realizaría paso a paso una transferencia a través de Internet:

1.2.- Pago aplazado.

¿Dejas a deber alguna vez algo para pagarlo cuando ha transcurrido un período de tiempo? En tal caso, estás realizando un pago aplazado. También se denomina pago a crédito. En este tipo de pagos transcurre un tiempo desde la entrega del bien o la prestación del servicio que origina la obligación, hasta que se hace efectivo el pago.

Una variedad es el pago fraccionado, que consiste en pagar fracciones de la deuda en distintos momentos de tiempo. Un ejemplo podría ser fraccionar un pago en tres partes iguales, una con vencimiento a 30 días, otra a 60 días, y otra a 90 días.

El pago aplazado puede conllevar el pago de intereses. Con el cobro de esos intereses el vendedor compensa el dinero del que no va a disponer por el aplazamiento del pago que ha acordado con el comprador.

Los documentos en los que se materializa el pago aplazado son:

- La letra de cambio.

- El pagaré.

- El recibo normalizado.

Y se conocen por la denominación de efectos comerciales.

Hay que distinguir el recibo que te hemos presentado en el punto 1.1.2. , y que se emite como justificante de que se ha realizado un pago, del recibo normalizado que se emite cuando surge un pago aplazado. El recibo normalizado no presenta un formato estándar como la letra, sino que cada empresa emite su propio modelo de recibo. A continuación podrás ver un formato de recibo normalizado:

Como se ha comentado, este documento de pago no está tipificado legalmente, y por lo tanto carece de algunas de las acciones que se permiten realizar a las letras de cambio, los cheques y los pagarés, como la de tener efectos ejecutivos.

El recibo lo emite la empresa vendedora, y se utilizan para cobros frecuentes que el pagador domicilia en una cuenta bancaria. El pagador da orden en su banco o caja de ahorros de que atiendan el pago cada vez que les llegue un recibo. Este sistema lo emplean habitualmente las empresas suministradoras de energía, de telefonía, de suscripciones a publicaciones, etcétera.

Los datos de los recibos domiciliados se envían al banco en un fichero informático, denominado, remesa de recibos. Dicho fichero se puede entregar al banco en disco o, como es más habitual, a través de la banca electrónica por internet.

Veremos a continuación las operaciones que permiten la letra de cambio y el pagaré, y que también se admiten para los recibos.

1.2.1.- La letra de cambio.

¿Has tenido alguna vez entre tus manos una letra de cambio?, ¿Sabrías cómo conseguir una y cuándo utilizarla?

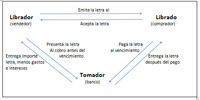

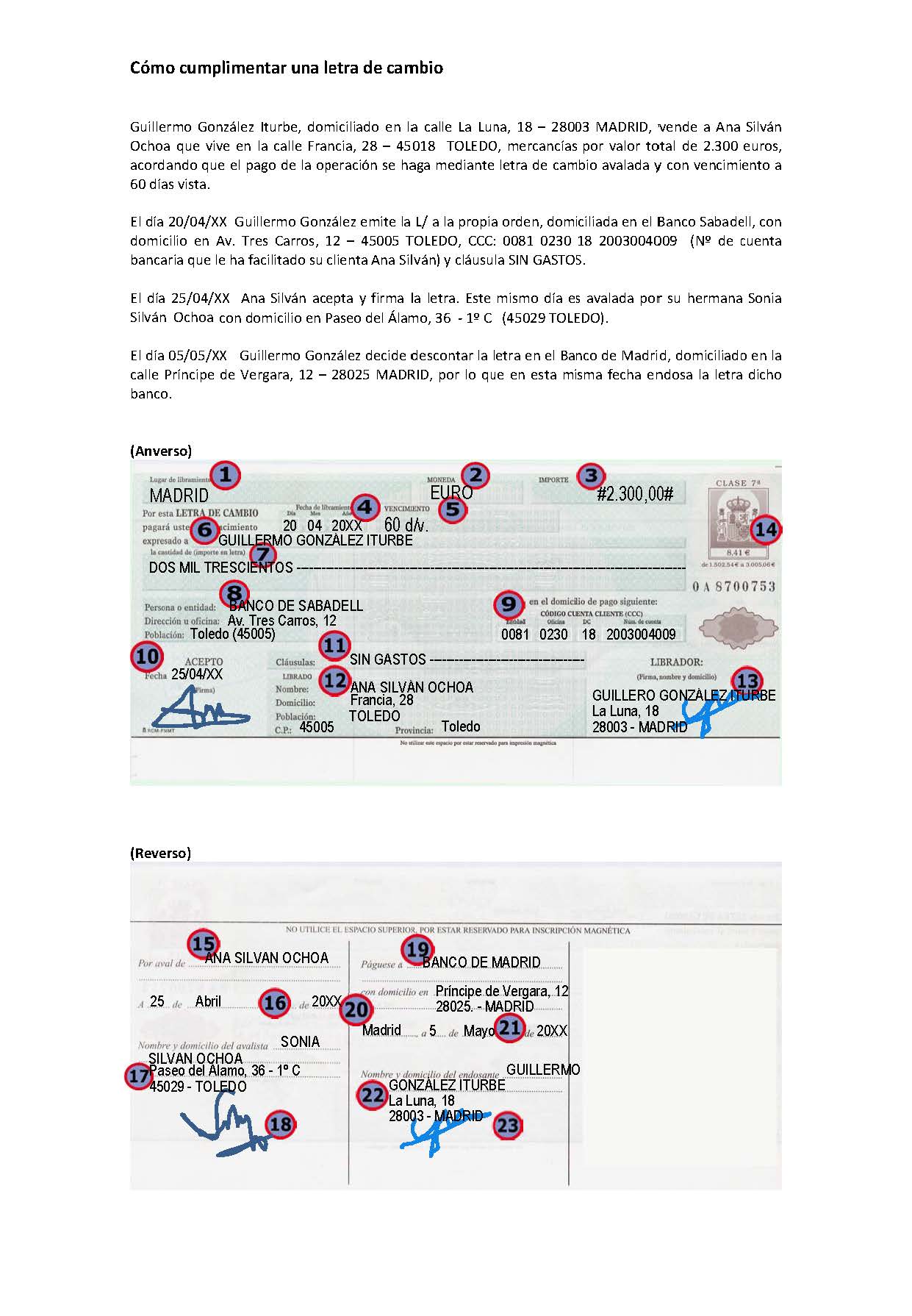

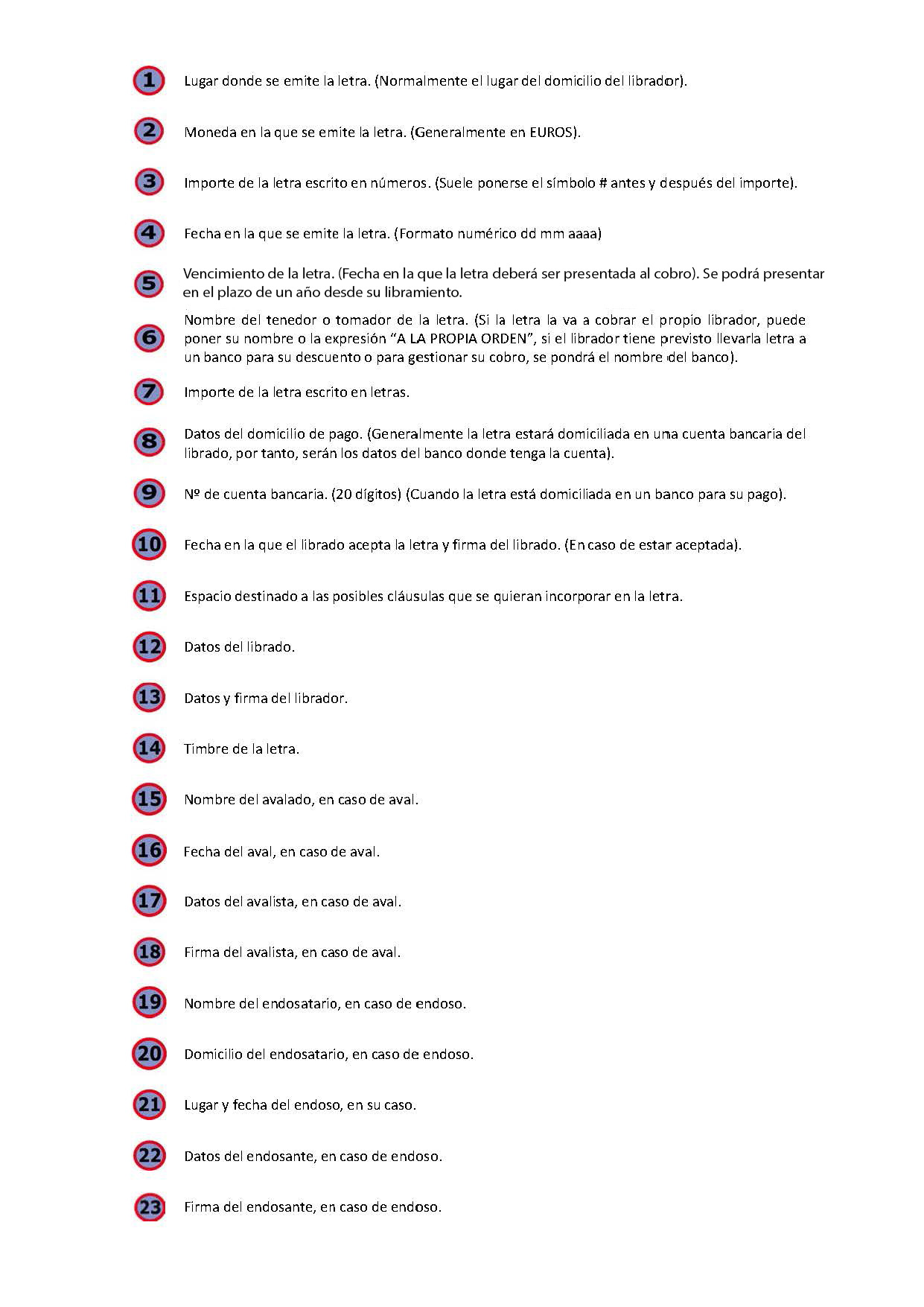

La letra de cambio es un documento por el que el emisor ordena a una persona pagar a otra una cantidad de dinero determinada en el momento de su vencimiento.

En una operación de compra o venta de bienes en la que se emite una letra intervienen:

- Librador: es la persona que emite la letra de cambio y que ordena el pago (el vendedor).

- Librado: es la persona a la que se dirige la orden de pago (el comprador).

- Tenedor o tomador: quien tiene en su poder la letra (generalmente la entidad bancaria de la que es cliente el vendedor).

- Aceptante: es el término que se da al librado cuando firma la letra, y acepta con este gesto la obligación de pagarla en su vencimiento.

- Endosante: es la persona que transmite la letra a otra persona, que es el endosatario, mediante el endoso.

- Endosatario: quien recibe la letra mediante endoso.

- Avalista: es la persona que garantiza que hará efectivo el importe de la letra en su día de vencimiento si el obligado al pago no lo hace.

- Avalado: es la persona a la que afianza el avalista (suele ser el librado o aceptante)

A continuación vamos a ver las relaciones que surgen con la emisión de una letra de cambio:

Quien emite la letra de cambio es el librador (vendedor), en el momento de realizar la venta o en un momento cualquiera posterior.

Emitir una letra es lo mismo que girar o librar una letra.

La letra de cambio se presenta en un modelo oficial, como verás en el siguiente apartado, y es un papel timbrado. Eso significa que al comprar la letra se está pagando un impuesto, el Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados. El importe del timbre aparece en la esquina superior derecha de la letra, y será diferente según el importe de la deuda.

La letra puede estar aceptada o no estarlo. En caso de estarlo, como ya has visto, el aceptante es el librado. Que el librado acepte la letra significa que reconoce que tiene esa deuda pendiente con el librador de la letra. El pago de la letra sin aceptar sólo puede exigirse por el procedimiento judicial ordinario, y el librador tendrá que acreditar su derecho a reclamar el cobro de la letra mediante las facturas, albaranes, etcétera, porque la letra en sí, al no haber sido aceptada, no es una garantía de que el librado está obligado al pago.

Otra característica de las letras es que pueden contener alguna cláusula. Éstas son condiciones de obligado cumplimiento, como:

- Cláusula NO A LA ORDEN o no endosable. La letra no puede transmitirse por endoso.

- Cláusula SIN GASTOS. el tenedor de la letra no está obligado en caso de impago, a realizar el protesto notarial u obtener la declaración equivalente para no perder las acciones cambiarias de regreso. Es equivalente la cláusula "SIN PROTESTO".

- Cláusula CON GASTOS. el tenedor de la letra, normalmente el banco, debe reclamar, mediante el protesto o declaración equivalente, el pago si este no se ha producido al vencimiento. Los gastos correrán a cargo del librado, y si este no responde, del librador. Es equivalente la cláusula "CON PROTESTO". si no se indica nada en la letra, se entenderá con cláusula "CON GASTOS". Si el tenedor no protesta la letra u obtiene la declaración equivalente, perdería las acciones cambiarias de regreso contra el librador y los endosantes y sus avalistas.

- Cláusula de "CON PROTESTO NOTARIAL" o "PROTESTO NOTARIAL": en este caso, en caso de impago de la letra, el tenedor deberá realizar el protesto ante notario, no será válida la declaración equivalente. Si el tenedor no realiza el protesto notarial, perdería las acciones cambiarias de regreso.

- Cláusula de INTERESES: en estos casos el librado deberá abonar el importe de la letra y, además, los intereses que se devenguen desde la fecha de emisión de la letra hasta su pago. Sólo puede establecerse esta cláusula en las letras a la vista o a un plazo desde la vista y deberá indicarse cuál es el interés aplicable.

Las acciones cambiarias, son el derecho que tiene el tenedor de la letra cambio a reclamar el pago de la misma cuando ha resultado impagadaa su vencimiento. En la letra de cambio las acciones cambiarias son dos: acción directa y acción de regreso.

- Acción cambiaria directa: es la reclamación de pago de la letra impagada al librado, aceptante o sus avalistas.

- Acción cambiaria de regreso: es la reclamación de pago de la letra impagada al librador, a los endosantes o a lo avalistas de estos.

| Nominal o importe de la letra (euros) | Timbres (euros) |

|---|---|

| Hasta 24,04 | 0,06 |

| De 24,05 a 48,08 | 0,12 |

| De 48,09 a 90,15 | 0,24 |

| De 90,16 a 180,30 | 0,48 |

| De 180,31 a 360,61 | 0,96 |

| De 360,62 a 751,27 | 1,98 |

| De 751,28 a 1.502,53 | 4,21 |

| De 1.502,54 a 3.005,06 | 8,41 |

| De 3.005,07 a 6.010,12 | 16,83 |

| De 6.010,13 a 12.020,24 | 33,66 |

| De 12.020,25 a 24.040,48 | 67,31 |

| De 24.040,49 a 48.080,97 | 134,63 |

| De 48080,98 a 96.161,94 | 269,25 |

| De 96.161,95 a 192.323,87 | 538,51 |

| Más de 192.323,88 | Por lo que exceda de 192.323,88, a 0,018 por cada 6,01 € o fracción. |

El vencimiento de la letra cambio es la fecha en la que el librado deberá pagar la letra y también la fecha en la que el tenedor deberá presentar la letra al cobro. Puede venir expresado de las siguientes formas:

- A fecha fija: es una fecha concreta. Por ejemplo 23/10/2014.

- A un plazo desde la fecha (d/f o m/f): el vencimiento se calculará contando los días o meses desde la fecha de libramiento. Si son días se contarán tanto días como vengan expresados en el vencimiento a partir del día siguiente a la fecha de libramiento. Si son meses, se contará de fecha a fecha. Por ejemplo 60 d/f., 3 m/f.

- A la vista: la letra será pagadera en el momento de su presentación al cobro. Es decir, en cualquier momento, pero dentro del año siguiente a la fecha de libramiento.

- A un plazo desde la vista (d/v o m/v): el vencimiento se calculará contando los días o meses desde la fecha de aceptación. Si son días se contarán tanto días como vengan expresados en el vencimiento a partir del día siguiente a la fecha de aceptación. Si son meses, se contará de fecha a fecha. Por ejemplo 30 d/v, 2 m/v.

Ejemplos de cómo calcular el día de vencimiento, supongamos las siguientes letras:

|

Fecha Libramiento |

Fecha Aceptación |

Fecha Endoso |

Vencimiento |

Día de Vto. |

Comentario |

|

08/01/14 |

09/01/14 |

---- |

30 d/f. |

07/02/14 |

Se han contado 30 días a partir del día siguiente al de la fecha de libramiento. |

|

05/05/14 |

10/05/14 |

18/05/14 |

30/06/14 |

30/06/14 |

Como es a fecha fija, será esa la fecha del vencimiento. |

|

08/06/14 |

--- |

15/06/14 |

2 m/f. |

08/08/14 |

Se han contado 2 meses de fecha a fecha desde la fecha de libramiento. |

|

10/06/18 |

15/06/14 |

|

A la vista |

En el momento de su presentación al cobro. Se podrá presentar dentro del año siguiente al 10/06/14. |

La letra ni tiene una fecha determinada de vencimiento, vencerá el día que el tenedor la presente al cobro. Se podrá presentar en el plazo de un año desde la fecha de emisión. |

|

15/07/14 |

19/07/14 |

20/07/14 |

60 d/v. |

17/09/14 |

Se han contado 60 días a partir del día siguiente al de la fecha de aceptación. |

|

20/09/18 |

23/09/14 |

30/09/14 |

3 m/v. |

23/12/14 |

Se han contado 3 meses de fecha a fecha des de la fecha de aceptación. |

|

15/07/14 |

19/07/14 |

20/07/14 |

2 m/v. |

19/09/14 |

Se han contado 2 meses de fecha a fecha desde la fecha de aceptación |

|

08/01/14 |

09/01/14 |

---- |

1 m/f. |

08/02/14 |

Se ha contado 1 mes de fecha a fecha desde la fecha de libramiento. |

Para saber más

En el siguiente enlace encontrarás más información y ejemplos sobre la letra de cambio:

1.2.2.- Cumplimentación de la letra de cambio.

Puedes descargarte del siguiente enlace, el impreso de la letra de cambio:

Impreso Letra de Cambio anverso

Impreso Letra de Cambio reverso

Para saber más

En la siguiente presentación podemos ver cómo se rellenaría paso a paso un modelo de letra:

1.2.3.- El pagaré.

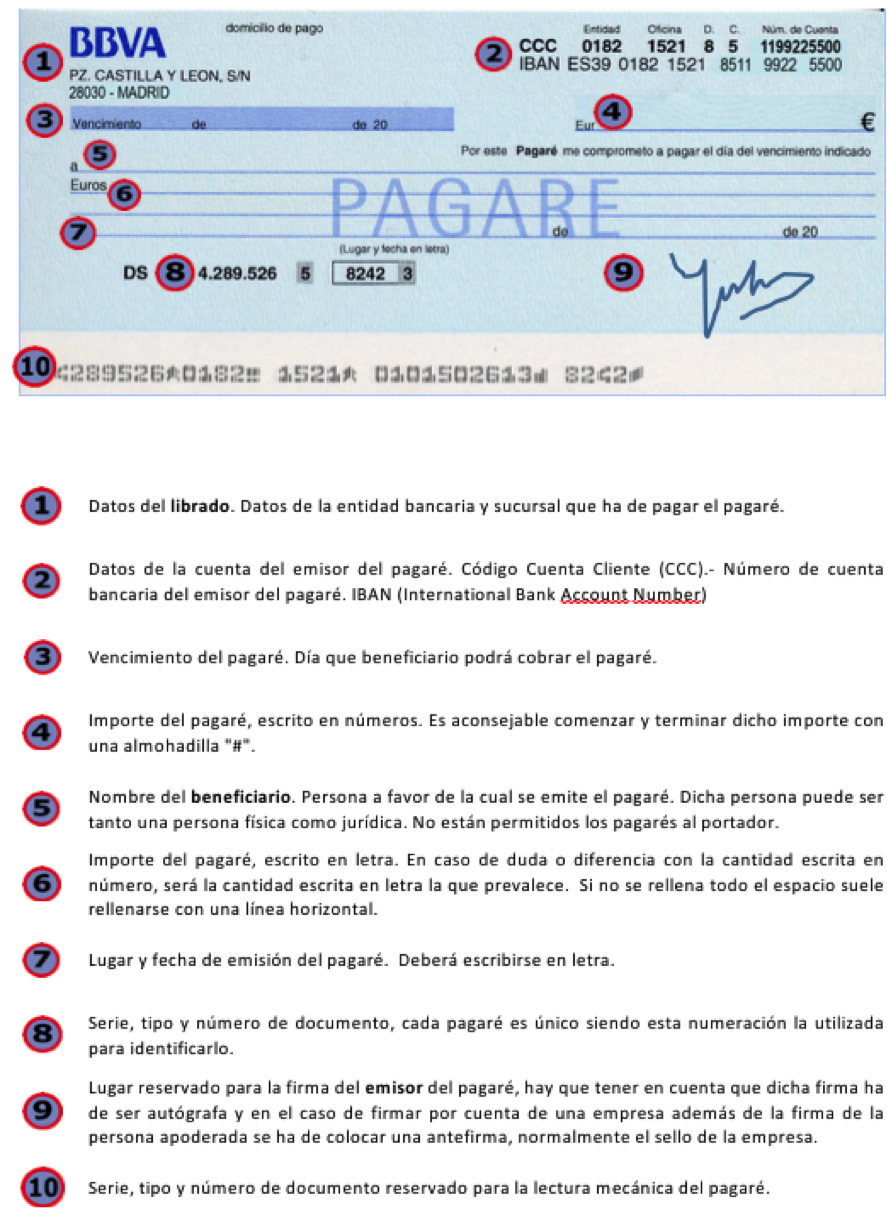

El pagaré es un documento que contiene una promesa de quien lo emite, que es el firmante, de pagar una determinada cantidad de dinero a otra persona que se denomina "beneficiario" o "tenedor", en el momento que se fije en el documento. El pagaré no necesita aceptación, ya que se supone, al estar firmado por el obligado al pago.

Los requisitos exigidos al pagaré para que sea válido son:

- Tiene que contener la denominación de pagaré en el texto.

- Tiene que contener el compromiso del emisor de pagar una cantidad de dinero en euros.

- La persona a la que se le va a hacer el pago. (Beneficiario).- No se pueden emitir al portador.

- Indicar el lugar concreto de pago.

- Fecha de vencimiento.

- Firma del emisor del pagaré. (Firmante).

- Lugar y fecha de emisión.

El pagaré admite las mismas operaciones que la letra de cambio: el endoso, el aval y el protesto. En el pagaré, igual que en el cheque y el resto de efectos comerciales, si la cantidad en números no coincide con la cantidad en letras prevalecerá la cantidad en letras.

Ejercicio resuelto

Don Antonio Leal, cliente habitual de la empresa DDD, SA, ha acordado con ésta el pago aplazado de la última mercancía que se ha llevado, en Teruel, con fecha 4 de Agosto de 2011, mediante la entrega un pagaré. El importe de la mercancía asciende a 2.468,23 euros. El pago se hará efectivo el día 4 de Octubre de 2011.

Rellenar el documento de pago correspondiente, sabiendo que el número de pagaré es el 6.345.678.9.1000.2, y que el número de cuenta es el 2043 4672 45 3029574389, abierta en el Banco Pinares (C/ Marqués de Naves, nº 15, Teruel).

Clases de pagarés

- Pagaré nominativo a la orden: Se indica el nombre del beneficiario junto con la mención “a la orden” y puede ser transmitido por endoso.

- Pagaré nominativo, sin cláusula a la orden: La operativa es igual a la de los pagarés a la orden, sin incluir la mención “a la orden”.

- Pagaré no a la orden: Se indica el nombre del beneficiario junto con la mención “no a la orden” y no es transmisible por endoso.

- Pagaré sin vencimiento: Cuando en el pagaré no aparece fijado el vencimiento, se trata de un pagaré con vencimiento a la vista, puesto que con la cumplimentación de la fecha de vencimiento al momento de su presentación se puede cobrar.

- Pagaré para abonar en cuenta: Es aquel que se cruza transversalmente con la mención "para abonar en cuenta", u otra similar, entre dos barras paralelas. El pagaré solo se puede cobrar mediante abono en cuenta del beneficiario.

- Pagaré cruzado: Es aquel, en el que se trazan dos rayas paralelas y que solo puede ser pagado a un banco o a un cliente de este, por tanto deberán ser cobrados mediante ingreso en cuenta bancaria:

- Cruzado general: Sin ninguna indicación entre las barras, o la mención "Banco", "Banco y Cía.", "Compañía", o similar. Se podrá cobrar mediante ingreso en cuenta del beneficiario en cualquier banco.

- Cruzado especial: Indicando entre ellas el nombre de un banco concreto. Sólo se pagará al banco designado entre las barras. Se deberá ingresar en una cuenta del beneficiario en el banco indicado entre las barras.

Puedes descargarte del siguiente enlace, el impreso del pagaré: Impreso Pagaré.

Para saber más

2.- Procesos administrativos de cobro y pago.

Caso práctico

Jaime ha comenzado a utilizar la opción de cobro de recibos de su programa de gestión. Con esta opción lleva un libro de efectos comerciales a cobrar y otro de efectos comerciales a pagar en el propio programa, y en él anota los pagarés, letras de cambio y recibos que le llegan para cobrarlos al vencimiento, y los que firma para realizar los pagos por las deudas que ha asumido con sus compras.

De esta forma lleva un control exhaustivo de los mismos, y no se le escapa ninguno de los cobros o pagos pendientes.

Una vez recibida la factura de compra, las empresas suelen registrarla en sus programas informáticos de facturación, anotando en él todos los datos relevantes de la factura: datos del proveedor, productos adquiridos, cantidades, importes, descuentos, importe de IVA, formas de pago y vencimientos. El objetivo es tener informatizadas todas las operaciones que se realizan, y poder así disponer de la información cuando sea necesario, igual ocurre con las facturas de las ventas que realizan las empresas.

Como ya te dijimos anteriormente, el programa de facturación más conocido es FacturaPlus, de la empresa Sage. Esta aplicación tiene una opción de gestión de pagos, consistente en una base de datos que recoge directamente la información de las facturas recibidas, pendientes de pago, y registradas anteriormente en el programa; información sobre importes, formas de pago y plazos. Y otra opción de gestión de cobros, donde se recoge la información relativa a los cobros pendientes.

Estas opciones permiten agrupar toda la información relativa a cobros y pagos pendientes, con la ventaja de que la información se introduce directamente al registrar las facturas.

Para saber más

En el siguiente enlace podemos ver cómo se registran los recibos pendientes de pago de una empresa en el programa FacturaPlus, y cómo se gestiona dicho pago:

2.1.- La gestión del pago.

La gestión del pago se realiza de forma diferente si el pago es al contado o aplazado. Ya hemos adelantado algo de esto en los puntos anteriores.

Si el pago se realiza en el momento de la entrega de la mercancía o en un plazo posterior muy corto se dice que es un pago al contado.

Si el pago es en efectivo, se hará generalmente en el lugar de la entrega de la mercancía. Se emitirá un recibo como justificante del pago; aunque también basta la firma del cobrador, o la mención "pagado", "abonado", o algo similar, en la factura que se lleva el pagador, o en el documento indicativo de la existencia de la deuda.

- Si el pago se realiza mediante cheque, tan solo tendremos que esperar a que el beneficiario del cheque lo presente al cobro, y nos realicen el cargo del importe en nuestra cuenta bancaria.

- Si el pago es con tarjeta y no tenemos aplazado el pago, se cargará en ese momento; y si está aplazado se cargará el importe de la deuda en la fecha establecida.

- Si el pago es con un ingreso en cuenta deberemos acudir a la entidad bancaria del cobrador, e ingresar el dinero en su cuenta bancaria.

- Si el pago está domiciliado no tendremos que realizar ninguna actuación, tan sólo esperaremos a que el banco cargue el recibo en nuestra cuenta.

- Si realizamos el pago mediante transferencia tendremos que dar la orden a nuestro banco para que realice el tránsito del dinero de nuestra cuenta a la del cobrador.

- Si es mediante giro postal, acudiremos a una oficina de Correos para realizar el envío del dinero.

Si se trata de un pago aplazado, es decir, el pago se realiza con posterioridad a la entrega de los bienes, y se hace mediante letra de cambio o pagaré el trámite será el mismo: el tenedor podrá esperar al vencimiento y cobrar el efecto comercial en gestión de cobro, llevándolo al banco; o podrá cobrarlo mediante descuento comercial, llevando el efecto al banco en cualquier momento desde el libramiento hasta el vencimiento. En ambos casos el banco cobrará los gastos de gestión de la operación, y además en el descuento cobrará intereses por anticipar el cobro al tenedor del efecto comercial (en definitiva estos gastos se cobran siempre a la persona o entidad que cobra el efecto comercial, por lo general el vendedor (salvo caso de endoso)).

El comprador, en todo caso, se le cargará el importe adeudado, en el momento del vencimiento expresado en el efecto comercial.

Autoevaluación

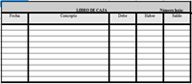

2.2.- Libros registro de cobros y pagos.

¿Recuerdas que en la unidad 3 comentamos que las empresas pueden llevar, de forma voluntaria, libros registro de los cobros y pagos que realizan?

Los libros que recogerán los cobros y pagos que se realizan al contado son los libros de caja y de bancos; mientras que los libros que recogerán los cobros y pagos aplazados serán los libros de efectos comerciales a cobrar y a pagar.

El libro de caja se emplea para anotar cronológicamente todos los cobros y pagos que se hacen en efectivo, en monedas y billetes; así como los cheques en poder de la empresa y pendientes de ser cobrados.

Dispone de una columna de debe, donde se anotan los ingresos en la caja, y otra columna de haber, donde se anotan los pagos realizados. Finalmente dispone de una columna de saldo, que refleja el dinero que va quedando en la caja de la empresa en cada momento.

Periódicamente se comprueba que el dinero que hay en la caja realmente coincide con el saldo de la cuenta contable, y que los movimientos que se han anotado se corresponden con las facturas, tiques, etcétera. Esta operación de comprobación se llama arqueo de caja.

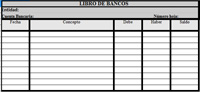

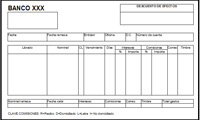

El libro de bancos se emplea para anotar los movimientos de ingresos y de pagos que se realicen en cada una de las cuentas bancarias que tenga abiertas la empresa (habrá un libro de bancos para cada cuenta bancaria). El libro presenta el mismo formato que el libro de caja.

Periódicamente también se realizará la comprobación de las anotaciones realizadas, comparándolas con las anotaciones que el banco haya realizado, y que nos envía en forma de extractos bancarios. Esta operación de comprobación se llama punteo de bancos.

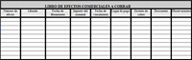

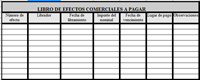

El libro de efectos comerciales a cobrar, donde se anotan las letras de cambio y los pagarés en poder de la empresa, pendientes de cobrar. El fin de este libro es llevar un control de los efectos comerciales pendientes de cobro, del librado, del momento en el que se deben presentar al cobro. Anotaremos si se han descontado o se han presentado al cobro en el vencimiento, etcétera.

El libro de efectos comerciales a pagar, donde se anotan las letras de cambio y los pagarés en poder de nuestros proveedores y acreedores que se encuentran pendientes de pago. En el libro se indica quién es el librador, cuál es el importe de la deuda, su vencimiento, etcétera.

3.- Financiación de documentos de cobro y pago.

Caso práctico

Jaime ha realizado muchas ventas en los últimos meses, por lo que piensa que el negocio le va bien; pero cuando mira los extractos de las cuentas bancarias se da cuenta de que dispone de poca liquidez para hacer frente a los pagos que le vienen. ¿Cómo ha podido ocurrir esto?

Las empresas, como hemos planteado en puntos anteriores, en un alto porcentaje, organizan el sistema de cobros y de pagos de forma que les ayuden en su financiación. Sin embargo, a veces, se negocian vencimientos difíciles de asumir por las empresas. Para estos casos éstas intentan adelantar los cobros y atrasar los pagos de los documentos que están en su poder. En este punto veremos los sistemas de financiación de documentos de cobro y pago más habituales.

3.1.- El descuento comercial.

Caso práctico

Jaime necesita liquidez para poder pagar la nómina a su trabajador. No tiene dinero en efectivo, pero tiene una línea de descuento con el banco y también tiene varios clientes que le han aceptado letras de cambio de 1200 euros, 700 euros, y 1000 euros, con vencimiento dentro de 15, 30, y 60 días, respectivamente. ¿Qué posibles soluciones tiene Jaime?

Cuando una empresa necesita liquidez puede llevar los efectos comerciales, que son las letras de cambio, los pagarés y los recibos normalizados, que tenga en su poder y estén pendientes de cobro, a una entidad financiera de la que es cliente, para su descuento. Con el descuento, la entidad financiera adelanta a la empresa el importe de los efectos antes de su vencimiento, y, a cambio, cobra unos intereses y unas comisiones. Es una práctica muy habitual en las empresas, ya que éstas, frecuentemente, pueden tener efectos comerciales pendientes de cobro a los que aún les falta tiempo hasta su vencimiento, y al mismo tiempo, tener la necesidad urgente de hacer pagos inmediatos.

La entidad financiera recupera el importe entregado a la empresa en el momento del vencimiento del efecto, cuando lo presenta al cobro en la entidad financiera de la persona o entidad obligada al pago.

Las empresas necesitan tener contratada una línea de descuento en su banco habitual para poder descontar efectos.

La línea de descuento es un contrato establecido con la entidad financiera, en el cual se establece el límite máximo de la cuantía total a descontar, de forma que dicha entidad financiera se compromete a descontar todos los efectos que la empresa le vaya mandando (salvo excepciones indicadas en el contrato), pero sin que la suma de los importes de los efectos enviados pueda superar el límite máximo concedido; de forma que llegado a ese máximo la empresa no podrá descontar más efectos hasta que alguno de los ya descontados venza y la entidad financiera lo cobre.

Como ya habrás sospechado por lo dicho anteriormente, las empresas pueden descontar un solo efecto o varios. Cuando son varios los efectos que se descuentan a la misma vez, se conoce como remesa de efectos.

Si la empresa no solicita a la entidad financiera el cobro anticipado de los efectos comerciales, es decir, no los descuenta, sino que espera al vencimiento para su cobro, se dice que presenta los efectos comerciales en gestión de cobro.

La gestión de cobro es una opción muy empleada en el cobro de efectos comerciales. Consiste en la presentación a través de nuestra entidad financiera, y en la entidad bancaria del vendedor, de los efectos comerciales (letras de cambio, pagarés o recibos normalizados) para su cobro al vencimiento. Nuestra entidad financiera nos cobrará comisiones y otros gastos de gestión en la realización de la operación; sin embargo, no cobrará intereses como en el descuento de efectos, ya que no está adelantando dinero.

Las empresas sólo podrán cobrar los efectos comerciales en gestión de cobro en el momento del vencimiento del efecto, pero no antes.

3.1.1.- Cálculo del descuento comercial.

Es la hora de sacar la calculadora y ponerte a operar, ¿Cómo se te da el cálculo matemático?

Con esta operación de descuento las empresas obtienen efectivo para sus pagos más inmediatos. A continuación vamos a ver los elementos que intervienen en un descuento:

- El nominal. Es el importe que aparece en el efecto. Lo vamos a denominar "N".

- El valor líquido. Es el importe que recibirá quien lleva uno o varios efectos a descontar al banco, y que se obtiene como resultado de restar al nominal de los efectos, los intereses, comisiones y otros gastos derivados de la operación.

- Tipo de descuento. Es el tipo de interés aplicado en el descuento por la entidad financiera, expresado en tanto por ciento. Lo vamos a denominar "i".

- Intereses del descuento. Son los que cobra la entidad financiera como consecuencia de adelantar a la empresa una cantidad de dinero. Es una compensación por el tiempo que va a transcurrir sin que la entidad financiera pueda disponer del dinero que adelanta a la empresa. Los intereses se calculan como un porcentaje del valor nominal, y dependerán del tiempo que falte hasta que los efectos venzan; cuanto más tiempo falte, más intereses habrá que pagar. Lo vamos a denominar "Dc" o descuento comercial.

- Comisiones. Son cantidades que cobra el banco por las gestiones realizadas, pueden ser cantidades fijas, calcularse sobre el nominal de los efectos, o combinar ambas posibilidades, y son independientes del tiempo que falte para el vencimiento de los mismos.

- Otros gastos. Como los gastos de correo, etcétera.

La operación de descuento se realiza utilizando la fórmula matemática del descuento comercial simple o descuento bancario:

![]()

Dc es el descuento comercial o intereses del descuento.

N el nominal del efecto.

n son los días del descuento, es decir los días que faltan desde que se realiza el descuento hasta que vence el efecto.

i es el tipo de interés de descuento que se le aplica a la operación. Hay que recordar que tipo de interés y días del descuento tienen que estar en la misma unidad de tiempo. Si realizamos el cálculo utilizando un tipo de interés anual, dividiremos los días del descuento entre 360 días para calcular ese período en años.

Ejercicio resuelto

Jaime decide descontar la primera de las tres letras que tiene de sus clientes para poder hacer frente al pago de la nómina. Calcula el líquido que percibirá Jaime si el banco le cobra unos intereses de descuento del 3% nominal anual, una comisión fija de 6 euros y unos gastos de correo de 1 euro.

Jaime ha pensado que también va a llevar al descuento la segunda letra. Con las mismas condiciones. ¿Podrías realizar tú los cálculos para saber el líquido que le queda? Nominal de la letra 700 euros, días de descuento 30, tipo de interés o descuento 3% nominal anual.

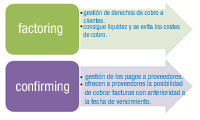

3.2.- El factoring.

¿Crees que las empresas dedican mucho, o poco tiempo a la tarea de control y gestión de sus pagos?

La gestión de los cobros puede ser una tarea muy trabajosa para una empresa, porque requiere tiempo, un buen control de los vencimientos de los créditos, etcétera, por lo que hay empresas dedicadas a gestionar el cobro a los clientes de otras empresas. Estas empresas se llaman empresas o sociedades de factoring.

Las sociedades de factoring suelen ser entidades financieras que, aunque su función principal es la de cobrar las deudas de sus clientes, también los asesoran, asumen los riesgo de impago, anticipan los cobros, etcétera.

El funcionamiento del factoring es el siguiente:

- La empresa que contrata el factoring presenta a la empresa factor su cartera de clientes, para que ésta analice los sistemas de cobro establecidos (facturas pendientes de cobrar, cheques, pagarés pendientes de vencimiento, etc.) y la solvencia de cada uno de los deudores.

- Una vez realizado el análisis, la empresa de factoring presentará una propuesta, en la que indicará de qué deudores está dispuesto a comprar los derechos de cobro. El coste para la empresa se calculará en función de las cantidades a cobrar, los vencimientos, y el riesgo de impago de los mismos.

- Si la empresa cliente acepta la propuesta, deberá ponerse en contacto con cada uno de los clientes indicándoles que deberán pagar a la empresa factor, quien presentará los recibos al cobro en el tiempo y forma establecidos.

Las ventajas para las empresas clientes son:

- Consiguen liquidez de forma anticipada, aunque este servicio es opcional.

- Es una garantía frente a la insolvencia de los deudores, ya que al ceder los derechos de cobro, la entidad de factoring asume el riesgo de quiebra, impago, fraude, etcétera.

- Evitan los costes de tiempo y personal que conllevan los cobros.

Esta operación también tiene inconvenientes:

- Por un lado, los costes económicos de contratar a una sociedad de factoring.

- Y por otro lado, que la empresa factor no se hace responsable de todos los cobros, sino que seleccionará, de la cartera de clientes, qué derechos de cobro quiere asumir y cuáles no.

La empresa o empresario cliente y la entidad especializada firman un contrato de factoring. La sociedad de factoring se denomina cesionario, mientras que el empresario o profesional recibe el nombre de cedente.

El factoring es una fuente de financiación para una empresa, y funciona, en muchos casos, como si fuera un descuento de una letra, ya que se abona al cliente el importe de los derechos de cobro, menos las comisiones por la gestión.

El factoring puede ser con recurso o sin recurso. Si se trata de un factoring sin recurso, la entidad de factoring asume los riesgos de impagos; por el contrario si el factoring es con recurso, la entidad no asumirá todos los riesgos de la operación.

Para saber más

Es posible que quieras profundizar un poco más en las características del factoring. En Internet tienes mucha información al respecto. A continuación tienes un enlace a una página que puede resultarte de interés:

3.3.- El confirming.

El término confirming suena a algo novedoso e interesante, ¿Sabrías decir algo sobre él?

Es un servicio ofrecido generalmente por entidades financieras, que consiste en gestionar los pagos de una empresa a sus proveedores nacionales, ofreciendo a estos proveedores la posibilidad de cobrar facturas con anterioridad a la fecha de vencimiento.

El confirming es un factoring inverso, ya que quien lo inicia es el cliente, y no el proveedor. El confirming se refleja en un contrato que firman la empresa de confirming (que como hemos dicho es generalmente una entidad financiera) y el cliente (generalmente una empresa, que tiene pagos pendientes a sus proveedores). Por este contrato la entidad de confirming se compromete a gestionar los pagos del cliente, a cambio de una comisión.

La entidad, además, también puede negociar con los proveedores de su cliente, adelantándoles el pago de esos cobros pendientes, a través de un descuento comercial, si no quieren esperar a su vencimiento.

Este sistema de pago a proveedores tiene ventajas tanto para el cliente, como para sus proveedores y la entidad de conforming.

- Ventajas para el cliente:

- Simplifica los trámites administrativos, al no tener que realizar, él mismo, la gestión de pagos.

- Mejora la imagen ante los proveedores, ya que éstos tienen la posibilidad de cobrar antes, y, además, los pagos están avalados por la empresa de confirming.

- Mejora su tesorería, ya que permite al cliente alargar el momento del pago.

- Evita los costes de emisión de cheques, pagarés, letras, y otros medios de pago más costosos.

- Ventajas para el proveedor:

- Tiene la posibilidad de cobrar anticipadamente, sin necesidad de endeudarse con préstamos u otros medios de financiación.

- Se elimina el riesgo de impagados, pues las deudas del cliente están avaladas.

- Ventajas para la entidad de confirming:

- Cobra comisiones al cliente por la gestión de los pagos.

- Cobra intereses al proveedor por el anticipo de los cobros, además de comisiones.

El inconveniente para el cliente, como acabas de ver, es el pago de comisiones a la entidad que gestiona los pagos; y el del proveedor es el del pago de intereses y comisiones, además de que el cliente es el que elige la entidad con la que se va a realizar la operación de confirming, obligando al proveedor a trabajar con ella.

Para saber más

Si tienes interés en conocer más cosas referentes a las operaciones de factoring y confirming, te indicamos a continuación un enlace a la página web de la Asociación de Factoring y Confirming

3.4.- Los costes del pago.

Cualquier aplazamiento del pago de una deuda puede conllevar el pago de intereses. Esos intereses se negocian entre deudor y acreedor.

Aunque pudiera parecer que el pago aplazado sin intereses sería la posibilidad más ventajosa de afrontar una deuda, la realidad es que este sistema de pago también conllevaría un coste, y es el coste de oportunidad, puesto que al aplazar el pago se pierde la posibilidad de disfrutar de descuentos por pronto pago que ofreciera el vendedor en el caso de pago al contado..

Los intereses que puede llevar el aplazamiento del pago se pueden calcular mediante dos leyes financieras:

- Interés simple, en el caso de que se trate de operaciones a corto plazo, es decir, a menos de un año; como por ejemplo el cálculo de los intereses que se generan en el pago aplazado de una deuda comercial, ya que la Ley de Morosidad establece que la cancelación de estas deudas no se puede alargar más de 75 días, durante 2012, y 60 días a partir de 2013.

- Interés compuesto, en el caso de que se trate de operaciones a largo plazo, es decir, a un año o más. Un ejemplo de un caso en el que se emplea la fórmula del cálculo de intereses compuestos suele ser en el pago de las cuotas de devolución de préstamos, ya que éstos, generalmente, se pactan a más de un año.

Es importante tener en cuenta que las entidades bancarias ofrecen líneas de crédito, que son un producto financiero que consiste en poner a disposición del cliente de la entidad, y en una cuenta nueva, una cantidad de dinero que se denomina límite de crédito. El cliente sólo saca de la cuenta el dinero que le hace falta, y sólo se pagan intereses por las cantidades dispuestas. El tipo de interés suele ser variable, es decir que puede cambiar según cambien otras variables que se toman como referencia (por ejemplo el Euribor), y, actualmente, puede ser inferior al que se pague en el aplazamiento del pago de una deuda comercial. Es aconsejable, por tanto, analizar si resulta más beneficioso utilizar una línea de crédito para pagar las deudas, antes que pagar intereses de aplazamiento, o perderse el derecho a disfrutar el descuento por pronto pago. Para resolver esta cuestión habría que realizar los cálculos de los correspondientes intereses y descuentos.

Los intereses los pagaremos, casi inevitablemente, al utilizar cualquier medio de financiación que suponga un aplazamiento del pago, pero, además, cada medio que se utilice supone el pago de unos costes adicionales:

- El confirming supone el pago de comisiones a la entidad que gestiona los pagos a proveedores.

- La línea de crédito conlleva también pago de comisiones, gastos de estudio, etc.

Ejercicio resuelto

Jaime ha encontrado un nuevo proveedor de productos lácteos para su tienda. Le ofrece muy buen precio, y unas condiciones de entrega a tener en cuenta. El inconveniente que Jaime encuentra es que cobra intereses si el pago es aplazado. Están negociando una compra por importe de 3.000 euros, a pagar en 2 meses. Su proveedor le propone unos intereses del 10% anual. Vamos a calcular a cuánto ascenderían los intereses.

3.5.- Los costes del cobro.

Como ya has estudiado en el punto 3.1 y 3.2, existen algunas opciones de cobro anticipado de deudas; como el descuento de efectos o el factoring. Ambas opciones conllevan el pago de intereses.

También puede ocurrir que se cobren deudas anticipadamente sin que conlleve pago de intereses, simplemente renegociando con el deudor el pago antes de lo pactado en un primer momento.

Los anticipos del cobro, además de intereses llevan consigo otros pagos por parte del cobrador:

- Como hemos visto, el descuento de efectos conlleva, además, el pago de comisiones y otros gastos, como son los gastos de correo.

- El factoring conlleva el pago de las cantidades que se negocien con la sociedad factor, como pago por las gestiones que ésta realice.

En ocasiones, las empresas reciben cobros anticipados a cuenta de futuras compras, es decir, reciben dinero antes de entregar el bien o prestar el servicio. Esto puede tener un inconveniente, y es que puede ocurrir que en el momento de la entrega del bien o la prestación del servicio, el precio de mercado de ese bien sea inferior al precio que se pactó por él en el momento del anticipo.

Autoevaluación

Solución

4.- La gestión de impagados.

Caso práctico

Jaime ha realizado muchas ventas, pero casi todas a crédito. Ahora se encuentra con que le está resultando difícil cobrar a algunos clientes, circunstancia con la que no contaba. Les ha telefoneado varias veces, para recordarles que tienen pagos pendientes, unos le dan largas, y otros abiertamente reconocen que tienen problemas para afrontar sus deudas porque sus clientes, a su vez, tampoco les pagan. Jaime no sabe qué más puede hacer.

Para saber más

El Instituto Nacional de Estadística ofrece información mensual sobre impagos de efectos comerciales, aportando datos sobre número de efectos impagados por provincias, importes medios, comparativas con meses y años anteriores, etcétera. A continuación te ofrecemos un enlace a la página del INE, y al informe de efectos comerciales impagados en el mes de Noviembre de 2011:

4.1.- Prevención de impagados.

Ya sabes que la mayoría de las empresas venden a crédito, es decir, dejan que sus clientes opten por el pago aplazado; en la mayoría de los casos se permite por la relación de confianza entre ambos. Para la empresa sería recomendable realizar un estudio de cada cliente antes de iniciar la relación comercial, que permita conocerlos bien antes de darles la mercancía a crédito, pero esto no es siempre posible. Otra opción posible para evitar los impagados podría ser vender al contado al principio de la relación con los clientes, hasta que se tenga garantías de que cumplen con sus pagos.

Existen, a disposición de las empresas, y para las relaciones comerciales, seguros de crédito y seguros de caución. Los seguros de crédito garantizan, al que lo contrata, el cobro de créditos cuando el deudor no cumple con su obligación de pago; en el caso de los seguros de caución, lo que se asegura es el incumplimiento de la empresa de sus obligaciones de pago, de forma que si el asegurado no cumple con esas obligaciones, el seguro correrá con la responsabilidad del pago. Estos seguros se emplean en la prevención de los impagos, pero son costosos, y casi imposibles para pequeñas empresa. Aunque muchas aseguradoras trabajan este tipo de productos, hay empresas que se dedican exclusivamente a los seguros de crédito y de caución, son las empresas de crédito y caución, que se van a encargar de investigar a los posibles futuros clientes de la empresa que la contrata, para determinar si son solventes, y por tanto de si ofrecen garantías de cobro. Estas empresas también determinarán el importe máximo de la mercancía que se puede vender con garantías, y asumirán el pago de las mercancías, hasta ese importe máximo, si sus previsiones son equivocadas y finalmente ese cliente no paga.

Un consejo que suelen dar los expertos en estas cuestiones, es el de ser inflexibles con las demoras en las fechas estipuladas para pagar. Cuando comienzan las dilaciones, toreos y alargamientos de los plazos de pago, la empresa se encuentra frente a una situación de morosidad que rompe sus esquemas de tesorería. Es aconsejable llevar un control estricto de fechas de cobros, así es posible saber cuándo un cliente se está retrasando en la fecha de pago concertada.

Una forma de dar fuerza jurídica a los cobros pendientes es documentarlos en efectos comerciales (letras de cambio o pagarés), ya que la Ley cambiaria y del cheque dota a dichos efectos de acciones contra el impago de las mismas. Si la letra de cambio resulta impagada, antes de ejercer ninguna acción judicial, es aconsejable la negociación de una nueva fecha de pago con el cliente, generalmente con una nueva letra de cambio, que se verá incrementada con los gastos que ha ocasionado ese impago de la letra.

Autoevaluación

4.1.1.- Impago del cheque.

Como pudiste ver en un punto anterior, cuando analizábamos el impago de un cheque, el librado puede ejercer la denominada acción de regreso contra el librador, los endosantes y/o los avalistas del cheque para exigirles judicialmente que paguen su importe. Ya dijimos en su momento que para ejercer la acción de regreso se ha de acreditar la presentación dentro del plazo y la falta de pago por alguno de los medios siguientes:

- Protesto notarial.

- Declaración bancaria de impago equivalente al protesto.

- Mediante una declaración fechada de una cámara o sistema de compensación.

El protesto notarial y la declaración de impago, ha de realizarse con anterioridad a la finalización del plazo de presentación del cheque, o en los dos días hábiles siguientes si se presentó el último día del plazo.

El tenedor del cheque dispone de seis meses desde la finalización del plazo de presentación del cheque al pago para realizar la acción de regreso.

Junto con el importe del cheque se pueden reclamar todos los gastos a los que haya tenido que hacer frente el tenedor, que serían el importe del cheque no pagado, gastos de protesto, otros gastos, indemnizaciones por daños y perjuicios, etc.

Puede darse el caso de que en la cuenta bancaria no haya fondos suficientes para realizar el pago completo, pero la Ley Cambiaria y del Cheque permite el pago parcial del cheque, en este caso el cheque sigue en poder del tenedor, es decir, quien todavía tiene cantidades pendientes de cobro, pero se anotará en el mismo cheque la suma que ya se ha pagado en ese pago parcial.Para saber más

Si estás interesado o interesada en conocer más cosas sobre el impago del cheque, puedes acceder en el siguiente enlace a un documento de la entidad financiera BBVA donde se indican los distintos costes de un protesto notarial y de una declaración bancaria de impago:.

4.1.2.- Impago de la letra de cambio.

Cuando la letra de cambio resulta impagada a su vencimiento, se pueden llevar acciones directas o de regreso contra los obligados cambiarios.

Acción directa, la promueve el tenedor, en caso de falta de pago, y consiste en solicitar directamente el pago al aceptante o sus avalistas; es decir, consiste en ir contra los que reconocieron, al firmar la letra, que tenían una obligación de pago; reclamando, sin necesidad de protesto, el importe de la letra, los intereses y los gastos ocasionados. Esa reclamación se puede hacer en vía ejecutiva, o en vía judicial ordinaria.

Acción de regreso. El tenedor (generalmente el banco) puede solicitar el pago que no ha realizado el librado a los endosantes, el librador, avalista o los demás obligados cambiarios. Para poder realizar la acción de regreso tiene que haberse ejercitado el protesto de la letra una vez vencida, o antes del vencimiento, cuando hay certeza de que no se va a poder cobrar. Esta reclamación también se puede hacer en vía ejecutiva o judicial, y es el instrumento más eficaz para el cobro de una letra, ya que, como hemos dicho, en esta acción el tenedor de la letra puede exigir el pago a cualquiera de los obligados.Para ejercer esta acción de regreso hay que demostrar que la letra ha sido presentada y no pagada, se puede hacer de tres formas:

Protesto notarial, ha de hacerse dentro de los ocho días hábiles siguientes al del vencimiento, el notario hará una notificación del protesto, que es un acta en la que certifica el impago, y se la entrega al librado en el plazo de los dos días hábiles siguientes al fijado para la aceptación o el pago. El interesado puede examinarla y pagarla, o hacer las manifestaciones que considere oportunas en la notaría.

Declaración equivalente, si las letras están domiciliadas en el banco, para ser cobradas en esa entidad financiera, y no en el domicilio del librado, éste puede hacer una declaración sustitutiva del protesto, al dorso de la letra.

Declaración del librado, escrita en la propia letra, firmada y fechada en la que deniega el pago.

También se pueden reclamar, no sólo el importe de la letra sino también intereses por la demora en el pago, los gastos de reclamación, incluidos protesto y comunicaciones, y todos los gastos ocasionados por el impago.

Reflexiona

Jaime ha presentado al cobro la tercera letra de cambio, para su sorpresa ha resultado impagada, el banco le ha cargado en su cuenta unos gastos de devolución de 30 euros. Lo primero que ha hecho es llamar al cliente, y preguntarle por qué no ha hecho frente al pago, éste le comenta que le ha resultado imposible pagarla. Ambos negocian una nueva letra, con un nuevo vencimiento e incrementada en treinta euros, que es el gasto que le ha ocasionado el impago. ¿Te parece razonable?

4.2.- Formas y medios de reclamación de impagados.

¿Puedes imaginar la decepción tan grande que debe suponer haber vendido productos con pago aplazado y, cuando llega su vencimiento, ver que no hay forma de cobrarlos? En algunos casos se trata simplemente de una demora en el pago, y se cobra en otra fecha posterior, pero es importante no dejar pasar los plazos e insistir a los clientes en que paguen. Cuando ya vemos que las negociaciones son infructuosas o se alargan demasiado en el tiempo, incurriendo en elevados costes, podemos recurrir a la reclamación por vía judicial.

La vía judicial es lenta y costosa, por lo que muchas veces se recurre a medios extrajudiciales de resolución de conflictos, son la mediación y el arbitraje. Son procedimientos de menor coste y tiempo. En la mediación aparece la figura del mediador, que es una persona que intermedia entre el deudor y el acreedor, dirigiendo la negociación para que se llegue a un acuerdo. La diferencia con el arbitraje es que en la mediación las dos partes tienen que ponerse de acuerdo, mientras que en el arbitraje hay un tribunal de arbitraje, que será quien resuelva el conflicto después de oír los argumentos de las dos partes, y de aplicar la ley.Para saber más

Si tienes interés en ampliar la información que te hemos aportado sobre la mediación y el arbitraje, a continuación te indicamos un enlace a la página de la Asociación Comunitaria de Arbitraje, donde encontrarás legislación al respecto, un listado de los árbitros españoles, ventajas de la mediación y el arbitraje, etcétera.

También existen muchas empresas que se dedican a la reclamación de impagados. Es posible que hayas oído hablar de ellas; sus trabajadores, en muchas ocasiones, recurren a medios muy imaginativos para intentar cobrar las deudas, como el de disfrazarse y seguir al moroso durante las 24 horas del día. Recurrir a ellas es otra alternativa para seguir la pista de cobros pendientes, sin dedicar todo nuestro tiempo a esa tarea.

Puede ocurrir que nuestros clientes se declaren en concurso de acreedoresras, es decir, no puedan afrontar todos los pagos pendientes y tengan que establecer un orden en el que van a ir pagando a sus acreedores, conforme vayan teniendo dinero; con lo cual tendremos que esperar a que haya bienes y derechos suficientes para satisfacer a todos o algunos de los acreedores de la empresa, y así poder cobrar lo que nos corresponde.Para saber más

El siguiente enlace te lleva a un directorio de empresas españolas que se han declarado, en los últimos tiempos, en concurso de acreedores:

Autoevaluación

Anexo.- Licencias de recursos.

| Recurso (1) | Datos del recurso (1) | Recurso (2) | Datos del recurso (2) |

|---|---|---|---|

|

Autoría: CajaMurcia Licencia: Copyright (cita). Procedencia: Captura de pantalla de la página de CajaMurcia en Internet: https://portal.cajamurcia,es/ |

|

Autoría: CajaMurcia Licencia: Copyright (cita). Procedencia: Captura de pantalla de la página de CajaMurcia en Internet: https://be.cajamurcia.es/Beweb/ |

|

Autoría: CajaMurcia Licencia: Copyright (cita). Procedencia: Captura de pantalla de la página de CajaMurcia en Internet: https://be.cajamurcia.es/Beweb/ |

|

Autoría: CajaMurcia Licencia: Copyright (cita). Procedencia: Captura de pantalla de la página de CajaMurcia en Internet: https://be.cajamurcia.es/Beweb/ |

|

Autoría: CajaMurcia Licencia: Copyright (cita). Procedencia: Captura de pantalla de la página de CajaMurcia en Internet: https://be.cajamurcia.es/Beweb/ |

|

Autoría: CajaMurcia Licencia: Copyright (cita). Procedencia: Captura de pantalla de la página de CajaMurcia en Internet: https://be.cajamurcia.es/Beweb/ |

|

Autoría: CajaMurcia Licencia: Copyright (cita). Procedencia: Captura de pantalla de la página de CajaMurcia en Internet: https://be.cajamurcia.es/Beweb/ |

Autoría: sage Licencia: Copyright (cita) Procedencia: Captura de pantalla del programa FacturaPlus,versión educativa, de SAGE. www.sage.es/sage/formacion/conocenos.aspx |

|

|

Autoría: sage Licencia: Copyright(cita) Procedencia: Captura de pantalla del programa FacturaPlus,versión educativa, de SAGE. www.sage.es/sage/formacion/conocenos.aspx |

Autoría: sage Licencia: Copyright(cita) Procedencia: Captura de pantalla del programa FacturaPlus,versión educativa, de SAGE. www.sage.es/sage/formacion/conocenos.aspx |

||

|

Autoría: sage Licencia: Copyright(cita) Procedencia: Captura de pantalla del programa FacturaPlus,versión educativa, de SAGE. www.sage.es/sage/formacion/conocenos.aspx |