Junta Castilla y León

Operaciones intracomunitarias y fiscalidad en el comercio exterior.

Caso práctico

Eurasia, S.A. tradicionalmente ha tenido subcontratada una empresa especializada en la gestión administrativa de todas las operaciones de comercio internacional que hasta ahora han realizado.

El gerente de la empresa, Juan Suárez, y el responsable de comercio internacional, Pedro Domínguez, han mantenido una reunión de cara a una nueva organización de la empresa.

Entre otras cosas han estado hablando de la necesidad de que la empresa gestione todas las tareas administrativas por ella misma, esto le reportaría un mayor control sobre los procesos, además de poder diligenciar los trámites con mayor rapidez.

Aunque en un principio Juan estaba algo reacio a cambiar, la propuesta de Pedro solo presenta ventajas.

Como la empresa tiene clientes y proveedores en diferentes países tanto europeos como de fuera de la Unión Europea, Pedro ha planteado la posibilidad de que una persona de la gestión administrativa de las operaciones intracomunitarias y otra de las operaciones con terceros países.

Además, Pedro cree que una persona más podría apoyar tanto la gestión de operaciones intracomunitarias como las de terceros países.

Juan que hasta ahora no se había preocupado por la gestión administrativa de estas operaciones, en la reunión plantea a Pedro todas las dudas que en cierta forma son bastante lógicas: ¿tan diferentes son las operaciones intracomunitarias de las de terceros países? ¿Qué tipo de gestión administrativa relacionada con cualquier tipo de operación internacional a nivel fiscal es necesario realizar?

En esta unidad seguro que podrás dar respuesta a estas preguntas.

1.- Operaciones intracomunitarias.

Caso práctico

Pedro se ha puesto manos a la obra con la nueva organización de la empresa.

La primera área que se va a crear es el de operaciones intracomunitarias, que gestionará las relaciones con clientes y proveedores de la Unión Europea.

Estas funciones se las ha encomendado a Admed Rasyanni, que además de tener experiencia en el sector, ha estado viviendo en el Reino Unido.

¿Tendrá claro cuales son este tipo de operaciones? ¿Conoce Ahmed las gestiones administrativas que requieren este tipo de operaciones?

A nivel de comercio internacional, en nuestro país tienen especial importancia las operaciones intracomunitarias, que son las que se realizan con otros estados miembros de la UE.

Las operaciones intracomunitarias no se consideran importaciones ni exportaciones, ya que estamos hablando de que en la UE existe libre circulación de mercancías.

Otro punto importante es que como ya sabemos estamos hablando de un territorio aduanero comunitario, que como vimos en la primera unidad implica un proceso de integración económica muy avanzado.

Entonces, ¿vender a un país de la UE es como hacerlo a una empresa de nuestro país?

Efectivamente, es exactamente igual, las implicaciones son las mismas, pero claro, hay que tener en cuenta otros aspectos.

Por ejemplo, no hay aduanas entre un estado miembro y otro dentro de la UE, pero sin embargo, es necesario conocer estadísticamente las operaciones que se realizan ya que sí se han de tener en cuenta para la elaboración de la Balanza de Pagos.

Según el ICEX, en el año 2017 se han incorporado al Programa 244 nuevas empresas. La mayoría pertenecen al sector servicios, seguido del sector de bienes de equipo y producción industrial, agroalimentarios y bienes de consumo.

Esto nos tiene que llevar a plantearnos la importancia que la UE tiene en las operaciones internacionales y esa importancia se traduce en una adecuada gestión de la documentación y de los trámites que veremos en esta unidad.

Para saber más

Ya conoces el funcionamiento del ICEX, si aún no te has registrado para poder acceder a todos sus servicios, hazlo ahora en la parte superior derecha de la página web, en el apartado de "zona persona". Una que te hayas registrado ya podrás acceder a gran cantidad de servicios, como por ejemplo lo que hemos comentado en este apartado, las estadísticas, (para acceder a los informes lo puedes hacer en el apartado de ESTACOM):

1.1.- Concepto.

Posiblemente ya estés familiarizado con expresiones como importaciones y exportaciones, lo que implica y la importancia para nuestra economía.

Pero al comienzo de esta unidad hemos indicado que dentro de la UE no podemos hablar de importación o exportación.

Entonces ¿cómo se denominan estas operaciones intracomunitarias?

Pues estas operaciones, que se realizan entre un empresario o profesional residente en España y otro que tenga su residencia en algún territorio dentro de la UE, no se denominan importaciones ni exportaciones.

En el caso de una venta de una empresa de un estado miembro de la UE a otra de otro estado miembro se denomina “entrega o envío intracomunitario”, y en el caso de una compra se denomina “adquisición o expedición intracomunitaria”.

Es muy importante para una empresa mantener el control sobre estas operaciones, puesto que aunque no generan derechos aduaneros, además del control estadístico que ya hemos apuntado que es necesario, también tienen un tratamiento diferente en cuanto a determinados tributos como el IVA.

Podríamos decir que una entrega intracomunitaria sería como una “exportación” pero a un país de la UE, y que una adquisición intracomunitaria tendría su equivalencia con la “importación”, pero también en el ámbito de la UE.

Para saber más

El problema con el que muchas veces se encuentran las empresas es que aunque son conscientes de que tienen un buen producto que podría funcionar bien en diferentes mercados, no caen en la cuenta de que un determinado país puede ser un mercado potencial a cubrir.

Tradicionalmente las empresas españolas se han centrado en tres áreas geográficas (Europa, América Latina y Norte de África), pero hay muchas más oportunidades en muchos más países.

En este enlace puedes encontrar información sobre qué tipo de producto tiene demanda en un determinado mercado para un determinado momento temporal, es decir, encontrarás información sobre oportunidades comerciales en el exterior:

Autoevaluación

Solución

1.2.- La declaración estadística.

Desde 1993 en la UE entró en funcionamiento el Mercado Único, esto supuso la desaparición de todas las formalidades administrativas de aduana entre los estados miembros de la UE, que como ya sabes se tradujo entre otras cosas en la supresión de las declaraciones que proporcionaban la información necesaria para la obtención de los datos relativos al comercio de bienes entre los países miembros.

En ese momento se planteó la necesidad de utilizar algún método que garantizase la obtención de información para elaborar estadísticas que son fundamentales en la economía de un país (por ejemplo la Balanza de Pagos), pero a la vez se planteó la necesidad de que este sistema no fuese una carga administrativa para las empresas, en especial para las pequeñas y medianas empresas.

Recomendación

¿Te imaginas que no se llevase un control real del tráfico de mercancías entre un país y otro?

No es posible, ¿verdad?, los países necesitan conocer que parte de su producción se destina a otros mercados, y que parte de las mercancías de su mercado interior están producidas o fabricadas en otros países.

Esta es la razón por la que se creó la “Declaración Estadística del Comercio Intracomunitario”, más conocida como el Sistema Intrastat.

Este sistema de control estadístico permite la obtención de los datos necesarios para la elaboración de la estadística de los intercambios de bienes entre estados miembros.

Los aspectos básicos del sistema están recogidos en la siguiente normativa:

-

Reglamento (CE) 638/2004 del Parlamento Europeo y del Consejo, de 31 de marzo de 2004.

-

Reglamento (CE) 1982/2004 de la Comisión, de 18 de noviembre de 2004.

-

Resolución de 27 de enero de 2009, de la Presidencia de la Agencia Estatal de Administración Tributaria.

Además de estas normas, anualmente se dictan unos reglamentos que tienen como fin determinados niveles, que se denominan umbrales, que sirven para establecer los límites de la obligación de presentar la declaración estadística.

Para saber más

Aunque ya conoces bastante en profundidad el funcionamiento de la Unión Europea y el nivel de integración que supone, en este enlace se explican la normativa y las características del Mercado Único, su funcionamiento, o sobre las políticas sobre las que se sustenta.

Una información muy interesante para comprender la realidad de las operaciones comerciales en el ámbito de la UE:

1.3.- El sistema Intrastat.

Como hemos comentado antes, para el control estadístico del tráfico de mercancías dentro de la Unión Europea, las empresas han de declarar el volumen de este tráfico, mediante una declaración estadística que se denomina Intrastat.

¿Qué tipo de operaciones hay que declarar?

Son objeto de declaración del sistema Intrastat todas las mercancías que circulen entre el territorio de los estados miembros de la UE.

Por lo tanto, en el caso de nuestro país, son objeto de las estadísticas intracomunitarias todas las expediciones de mercancías que circulen entre el territorio estadístico de España y el territorio estadístico de cualquiera de los restantes estados miembros, salvo las posibles excepciones que la normativa de Intrastat recoja.

De forma general, y para este ámbito territorial que hemos comentado, las mercancías que son objeto de declaración estadística son:

- Las mercancías comunitarias y las no comunitarias.

- Las mercancías que sean objeto de una transacción comercial y las que no lo sean.

- Todas las mercancías que en su circulación entre Estados miembros atraviesen la frontera exterior de la Unión Europea.

¿Y en el caso de las prestaciones de servicios?

Pues como has podido intuir, no se incluyen dentro del ámbito del sistema Intrastat las operaciones que se califiquen como prestaciones de servicios de acuerdo con las definiciones contenidas en los artículos 11 y 12 de la Ley 37/1992 del Impuesto sobre el Valor Añadido (LIVA).

La Ley 28/2014, de 27 de noviembre, por la que se modifican la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, la Ley 20/1991, de 7 de junio, de modificación de los aspectos fiscales del Régimen Económico Fiscal de Canarias, la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales, y la Ley 16/2013, de 29 de octubre, por la que se establecen determinadas medidas en materia de fiscalidad medioambiental y se adoptan otras medidas tributarias y financieras.

Otro punto importante es tener en cuenta que existen determinados territorios de países miembros de la UE que no pertenecen al sistema Intrastat. En el caso de España, están excluidos los territorios de Ceuta, Melilla y las Islas Canarias.

Debes conocer

Principales novedades

Las principales novedades introducidas por la Ley 28/2014, de 27 de noviembre (BOE de 28 de noviembre), en la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido son:

Para saber más

La Agencia Tributaria es la administración española encargada de la gestión del Intrastat. En esta agencia es donde hay que presentarlo, pero además es dónde podrás encontrar toda la información relacionada con el mismo, además de actualizaciones, modelos, etc.:

1.4.- La obligación de declaración.

En términos exactos, se denomina “obligado estadístico” a la persona (física o jurídica) que está obligado a presentar la declaración. Esta obligación viene determinada por dos factores que han de considerarse de forma conjunta:

- La naturaleza del operador, que es la que determina la obligación de suministrar la información estadística.

- Su volumen de comercio intracomunitario, que dentro del grupo anterior, establece la obligación de presentar declaración.

¿A qué nos referimos cuando hablamos de la naturaleza del operador?

Nos referimos a que han de presentar la declaración estadística cualquier persona física o jurídica que estando sujeta al IVA en el país de expedición, cumpla una de estas características:

- Que haya intervenido en un contrato en el que se estipule la expedición o introducción de las mercancías.

- O bien, que sea el ordenante de la expedición o recepción de las mercancías.

- O en su defecto, se encuentre en posesión de las mercancías, tanto en la expedición como en la introducción.

¿Y además ha cumplir con un determinado volumen?

Efectivamente, se ponen unos límites a partir de los cuales hay que realizar la declaración. Estos límites (denominados umbral de exención) pueden cambiar cada año por lo tanto una empresa no obligada un año, puede ser que al año siguiente si esté obligada, por lo que es muy importante estar al corriente de las posibles modificaciones que se produzcan cada ejercicio.

Por ejemplo, los umbrales de exención, para el año 2019, quedan fijados por la Orden HFP/36/2018, de 18 de enero, por la que se establecen determinadas disposiciones relativas al Sistema Intrastat, en los siguientes importes:

a) Flujo de introducción: 400.000 euros.

b) Flujo de expedición: 400.000 euros.

Hay ocasiones en las que un obligado estadístico inicialmente no cumple con los requisitos que le obligarían a presentar la declaración, pero en el transcurso de la actividad, alcanza el umbral de exención y por lo tanto si está obligado. En ese caso, quedará obligado a su presentación a partir del período de referencia en el que superen dicho “umbral de exención”.

Si un operador intracomunitario presenta voluntariamente declaración estadística, aún no teniendo que hacerlo porque no alcance su volumen de comercio intracomunitario los umbrales que acabamos de comentar, en ese mismo momento quedará sujeto a las obligaciones formales que se derivan del sistema Intrastat, es decir, que una vez que lo presentas voluntariamente… has de cumplir con las obligaciones que ello conlleva.

Para saber más

Los umbrales de exención, como hemos comentado un poco más arriba, cambian cada año, en esta página podrás hacer un seguimiento de estos umbrales, tan sólo tienes que realizar una búsqueda del año que te interesa en el buscador situado en la parte derecha de la página:

1.5.- Delegación del obligado.

Ya sabemos cuales son las condiciones que se requieren para estar obligado a presentar la declaración estadística, y también sabemos quién la tiene que presentar.

Pero hay ocasiones en las que las declaraciones pueden presentarlas otras personas por encargo del obligado estadístico. Es la figura del “tercero declarante”.

El tercero declarante es aquella persona en la que el obligado estadístico puede delegar la presentación de la declaración estadística, que puede ser tanto una persona física como una persona jurídica, pero residente, en cualquier caso, en un estado miembro de la UE.

Además también puede hacerlo a través de otra empresa que forme parte de su mismo grupo empresarial, denominada “Empresa Cabecera”, y que a su vez tenga la consideración de obligado estadístico.

Además la Oficina de Intrastat incluye dentro de su oferta de servicios profesionales el actuar como tercero declarante de compañías que reúnen los requisitos para ser calificados como terceros declarantes.

¿Esto quiere decir que transmite toda responsabilidad?

En realidad, lo que delega es la presentación, pero la persona obligada a suministrar la información estadística seguirá siendo responsable de los datos suministrados y de las demás obligaciones que le incumban.

Para saber más

La Agencia Tributaria es la entidad que ha sustituido a la antigua Oficina Central de Intrastat, aún así, esta sigue publicando una guía muy completa y fácil para conocer mejor la gestión de del sistema de control estadístico:

Autoevaluación

1.6.- Umbrales estadísticos.

Para la determinación de la cifra del umbral (en el caso del año 2018 y 2019 los 400.000 euros), se toma el importe de la base imponible a efectos de IVA consignado en las facturas correspondientes, expresados en euros, excluyendo de este importe los impuestos especiales. Dicho importe podrá incluir o no gastos accesorios (tales como transporte, seguro, etc.) en función de las condiciones de entrega que hubiesen sido acordadas entre las partes intervinientes en la operación, es decir en función del Incoterm negociado.

Para la determinación de la cifra del umbral (en el caso del año 2018 y 2019 los 400.000 euros), se toma el importe de la base imponible a efectos de IVA consignado en las facturas correspondientes, expresados en euros, excluyendo de este importe los impuestos especiales. Dicho importe podrá incluir o no gastos accesorios (tales como transporte, seguro, etc.) en función de las condiciones de entrega que hubiesen sido acordadas entre las partes intervinientes en la operación, es decir en función del Incoterm negociado.

Para poder acogerse a este umbral se tienen que dar dos circunstancias:

- que el importe facturado acumulado de todas las mercancías que se clasifiquen en un mismo código de la Nomenclatura Combinada vigente en ese momento no supere este umbral,

- y que el importe facturado para el mes de referencia no supere 1.500 euros para el conjunto de los tipos de mercancías para el que se solicite la simplificación.

Además, para poder acogerse es necesaria una autorización por parte de la Oficina Central de Intrastat (de la Agencia Tributaria), y en el caso de ser autorizada, el obligado estadístico solo tendrá que proporcionar los siguientes datos en su declaración:

- A la introducción: el país de procedencia.

- A la expedición: el país de destino.

- Código de la mercancía: el “9950.00.00” en el que quedarán agrupadas todas las mercancías afectadas.

- Importe facturado.

En el caso de superarse este importe, tendrán que incluir en su declaración los siguientes datos:

- Valor estadístico de las mercancías.

- Condiciones de entrega.

- Modalidad de transporte.

- Régimen estadístico.

- Puerto/aeropuerto de carga/descarga.

Reflexiona

1.7.- Tipos de declaración.

Existen cuatro tipos de declaración que se realizan según las condiciones de la operación, los umbrales estadísticos y el tipo de operación u operaciones.

¿Cuáles son estos cuatro tipos de declaraciones?

Para verlas pasa el ratón por cada uno de los elementos del siguiente gráfico:

Autoevaluación

1.8.- Modelo de declaración.

La declaración estadística se realiza mediante un modelo, que se compone de una serie de casillas. En cada una de ellas habrá que incluir una información diferente.

Lo primero que has de hacer es descargarte el modelo de formulario que corresponda al tipo de actividad. Hay dos modelos para declaraciones de actividad (denominados N) y dos para cuando no ha habido actividad (denominados 0).

Debes conocer

A continuación encontrarás los formularios para las distintas declaraciones. Estos documentos los utilizaremos en esta unidad.

Para el caso de declaraciones de expedición o introducción normal o cero, puedes descargar los formularios en el siguiente enlace:

Formularios de expedición de mercancías.

Las gestiones Intrastat las puedes hacer a través de la Agencia Tributaria:

Además necesitarás conocer la resolución que regula la cumplimentación de estos formularios, a la hora de elaborar este material la resolución de la agencia tributaria más reciente es de 2018. Al haber cambiado algunos aspectos, como por ejemplo los Incoterms, tienes que tener en cuenta las posibles modificaciones.

Debes conocer

En el siguiente enlace podrás encontrar la resolución a la que nos hemos referido en este apartado, necesitarás especialmente los anexos, ya que en el siguiente apartado se hace referencia continuamente a ellos:

Debes conocer

En el siguiente enlace podrás encontrar la Nomenclatura Combinada vigente:

1.9.- Partes del formulario.

Con el formulario delante, vamos a intentar comprender cómo es y cómo cumplimentarlo.

Antes de empezar a cumplimentarlo, como antes dijimos, el formulario se compone de una serie de casillas.

Para poder comprender mejor el contenido de este punto y los siguientes es importante que tengas delante el modelo de formulario de declaración estadística que te has descargado en el punto anterior.

Estas casillas pueden agruparse en tres grupos, por lo tanto podemos diferenciar tres partes en el formulario:

Datos del obligado:

Se corresponde a las casillas numeradas de la 1 a la 5. En ellas se identifica tanto el período al que corresponde la declaración como los datos fiscales e identificativos del obligado, o en su caso del tercero declarante.

Datos de las partidas:

Se corresponde a las casillas numeradas de la 6 a la 19. En estas casillas se han de cumplimentar todos los datos relacionados con las operaciones que haya que declarar. Si te fijas en el modelo, aparece repetidas hasta cuatro veces este conjunto de casillas, una para cada partida, por lo tanto en un mismo formulario, cuatro es el máximo de partidas u operaciones. En el caso de que durante el periodo a declarar sean más operaciones o partidas se utilizarán más ejemplares del formulario, teniendo que cumplimentarse todos los datos (es decir todas las casillas de la 1 a la 20).

Datos de presentación:

Se corresponde a la casilla 20. Se indicará el lugar y la fecha de presentación, el nombre de la persona obligada a suministrar la información o del tercero declarante y el NIF del firmante. El documento deberá ir provisto de la correspondiente firma autorizada.

En el caso de las declaraciones cero, al no existir datos de ninguna partida, las casillas de la 6 a la 19 son sustituidas por una única casilla en la que se expresa o declara que el obligado no ha realizado ninguna operación de introducción o expedición (según corresponda).

Autoevaluación

Solución

1.10.- Cumplimentación datos del obligado.

Vamos a comenzar por la cumplimentación de los datos del obligado que como has visto, corresponde a las casillas de la 1 a la 5:

- Casilla 1:

Hay que poner todos los datos (nombre, razón social, domicilio…), además en el recuadro “Nº”, se consignará el número de identificación fiscal asignado a dicha persona a efectos del IVA.

- Casilla 2:

Subcasilla izquierda: Mes del periodo de referencia, mediante dos dígitos.

Subcasilla derecha: Año del periodo de referencia, mediante cuatro dígitos.

- Casilla 3:

Subcasilla izquierda: Se indica el número de orden de la declaración presentada dentro de las correspondientes al periodo de referencia indicado en la casilla 2.

Subcasilla derecha: Carácter de la declaración. Se consignará “N” (si se trata de la 1º declaración normal por periodo), “C” (para el caso de la 2ª o sucesivas declaraciones adicionales a una ya presentada), “R” (si es una declaración rectificativa), o “A” (en el caso de ser una declaración anulativa).

- Casilla 4:

En el caso de que la declaración se haga mediante un tercero declarante, se indicarán los apellidos y el nombre, y dirección completa de aquel en quien se ha delegado la presentación, y en el recuadro “Nº” el número de identificación fiscal asignado a dicha persona a efectos del IVA.

- Casilla 5:

En esta casilla tan solo hay que cumplimentar la subcasilla b (en la que se indicará el número total de partidas de la que consta la declaración. Las subcasillas a, c y d no se cumplimentan.

Autoevaluación

Solución

1.11.- Cumplimentación datos de las partidas.

Ahora vamos a ver las casillas de la 6 a la 19 que corresponden a los datos de las partidas:

- Casilla 6: Identificación de las mercancías según la NC, vigente en el año al que pertenece el periodo de referencia.

- Casilla 7: Orden correlativo de todas las partidas que se utilicen en la declaración con independencia del número de hojas empleadas. En las declaraciones rectificativas para anular parcialmente otra declaración o en las anulativas, se indicarán las partidas de orden que se rectifiquen o anulan, que no tienen por que ser correlativas. En las rectificativas, que adicionan partidas de orden a una declaración anterior, la primera partida de orden será el número consecutivo a la última que aparece en la declaración que se rectifica.

- Casilla 8: Subcasilla a: Estado miembro de procedencia o destino, según la codificación del Anexo III de la resolución. En la subcasilla b: Provincia de procedencia o destino, según la codificación del Anexo IV. Introducciones será la provincia de destino, y en caso de expediciones la provincia en la que las mercancías han sido producidas.

- Casilla 9: Solo se cumplimenta la subcasilla de la izquierda con las condiciones de entrega según codificación del Anexo V (recuerda que los Incoterms han cambiado).

- Casilla 10: Se señalará por medio de dos dígitos, según las columnas A (dígito de la izquierda) y B (dígito de la derecha) del Anexo VI, para indicar la naturaleza de la operación.

- Casilla 11: Se indicará el modo de transporte según la codificación del apartado "A" del Anexo VII.

- Casilla 12: Además del nombre del Puerto/Aeropuerto de carga o descarga, se ha de incluir un código de cuatro dígitos según la codificación del apartado "B" del Anexo VII.

- Casilla 13: Código de 8 dígitos de las mercancías según la NC, correspondiente lo descrito en la casilla 6.

- Casilla 14: Código del país de origen según Anexo IX.

- Casilla 15: Régimen Estadístico según codificación del Anexo X.

- Casilla 16: Peso (expresado en kilogramos) desprovisto de todos sus embalajes y envases (incluidas aquellas que exigen la declaración en unidades suplementarias).

- Casilla 17: Se indicará el número de unidades suplementarias estadísticas con aquellos códigos NC que exigen esta información.

- Casilla 18: Se indicará el valor de las mercancías, que será la base imponible a efectos fiscales IVA, excluyendo los derechos e impuestos especiales en el caso de que los productos estén afectados por ellos.

- Casilla 19: Corresponde al valor que tendría la mercancía en el momento de entrar o bien salir del territorio estadístico español, deduciendo únicamente los impuestos que graven el consumo, además se incluye la parte proporcional de gastos de transporte y seguro del trayecto realizado hasta el punto en que las mercancías entran o salen del territorio español.

Debes conocer

En estos puntos has visto como cumplimentar el Intrastat en soporte papel, pero en la gran mayoría de ocasiones se realiza de forma telemática. En este enlace encontrarás un enlace a un documento explicativo de como hacerlo:

1.12.- Presentación de declaraciones.

Ya sabemos qué presentar y cómo hacerlo, pero ahora nos faltaría saber cuándo y dónde hacerlo.

En primer lugar hay que indicar que hay dos formas de presentar una declaración estadística: vía telemática o bien en soporte tradicional, es decir, con un formulario o modelo en papel.

En el caso de la presentación telemática, se realiza a través de la página web de la Agencia Tributaria (AEAT), y en el caso de optar por la presentación tradicional en soporte papel de las declaraciones se puede hacer bien en las oficinas o delegaciones de la Agencia Tributaria o bien en las oficinas de correos en el caso de realizar un envío postal. Lógicamente por la importancia de esta declaración la gran mayoría de operadores optan por la presentación telemática o directamente en las oficinas de la Agencia Tributaria.

Para el caso de la presentación telemática es necesario (como para el resto de trámites con la Agencia Tributaria), la obtención de un DNI-electrónico o un Certificado Digital.

¿Cuándo presentar la declaración?

La declaración estadística, tiene una presentación mensual, es decir hay que presentar (haya o no haya operaciones obligadas) la declaración todos los meses.

Sea cual sea la forma de presentación, el plazo es el mismo: hay que presentarlas dentro de los doce días naturales siguientes a la finalización del mes que se declara. Por ejemplo, la declaración de Marzo, se tendrá que presentar entre el 1 y el 12 Abril.

Para saber más

En los apartados anteriores vimos como cumplimentar la declaración tanto en soporte papel, como vía telemática. En este enlace podrás acceder al apartado de la Agencia Tributaria para este tipo de presentaciones:

Ejercicio resuelto

2.- Conceptos básicos de fiscalidad.

Caso práctico

Como Pedro tiene cierta experiencia en gestión fiscal, y además ha sido durante años, el encargado de tratar con la empresa externa que hasta ahora llevaba los temas administrativos de las operaciones internacionales, lo que le ha proporcionado cierta experiencia en estos temas; ha decidido reunirse con las personas que están en prácticas para poder decidir quién se encargará del área de operaciones con terceros países.

Además ha preparado un informe con los conceptos básicos sobre fiscalidad que han de conocer, y que aunque seguro conocen, es importante que estén actualizados.

Otro punto que Pedro quiere que conozcan es el funcionamiento de la administración tributaria puesto que en la gestión de operaciones internacionales es una pieza clave.

Ahora es el momento de profundizar en los contenidos que afectan a la fiscalidad en la Unión Europea. No debemos olvidar que en la mayoría de las operaciones de comercio exterior existe como ya conoces una serie de implicaciones relacionadas con los tributos y los impuestos.

Por esta razón es importante tener unos conocimientos básicos de cómo funciona el sistema tributario, cómo afecta a las empresas, cuales son los conceptos básicos, etc.

Es importante reconocer la importancia que tienen los tributos (sea cual sea su naturaleza o alcance), en una economía, ya que son la vía de financiación más importante de un país (y en el caso europeo, de la Unión), y es indudable el papel que juegan en aspectos tan importantes como la redistribución de la renta.

A pesar de la mala fama que tiene “el tener que pagar impuestos”, también tiene su lado positivo. ¿Te imaginas que no se pagasen impuestos? Para empezar estaríamos hablando de un paraíso fiscal, en el que la renta siempre estaría en las mismas manos, ya que al no tributar no se redistribuiría.

Pero además gracias a los impuestos podemos tener acceso a servicios públicos que de otra forma sería imposible acceder.

Reflexiona

2.1.- Conceptos básicos fiscales.

Comencemos por conocer un poco más sobre algunos conceptos y definiciones con los que tendremos que familiarizarnos poco a poco:

Hecho Imponible: es el presupuesto de naturaleza jurídica o económica fijado por la ley y cuya realización origina el nacimiento de la obligación tributaria. En la misma ley que regula el impuesto se establecen los supuestos o casos de no sujeción (es decir los casos en los que no se produce el hecho imponible) y los de exención (que son los casos en los que aunque se produce el hecho imponible, no da lugar a que se tribute por alguna razón recogida en la propia ley).

Sujeto pasivo: es el contribuyente, es decir la persona (física o jurídica) que está obligada a cumplir con la obligación tributaria.

Devengo: es el momento en el que se entiende realizado el hecho imponible y en el que se produce el nacimiento de la obligación tributaria principal

Domicilio fiscal: es el lugar de residencia, por lo general en el caso de las empresas (personas jurídicas) es su domicilio social siempre que en éste se encuentre centralizada su gestión administrativa y la dirección de los negocios.

Base imponible: para cada tributo, la ley que sea aplicable establece los métodos para determinar cuál es esta base imponible que se sujeta a tributación. Si recuerdas lo que vimos en la unidad cuatro, en el caso de los derechos aduaneros era el valor de transacción de las mercancías.

Base liquidable: es el resultado de aplicar a la base imponible las reducciones o minoraciones que legalmente se establezcan.

Tipo de gravamen o tipo impositivo: es el porcentaje que se aplica a la base liquidable para calcular la cuota del impuesto. Por ejemplo, para el caso del IVA el tipo impositivo general es del 21 %, o en el Impuesto de Sociedades (IS), el tipo general es el 25 % (datos para 2019, que pueden haber cambiado a fecha de hoy).

Cuota del impuesto: es la cantidad resultante de aplicar el tipo impositivo a la base imponible o liquidable (según sea el caso). Como ya vimos en otras unidades en el caso de los aranceles podían ser un porcentaje, una cantidad fija o una combinación de ambos.

Deuda tributaria: es la cantidad realmente a pagar. Será igual a la cuota del impuesto, pero en el caso de que exista algún recargo (interés de demora, costas, etc.), tendrá que añadírsele.

Para saber más

En este vídeo se explican algunos conceptos básicos sobre fiscalidad:

2.2.- Tipos de tributos.

Impuestos hay muchos, ¿verdad?

Todo el mundo habla de la cantidad de impuestos que hay que pagar, los gobiernos de si hay que subir o bajar los impuestos… ¿pero sabes cuantos tipos de tributos hay realmente?

Clasificar los tributos se puede hacer en función de varios criterios: por ejemplo el ámbito territorial, diferenciando tributos europeos, estatales, nacionales o locales, por ejemplo.

Pero a nosotros nos interesa una clasificación distinta en función de la propia naturaleza del tributo. Según este criterio existen tres tipos de tributos:

- Las tasas: que es cuando se abona un determinado importe a cambio de recibir un determinado servicio público. Por ejemplo las tasas judiciales, o las de agua potable.

- Las contribuciones especiales: que afectan a un determinado grupo de individuos que van a recibir un servicio específico, y que por lo tanto hay una relación directa entre la cantidad que se abona y el servicio que se recibe. Por ejemplo una contribución especial por el asfaltado de una calle.

- Los impuestos. En estos casos no existe una contraprestación directa o específica, si no que suponen la contribución de la persona física o jurídica en función de su capacidad. Pueden ser de dos tipos:

- Directos: cuando gravan directamente la capacidad económica. Por ejemplo cuantos más beneficios tenga una empresa más tributará por el IS, o cuantos más ingresos tenga una persona física más tributará por IRPF.

- Indirectos: cuando gravan la renta de forma indirecta por ejemplo a través del consumo. Por ejemplo cuanto más compre una persona más IVA pagará. También están dentro de este apartado otros impuestos como los aduaneros o los denominados impuestos especiales (que gravan en el primer caso las importaciones y en el segundo el consumo de determinadas mercancías o productos como el tabaco o el alcohol).

Autoevaluación

2.3.- Sistema tributario.

Nuestro sistema tributario es un sistema que está basado en una serie de principios. ¿Sabes cuáles son estos principios?

En concreto podemos definir cinco principios generales que rigen el sistema tributario español.

Para saber en qué consiste cada uno de estos principios, pasa el ratón por cada uno de los elementos del siguiente esquema:

Independientemente de que el sistema tributario afecta a todo el territorio nacional, en nuestro país están reconocidos unos regímenes fiscales especiales:

- El Régimen de Concierto Económico del País Vasco y el Régimen de Convenio de Navarra suponen que son estas dos comunidades autónomas quienes elaboran, gestionan y recaudan sus propios tributos, que no diferirán esencialmente de los estatales; y a cambio deben pagar al Estado un cupo, que se establece cada cinco años, por los servicios que el Estado presta en dichos territorios (por ejemplo en materia de seguridad, ferrocarril, servicios exteriores, justicia, defensa, etc.).

- En Canarias, las particularidades están en los impuestos que gravan el consumo. No se aplica el IVA ni los impuestos especiales. Sin embargo, resultan de aplicación el IGIC y el arbitrio sobre las importaciones de Canarias.

- En Ceuta y Melilla no se aplica el IVA, ni alguno de los Impuestos Especiales.

Para saber más

Para conocer un poco más en profundidad la estructura y composición del sistema tributario español, así como su evolución histórica y las reformas sufridas, puedes hacerlo a través de esta presentación.

2.4.- La agencia tributaria.

La AEAT es un organismo público de la administración pública española encargado de la gestión del sistema tributario y aduanero estatal, así como de los recursos de otras administraciones regionales, nacionales o de la UE, que fue creada en 1992 y depende de la Secretaría de Estado de Hacienda y Presupuestos.

La AEAT tiene como objetivo principal el hacer efectivo la aplicación del sistema tributario español y el sistema aduanero. Además de la recaudación de los tributos de diferente naturaleza y ámbito que le puedan ser encomendada.

Para el cumplimiento de este objetivo lleva a cabo dos tipos de actuaciones:

- por un lado, la prestación de servicios de información y asistencia al contribuyente, tratando de minimizar los costes indirectos que supone el cumplimiento de las obligaciones tributarias y,

- por otro, la persecución de los incumplimientos tributarios, mediante actuaciones de control.

A nivel territorial la AEAT está estructurada por 17 Delegaciones Especiales, correspondientes a las 17 Comunidades Autónomas existentes y 51 Delegaciones, de ámbito normalmente provincial, en las que se integran 237 Administraciones, 34 de las cuales son Administraciones de Aduanas.

Lógicamente, lo que más nos puede afectar a nosotros es la parte de la gestión aduanera que desarrolla la AEAT, pero esto se desarrollará más profundamente en la última unidad del módulo.

Para saber más

Seguro que ya has visitado el portal de la Agencia Tributaria, es un portal que tendrás que utilizar en muchas ocasiones. En esta presentación podrás encontrar una breve explicación de cómo acceder a ella a través de la Sede electrónica de la Agencia Tributaria desde podrás realizar cualquier trámite electrónico: pago, presentación, solicitud, consulta,.. pero para poder realizarlo debes tener el certificado digital que debes solicitarlo a través de la Fábrica Nacional de Moneda y Timbre (FNMT) de forma gratuita.

Autoevaluación

Solución

3.- Tributación en aduanas.

Caso práctico

Finalmente Pedro ha decidido junto a Juan que la persona que se ha de encargar del área de operaciones con terceros países sea Ana García.

Ana ha mostrado su interés por el puesto, además Pedro reconoce que son tareas que encajarían perfectamente con el perfil de Ana.

Antes de comenzar con la organización y puesta en funcionamiento de las dos áreas, Pedro se reúne con Admed y con Ana, para que se organicen y para que exista coordinación entre ellos.

Muchas tareas serán similares, y habrá tributos que coincidan, otros pueden ser distintos.

Es importante que Ahmed y Ana se familiaricen con la tributación en aduana, cada uno en las operaciones de las que se van a encargar.

Ya hemos indicado en el punto anterior que una de las tareas de la Agencia Tributaria es la gestión aduanera.

Además de la gestión de tipo más administrativo (que se verá en unidades posteriores), la administración aduanera también tiene una importante función recaudatoria de los tributos a los que estén obligadas las operaciones de comercio exterior.

¿Pero cuantos impuestos hay?

A lo largo de este módulo ya has visto alguno de ellos, por ejemplo los derechos de importación y exportación, o derechos arancelarios.

Pero además de estos tributos también hay otros que hay que satisfacer en operaciones de comercio internacional, en función del tipo de operación, del país de origen o procedencia, del tipo de producto, etc.

Vamos a ver cuales son estos tributos.

3.1.- Derechos de importación/exportación.

Como ya sabes los derechos o impuestos aduaneros son aquellos que recaen sobre mercancías que entran (derecho de importación) o salen (derechos de exportación) de un determinado territorio aduanero.

¿Recuerdas lo que estuvimos viendo en la unidad de barreras y medidas de apoyo al comercio internacional?

Si recuerdas, lo estuvimos viendo dentro del marco de las barreras arancelarias, ya que se utilizan en gran medida para proteger a los productos nacionales de la competencia de productores exteriores.

Además estuvimos viendo que podían ser de diferente tipo (ad valorem, específicos o compuestos), y que se establecen o fijan en función del tipo de mercancía y del país de origen de las mismas.

Lo más normal es que existan derechos de importación, aunque en ocasiones especiales o para determinados productos también se pueden establecer derechos de exportación.

Como se verá más adelante, para la liquidación de estos tributos se utiliza el Documento Único Administrativo (DUA) como veremos más adelante en este módulo.

Es recomendable que vuelvas a repasar los contenidos de la unidad de barreras y medidas de apoyo al comercio internacional, para refrescar lo que aprendiste en su momento, puesto que va a ser muy útil a partir de ahora.

Debes conocer

Aunque en unidades anteriores ya estuvimos hablando del arancel de aduanas, conviene recordar en qué consiste, y los tipos de derechos que conlleva. Recuerda que en la UE el arancel exterior es común a todos los estados miembros debido a la Unión Aduanera. En este enlace podrás acceder a la guía que sobre este tema tienen las Cámaras de Comercio.

3.2.- Exacciones agrícolas.

Según la RAE una exacción es la acción y efecto de exigir impuestos, prestaciones, multas, deudas, etc.

Por lo tanto las exacciones agrícolas serían los impuestos relativos a la importación de productos agrícolas.

¿Tan importante son estos impuestos?

Realmente los impuestos, generalmente vía aranceles, que desde la UE se fija para la mayor parte de productos relacionados con la agricultura (aunque en este grupo también se pueden llegar a incluir de ganadería y pesca), son realmente importantes dentro del ámbito europeo por dos razones:

- En primer cumplen un papel protector de la producción europea, ya que al fijarse exacciones, por un lado frena la introducción de productos que harían competencia a los productos europeos, y por otro, hace que estos productos cuando se introducen en el territorio aduanero comunitario no tengan un precio inferior a los europeos ya que aunque la producción en su país de origen tenga un coste menor, al incrementarle el importe de la exacción se equiparan (o en la mayoría de los casos supera) los precios de los productos europeos.

- La otra razón de su importancia la encontramos en la función recaudatoria de estos impuestos. No se nos puede olvidar que al fin y al cabo, un impuesto siempre tiene como función incrementar los ingresos públicos. En este sentido las exacciones agrícolas suponen entre aproximadamente un 1 % y un 2 % de los ingresos de la UE, que aunque pueda parecer una cantidad pequeña, en realidad no lo es, ya que estamos hablando de una partida presupuestaria muy reducida en cuanto a actividad.

Además es importante recordar lo que vimos en unidades anteriores cuando hablamos de la PAC y la OCM, ya que en cierta forma, también podemos encontrar una justificación a la existencia de estas exacciones, por la necesidad de financiar estas medidas y políticas europeas.

Este tipo de impuestos, que en la mayoría de los casos tienen forma de aranceles elevados, cuotas o contingentes, también son unos tributos que han de ser satisfechos en aduana.

Para saber más

Se ha publicado el Reglamento (UE) 2015/1754 L-285 (30-10-2015), que modifica el anexo I del Reglamento (CEE) 2658/87 del Consejo relativo a la nomenclatura arancelaria y estadística y al arancel aduanero común.

El reglamento establece la Nomenclatura Combinada y el Arancel Aduanero aplicable a las importaciones de Terceros Países a partir de enero de 2016.

En este enlace podrás encontrar información sobre este tema:

3.3.- Derechos anti-dumping y compensatorios.

¿Recuerdas qué era el dumping y las medidas anti-dumping?

Lo estuvimos viendo cuando hablamos de medidas de defensa comercial.

Si recuerdas, el dumping (literalmente acción basura) se produce cuando una empresa vende sus productos en los mercados exteriores a un precio inferior al que lo hace en su mercado doméstico.

Esta práctica de algunas empresas requiere de la necesidad de tomar algunas medidas por parte de los estados con el fin de evitarlas o compensarlas.

Estas medidas que toman las autoridades aduaneras, en nuestro caso la UE, se traduce en unos derechos anti-dumping y derechos compensatorios que tienen como fin compensar el perjuicio producido a las empresas europeas.

Como ya sabes estos derechos (provisionales o definitivos) se fijan por una cantidad máxima denominada “margen de dumping” que es la diferencia entre el precio al que se ha vendido el producto y al que debería hacerse.

Debes conocer

Para conocer más en profundidad procedimiento, plazos, etc., de las medidas anti-dumping, visita este enlace del Ministerio de Comercio que te dará una visión muy clara de estos aspectos:

Autoevaluación

Solución

3.4.- Conceptos básicos del IVA.

Como seguro que conoces, IVA son las siglas de Impuesto sobre el Valor Añadido.

El IVA es tal vez, el impuesto indirecto más conocido. Como impuesto indirecto, grava la renta de los consumidores finales, pero lo hace a través de su capacidad adquisitiva, es decir, en función del consumo, en todos los países de la UE.

En el párrafo anterior está recogida la esencia del IVA: el sujeto pasivo de este impuesto es el consumidor final, y no las empresas, que se dedican a soportar en sus compras y posteriormente repercutir en sus ventas el impuesto. De esta forma como diferencia entre lo que soportan y repercuten es lo que tiene que liquidar con la administración tributaria. En realidad las empresas no son sujeto pasivo del IVA, actúan de simples intermediarios entre el sujeto pasivo (consumidores finales) y la administración pública encargada de recaudar el impuesto.

¿Lo que grava es el consumo de bienes?

No solo de bienes, sino también de servicios, grava el consumo final en general. Y lo hace mediante las siguientes operaciones:

- Las entregas de bienes y prestaciones de servicios efectuadas por empresarios y profesionales.

- Las adquisiciones intracomunitarias de bienes.

- Las importaciones de bienes.

La primera de ellas la vemos en este apartado, y las dos segundas, que son las que nos interesan a efectos de comercio internacional se desarrollarán en apartados independientes.

¿Si un bien está gravado por IVA, ya no tiene que pagar más impuestos?

El IVA grava el consumo, además como veremos en el siguiente apartado, el consumo de determinados productos puede estar gravado con unos impuestos especiales. Además el hecho de que una mercancía esté gravada por este impuesto, no hace que no esté gravada por exacciones o por derechos aduaneros, anti-dumping, etc.

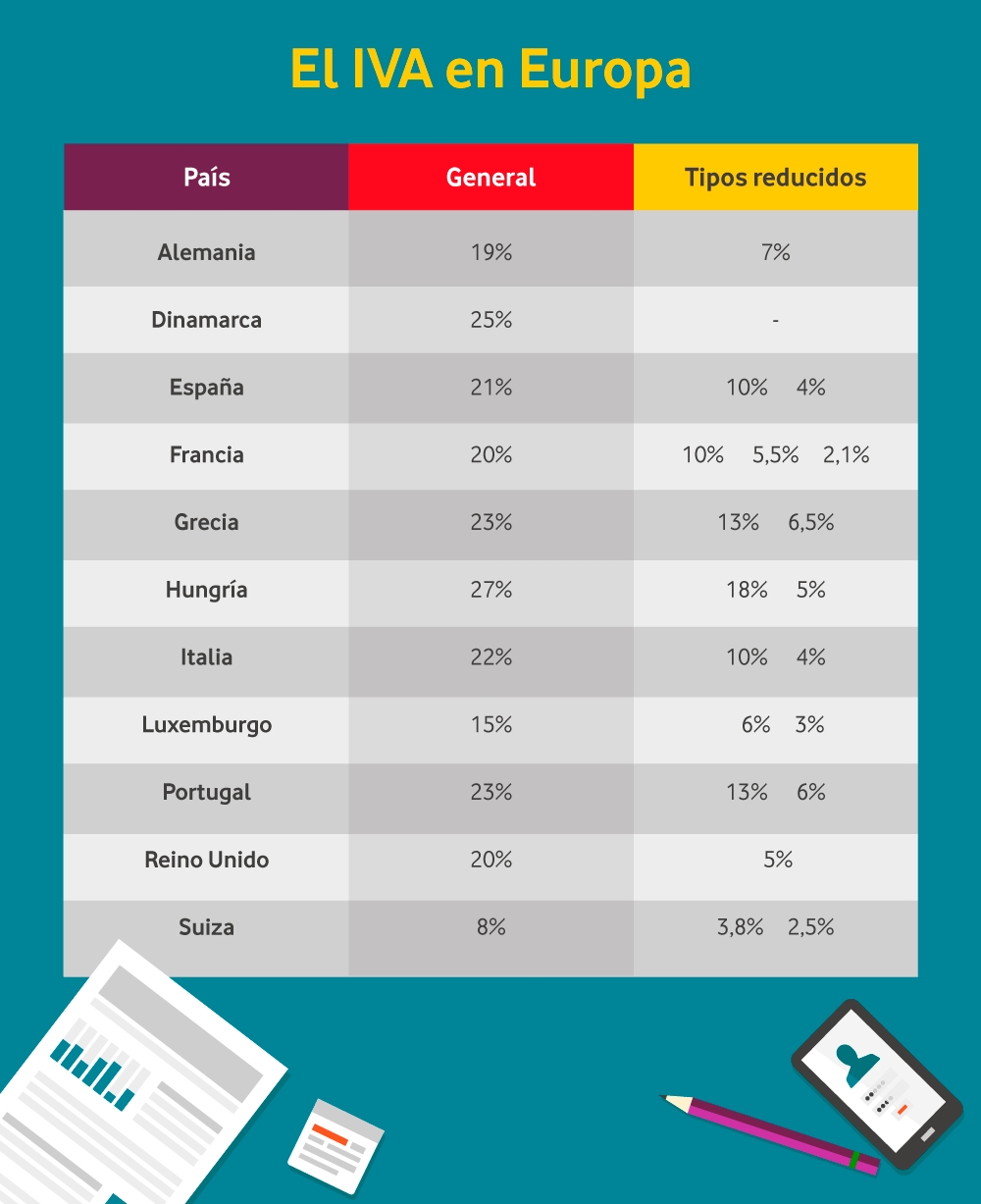

¿El IVA es igual en todos los países de la UE?

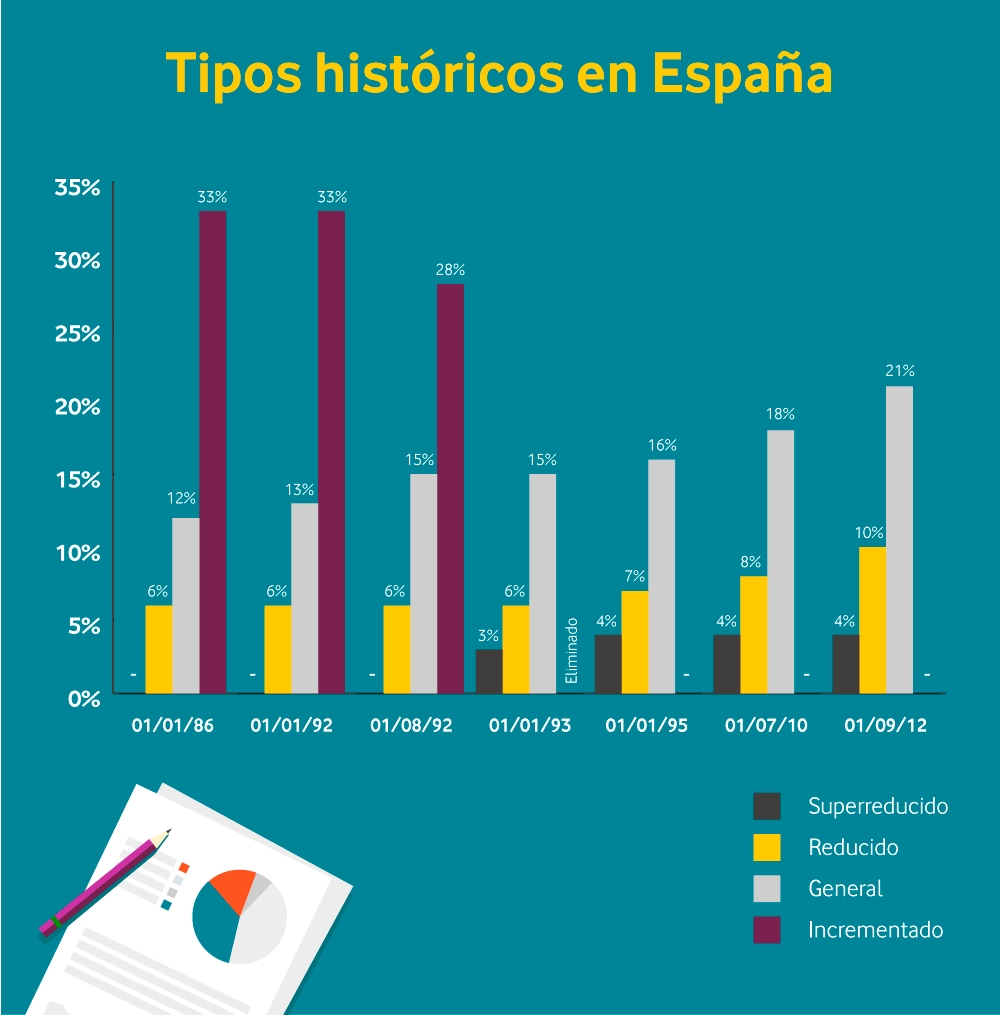

Todos los países tienen este impuesto, aunque no todos tienen el mismo tipo de gravamen. La armonización comunitaria supone que tiene que existir el impuesto, y a nivel comunitario se fijan unos mínimos. La carga impositiva concreta dependerá de la política fiscal de cada país.

En España, existen cuatro tipos de gravamen:

- 21 %, que es el tipo normal (IVA general).

- 10 %, que es el tipo reducido (IVA reducido).

- 4 %, que es el tipo superreducido (IVA superreducido).

- También existe el IVA exento o no sujeto.

Para saber más

Por sus características y la importancia que tiene, el tema del IVA se tratará en un apartado independiente en esta unidad pero si quieres consultar puedes ir a la página oficial de la Agencia Tributaria que encontrarás información al respecto.

Los tipos aplicables en cada país de la UE no están armonizados, esto quiere decir que cada país puede fijar (dentro de unos límites o márgenes) el tipo que considere oportuno. En este enlace podrás encontrar cuáles son los tipos aplicables en cada uno de los países, ¿piensas que en España el tipo impositivo es alto?, compruébalo en este enlace.

3.5.- El IVA: entrega de bienes.

En las entregas de bienes deberemos analizar si el lugar de realización es el ámbito de aplicación del impuesto y si se realiza por empresario o profesional, y dentro de una actividad empresarial. En otro caso no están sujetas.

Se considera entrega de bienes la transmisión del poder de disposición sobre bienes corporales, incluso si se efectúa mediante cesión de títulos representativos de dichos bienes.

Tienen la consideración de entregas de bienes:

- Las ejecuciones de obras que tengan por objeto la construcción o rehabilitación de edificios, cuando el empresario que ejecute la obra aporte una parte de los materiales utilizados, siempre que el coste de los mismos exceda del 20% de la base imponible.

- Las aportaciones no dinerarias efectuadas por los sujetos pasivos del impuesto de su patrimonio empresarial o profesional a comunidades de bienes o a cualquier otro tipo de entidad, sin perjuicio de la tributación que corresponda por el impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

- Las transmisiones de bienes en virtud de norma o de resolución administrativa o jurisdiccional, incluida la expropiación forzosa.

- Los contratos de arrendamiento financiero, realizándose el pago del IVA en cada una de las cuotas. El contrato de arrendamiento financiero se considera prestación de servicios hasta el momento en que se ejercite la opción de compra, que se considerará entrega de bienes.

- Trasmisiones de bienes entre comitente y comisionista en virtud de contratos de comisión por ventas o comisión por compras, actuando el comisionista en nombre propio. En este caso se producen dos entregas de bienes:

- Del proveedor al comisionista (comisión de compra) o del comisionista al cliente (comisión de venta).

- Del comitente al comisionista.

- El suministro de productos informáticos efectuados en cualquier soporte, si no precisan una modificación sustancial para ser utilizados.

Para saber más

Ya hemos comentado en más de una ocasión que Ceuta y Melilla no pertenecen al territorio aduanero comunitario (eso no quiere decir que no pertenezcan a la UE), y además junto a las Islas Canarias tampoco pertenecen por su singularidad al territorio de aplicación del IVA. Por esta razón las compras-ventas que realicen empresas de estos territorios con empresas ubicadas en la península o Baleares no pueden tener la consideración de entregas de bienes. En este enlace podrás encontrar información sobre la aplicación de diferentes impuestos en estos territorios:

Autoevaluación

Solución

3.6.- El IVA: prestación de servicios.

Las prestaciones de servicios están definidas en la ley de una forma residual como todas aquellas operaciones sujetas al impuesto que no tengan la consideración de entrega de bienes, adquisición intracomunitaria o importación.

Así, podríamos decir que tienen la consideración de prestación de servicios los siguientes:

- El ejercicio independiente de una profesión, arte u oficio.

- Los arrendamientos de bienes, industria o negocio, empresas o establecimientos mercantiles, con o sin opción de compra.

- Las cesiones de uso o disfrute de bienes, ya sean estos muebles o inmuebles.

- Las concesiones y cesiones de los derechos de autor, licencias, patentes... y demás derechos de propiedad intelectual o industrial.

- El traspaso de locales de negocios.

- Los transportes.

- Los servicios de hostelería, restaurante o acampamento y venta de bebidas y alimentos para su consumo inmediato en el mismo lugar.

- Los servicios de hospitalización.

- Los préstamos y créditos.

- El derecho a utilizar instalaciones deportivas o recreativas.

- La explotación de ferias y exposiciones.

- Las operaciones de mediación y las de agencia o comisión cuando el agente o comisionista actúa en nombre ajeno (tanto en compras como en ventas)

- El suministro de productos informáticos, previo encargo del cliente, o que sean objeto de adaptaciones sustanciales necesarias para el uso por su destinatario.

Autoevaluación

Solución

3.7.- Declaración-Liquidación del IVA.

Dentro del IVA existen diferentes regímenes (general, simplificado…), pero a nosotros lo que nos interesa es el régimen general. Además, en este punto vamos a ver lo relacionado con las operaciones interiores (es decir que son dentro de un mismo país), y dejaremos para los siguientes apartados la explicación del resto de operaciones (intracomunitarias y con terceros países).

En cada declaración-liquidación se calcula el IVA repercutido menos el IVA soportado.

Si el resultado es positivo, se debe ingresar ese importe en Hacienda, y si es negativo y se declara trimestralmente, el resultado se compensa en las declaraciones-liquidaciones siguientes hasta la última declaración trimestral (que es también cuando se presenta el modelo anual) en la que se regularizan los resultados pendientes en anteriores declaraciones trimestrales.

Si en algún período no resultara cantidad a ingresar o a devolver, se presentará, según proceda, "declaración sin actividad o de resultado 0".

En cuanto a las obligaciones formales relacionadas con la declaración-liquidación de IVA, el empresario o profesional deberá:

- Expedir y entregar factura completa a sus clientes y conservar copia. No obstante, en determinadas operaciones, por ejemplo ventas al por menor, podrá emitirse un ticket de caja cuando el importe no exceda de 3.000 € IVA incluido.

- Exigir factura de sus proveedores y conservarla para poder deducir el IVA soportado.

- Llevar los siguientes libros registro: de facturas emitidas, de facturas recibidas, de bienes de inversión, y libro registro de determinadas operaciones intracomunitarias.

- Presentar cuatro declaraciones trimestrales (1T, 2T, 3T y 4T) del “modelo 303” de Autoliquidación del IVA. El plazo de presentación es durante los 20 primeros días del mes siguiente, es decir en abril, julio y octubre y el cuarto trimestre entre el 1 y el 30 del mes de enero del año siguiente (es decir, en los 30 días siguientes a la finalización del último trimestre).

- En el último trimestre se presenta el "modelo 390" que es una declaración informativa sobre el Resumen Anual del IVA. El plazo de presentación de este modelo 390 es durante todo el mes de enero del año siguiente, al igual que sucede en el 4T del modelo 303.

Debes conocer

En el siguiente enlace podrás acceder al modelo 303 (en su versión electrónica) para la declaración trimestral:

Modelo 303. IVA. Autoliquidación.

En el siguiente enlace podrás descargarte el modelo 390 para la declaración del resumen anual del IVA:

3.8.- Normativa sobre el IVA.

La normativa del IVA se puede agrupar en dos tipos de normas: la ley y el reglamento.

Además podemos encontrar para sendos tipos de normas, dos momentos: la creación y la modificación.

Debes conocer

En los siguientes enlaces podrás encontrar tanto las leyes como los reglamentos (aprobados estos por Real Decreto) originales y las normas de más reciente modificación. Lógicamente no es necesario que conozcas el texto íntegro de estas normas, pero si necesitarás consultarlas y conocer el contenido de determinados artículos:

Principales novedades introducidas por la Ley 28/2014, de 27 de noviembre (BOE de 28 de noviembre), en la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido:

- Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

- Real Decreto 1624/1992, de 29 de diciembre, por el que se aprueba el Reglamento del Impuesto sobre el Valor Añadido

- Real Decreto 1619/2012, de 30 de noviembre, por el que se aprueba el Reglamento por el que se regulan las obligaciones de facturación.

- Orden EHA/962/2007, de 10 de abril, por la que se desarrollan determinadas disposiciones sobre facturación telemática y conservación electrónica de facturas, contenidas en el Real Decreto 1496/2003, de 28 de noviembre, por el que se aprueba el reglamento por el que se regulan las obligaciones de facturación.

Autoevaluación

Solución

3.9.- Impuestos especiales.

¿Entonces es igual que el IVA?

En realidad su funcionamiento es como el IVA, pero a diferencia de este que grava de forma indiscriminada el consumo, los impuestos especiales gravan el consumo solamente de determinados productos.

¿Cuáles son esos productos?

Al hablar de impuestos especiales nos referimos a un conjunto de impuestos, cada uno con unas características diferentes y con una regulación normativa distinta. En nuestro país los impuestos especiales son:

- Impuesto sobre el alcohol y las bebidas alcohólicas.

- Impuesto sobre la cerveza.

- Impuesto sobre los hidrocarburos.

- Impuesto sobre las labores del tabaco.

- Impuesto sobre la electricidad.

- Impuesto sobre determinados medios de transporte.

¿Son el mismo impuesto para todas la UE?

Hay algunos impuestos que están armonizados, sin embargo, otros aún no. A nivel comunitario, la armonización alcanzada se puede resumir en los siguientes puntos:

- En los sistemas fiscales de todos los países de la UE deben existir impuestos especiales que graven el consumo de: alcohol y bebidas alcohólicas, productos energéticos, electricidad y labores del tabaco.

- Los estados miembros pueden mantener o introducir en cualquier momento otros impuestos especiales distintos de los señalados en el punto anterior, a condición de que no den lugar a controles de ninguna clase en los intercambios comunitarios.

- La estructura básica de estos impuestos ha de ser la misma en todos los estados miembros, es decir, todos los ordenamientos nacionales deben ajustarse a lo establecido en las correspondientes directivas europeas.

- Se establecen tipos impositivos mínimos para cada uno de los productos objeto de los impuestos especiales obligatorios, y se prevén revisiones periódicas de los mismos.

- En general, las accisas deberán ser percibidas por el Estado miembro en el que vayan a ser consumidos los productos objeto de las mismas. Como excepción, en el caso de que un particular adquiera productos objeto de accisas en un estado miembro y los transporte él mismo con destino a otro estado miembro de forma particular y sin fines comerciales, el impuesto especial será percibido por el estado en el que se adquieren los bienes.

Para saber más

La gestión de los impuestos especiales, corresponde a la Agencia Tributaria, en este enlace podrás acceder a este departamento, en el que podrás encontrar cómo tramitarlos o la normativa que los regula:

Departamento de Aduanas e Impuestos Especiales de la Agencia Tributaria.

4.- El IVA en operaciones intracomunitarias.

Caso práctico

Uno de los aspectos que más preocupa a Juan, es que se lleve una adecuada gestión del IVA, por eso ha hablado con Ahmed y Ana para transmitirles esta preocupación.

Además por el tipo de impuesto del que se trata, que afecta no solo a las operaciones de comercio internacional sino también a las operaciones interiores, y esto es algo de lo que actualmente se encarga Juan.

Juan desconoce realmente cuales son los trámites y la operativa que se sigue para la declaración y la liquidación de este impuesto tan importante en operaciones intracomunitarias, pero Admed, que además será quien se encargue de este tipo de operaciones si que conoce en bastante profundidad la gestión y tramitación de la documentación relacionada con el impuesto.

Aunque en el apartado anterior hemos introducido algunos aspectos básicos del IVA, necesitamos conocer más en profundidad cuál es la gestión de este impuesto cuando realizamos operaciones de compra-venta con empresas y entidades de otros países de la Unión Europea (introducciones y envíos intracomunitario).

Cuando una empresa realiza una operación intracomunitaria, el tratamiento del impuesto tiene unas características propias. Desde el mismo nacimiento del hecho imponible, que en sí mismo es diferente a una entrega de bienes o una prestación de servicios a nivel nacional, hasta la operativa de la gestión administrativa y tributaria.

Al crearse en 1993 el Mercado Interior en el ámbito comunitario, esto implicó la supresión de las fronteras fiscales, exigiendo una nueva regulación específica de las operaciones intracomunitarias a efectos del IVA, así como cierta armonización de los tipos impositivos del impuesto y una adecuada cooperación administrativa entre los estados miembros, aplicando el principio de tributación en origen, es decir, que el que adquiere las mercancías es quién se podrá deducir la cuota soportada de IVA según el mecanismo normal del impuesto.

Pero esto al principio no era posible por las diferencias existentes en cuanto a tipos impositivos, por lo que se definió un régimen transitorio por un periodo de cuatro años, que al final, con el tiempo se ha demostrado que este régimen no presenta problemas, al contrario es eficaz, por lo que se ha convertido en definitivo, y es el que se aplica en las operaciones intracomunitarias.

4.1.- Principios básicos.

El régimen, que como hemos comentado antes, comenzó siendo transitorio y se ha convertido en definitivo descansa sobre tres principios básicos:

- La creación del hecho imponible adquisición intracomunitaria de bienes. La abolición de fronteras fiscales supone la desaparición de las importaciones entre los estados miembros, pero la aplicación del principio de tributación en destino exige la creación de este hecho imponible, como solución técnica que posibilita la exigencia del tributo en el Estado miembro de llegada de los bienes.

- Las exenciones de las entregas intracomunitarias de bienes. En las transacciones entre países de la UE es de gran importancia la delimitación de las exenciones de las entregas de bienes que se envían de unos países a otros, al objeto de que, en la operación económica que se inicia en uno de ellos y se ultima en otro, no se produzcan situaciones de no imposición o, contrariamente, de doble tributación.

Las entregas intracomunitarias de bienes estarán exentas del impuesto cuando se remitan desde un estado miembro a otro, con destino al adquirente, que habrá de ser sujeto pasivo o persona jurídica que no actúe como tal. Es decir, la entrega en origen se beneficiará de la exención cuando dé lugar a una adquisición intracomunitaria gravada en destino, de acuerdo con la condición del adquirente.

En la configuración de las operaciones intracomunitarias, el transporte es un servicio fundamental. La exención de la entrega en origen y el gravamen de la adquisición en destino se condicionan a que el bien objeto de dichas operaciones se transporte de un estado miembro a otro.

El transporte en el tráfico intracomunitario se configura como una operación autónoma de las entregas y adquisiciones y no está exento del impuesto.

- Las obligaciones formales. La supresión de los controles en frontera precisa una más intensa cooperación administrativa, así como el establecimiento de obligaciones formales complementarias que permitan el seguimiento de las mercancías objeto de tráfico intracomunitario, como hemos visto en esta unidad cuando hablamos del Intrastat.

Así, se prevé en la nueva reglamentación:

- Que todos los operadores comunitarios deberán identificarse a efectos del IVA en los estados miembros en que realicen operaciones sujetas al impuesto.

- Que los sujetos pasivos deberán presentar declaraciones periódicas, en las que consignarán separadamente las operaciones intracomunitarias y declaraciones anuales con el resumen de las entregas efectuadas con destino a los demás estados miembros, para posibilitar a las Administraciones Tributarias la confección de listados recapitulativos de los envíos que, durante cada período, se hayan realizado desde cada Estado miembro con destino a los demás.

- Asimismo, se prevé la obligación de una contabilización específica de determinadas operaciones intracomunitarias (ejecuciones de obra, transferencias de bienes) para facilitar su seguimiento.

Debes conocer

Cualquier empresa que desee realizar una operación intracomunitaria y beneficiarse de las exenciones que prevé la propia normativa, ha de registrarse en un sistema específico, que la UE tiene para empresas que realicen este tipo de operaciones. Este registro se denomina VIES. Puedes obtener más información en el siguiente enlace.

4.2.- Hecho imponible.

Pues ya conoces cuales son los principios básicos sobre los que descansa la gestión y aplicación del IVA en las operaciones comunitarias, pero… ¿Cuál es el hecho imponible que hará obligatoria la aplicación del IVA?

Para saberlo, al igual que en el resto de la unidad… tendremos que conocer más profundamente la LIVA.

En el capítulo II, en el artículo 13 (que has de estudiar por la LIVA), se define cuál es el hecho imponible. Según este artículo, serán operaciones sujetas:

- “Las adquisiciones intracomunitarias de bienes efectuadas a título oneroso por empresarios o profesionales o por personas jurídicas que no actúen como tales cuando el transmitente sea un empresario o profesional que no se beneficie del régimen de franquicia del impuesto en el Estado miembro desde el que se inicie la expedición o el transporte de los bienes.

No se comprenden en las mencionadas adquisiciones intracomunitarias de bienes las relativas a las operaciones descritas en el artículo 68, apartados dos, número segundo, tres y cinco, de esta Ley.

-

Las adquisiciones intracomunitarias de medios de transporte nuevos, efectuadas a título oneroso por las personas a las que sea de aplicación la no sujeción prevista en el artículo 14, apartados uno y dos de esta Ley, así como las realizadas por cualquier otra persona que no tenga la condición de empresario o profesional, cualquiera que sea la condición del transmitente.”

Y en el artículo 15 de este mismo capítulo se define el concepto de adquisiciones intracomunitarias:

- “Uno. Se entenderá por adquisición intracomunitaria de bienes la obtención del poder de disposición sobre bienes muebles corporales, expedidos o transportados al territorio de aplicación del impuesto, con destino al adquirente, desde otro Estado miembro, por el transmitente, el propio adquirente o un tercero en nombre y por cuenta de cualquiera de los anteriores.

- Dos. Cuando los bienes adquiridos por una persona jurídica que no actúe como empresario o profesional sean transportados desde un territorio tercero, e importados por dicha persona en otro Estado miembro, dichos bienes se considerarán expedidos o transportados a partir del citado Estado miembro de importación.”

A modo de resumen, podemos decir que son operaciones sujetas las adquisiciones intracomunitarias de bienes efectuadas a título oneroso cuya contraprestación sea un importe en dinero (es decir no se incluyen ni las entregas gratuitas ni las que tengan contraprestación en especie), que sean realizadas por empresarios o profesionales (por lo que no se incluyen las operaciones realizadas por particulares).

Autoevaluación

4.3.- Adquisiciones no sujetas.

En el artículo 14 de la LIVA, se recogen las adquisiciones no sujetas, que son un conjunto de exenciones a la tributación general.

Para que sea aplicable esta exención (y por lo tanto se pueda hablar de operación no sujeta), es necesario que se den dos requisitos: uno relativo al tipo de personas y otro al límite del importe de las operaciones.

En cuanto al requisito del tipo de personas, el artículo dice en su punto número uno, lo siguiente.

“No estarán sujetas al impuesto las adquisiciones intracomunitarias de bienes, con las limitaciones establecidas en el apartado siguiente, realizadas por las personas o entidades que se indican a continuación:

- Los sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca, respecto de los bienes destinados al desarrollo de la actividad sometida a dicho régimen.

- Los sujetos pasivos que realicen exclusivamente operaciones que no originan el derecho a la deducción total o parcial del impuesto.

- Las personas jurídicas que no actúen como empresarios o profesionales.”

En cuanto al límite de las operaciones, en el punto número dos, indica que la exención por tipo de persona, será aplicable.

En cuanto al límite de las operaciones, en el punto número dos, indica que la exención por tipo de persona, será aplicable.

Según este artículo, la no sujeción se aplicará en el año natural en curso hasta alcanzar el citado importe.

Aunque aquí hemos expuesto los puntos más importantes, es necesario que consultes el artículo completo en la LIVA.

Autoevaluación

4.4.- Exenciones.

¿Recuerdas cuando en el apartado 2 de esta unidad vimos los conceptos básicos sobre fiscalidad?

En ese apartado, definimos el qué se puede considerar como una exención.

Las exenciones son los casos en los que aunque se produce el hecho imponible, no da lugar a que se tribute por alguna razón recogida en la propia ley.

En el caso de operaciones intracomunitarias, también existen exenciones al hecho imponible, tanto para envíos o entregas, como para el caso de las adquisiciones.

En el artículo 25, se recoge cuáles serán las exenciones a los envíos intracomunitarios de bienes. Según este artículo son operaciones exentas:

- Todas las entregas intracomunitarias de bienes (definidas en el artículo 8) y las operaciones asimiladas a las mismas (definidas en el artículo 9).

- Entregas de medios de transporte nuevos, realizadas a sujetos pasivos ocasionales.

- Entregas en tiendas libres de impuestos a viajeros que transporten los bienes en su equipaje personal y realicen travesías o vuelos intracomunitarios.

- Entregas intracomunitarias de bienes usados, objetos de arte, antigüedades y objetos de colección no acogidos al régimen especial.

En cuanto a las adquisiciones intracomunitarias, las exenciones se recogen en el artículo 26 y en la modificación posterior a la LIVA según vimos en el apartado de normativa, y son:

- Cualquier adquisición intracomunitaria de bienes, que si hubiese tenido la condición de “adquisición de bienes” (es decir, si se hubiese vendido a una empresa situada en el mismo país que el vendedor), también hubiese estado exenta o no sujeta.

- Todas las adquisiciones intracomunitarias de bienes que si hubiese tenido carácter de importación (es decir, con un país tercero en lugar de con uno comunitario), también hubiese estado exenta del impuesto.

- Las adquisiciones intracomunitarias triangulares.

- Las adquisiciones intracomunitarias de bienes respecto de las cuales se atribuya al adquiriente el derecho a la devolución total del impuesto devengado por las mismas.

Es muy importante que conozcas el contenido de los artículos 25 y 26 de la LIVA, para tener claro cuales son los supuestos de exención.

Recuerda descargarte y consultar tanto la ley y además las modificaciones últimas que se le han realizado.

4.5.- Base imponible.

El cálculo de la base imponible del impuesto se recoge en el artículo 82. Este artículo dice literalmente que:

“Uno. La base imponible de las adquisiciones intracomunitarias de bienes se determinará de acuerdo con lo dispuesto en el capítulo anterior.

En particular, en las adquisiciones a que se refiere el artículo 16, número 2º, de esta Ley, la base imponible se determinará de acuerdo con lo dispuesto en el artículo 79, apartado tres, de la presente Ley.

En los supuestos de recepción de una ejecución de obra a que se refiere el artículo 16, número 1º, de esta Ley, la base imponible se determinará de acuerdo con las normas aplicables a las reimportaciones de bienes comprendidas en el artículo 83, apartado dos, regla 1ª, también de esta Ley.

En el supuesto de que el adquirente obtenga la devolución de los impuestos especiales en el Estado miembro de partida de la expedición o del transporte de los bienes, se regularizará su situación tributaria en la forma que se determine reglamentariamente.

Dos. Cuando sea de aplicación lo previsto en el artículo 71, apartado dos, la base imponible será la correspondiente a las adquisiciones intracomunitarias que no se hayan gravado en el Estado miembro de llegada de la expedición o del transporte de los bienes.”

Por lo tanto tendremos que conocer lo dispuesto en los artículos 78, 79, 80 y 81, que es lo que se dispone para operaciones interiores (dentro del país) y que son de aplicación para las operaciones intracomunitarias. Que se establecen cuales son las reglas general (artículo 78) y especiales (artículo 79), así como las modificaciones a la base imponible (artículo 80), y la determinación de la base imponible (artículo 81).

Es muy importante que conozcas el contenido de estos artículos (del 78 al 81), puesto que son fundamentales para calcular y determinar la base imponible, saber qué conceptos incluye cuales excluye, etc., por lo tanto has de conocerlos en profundidad, y como sabes los puedes encontrarlos en el enlace que tenías en el apartado de normativa, en la LIVA (Ley 37/1992).

Debes conocer

Es muy importante que conozcas el contenido de estos artículos (del 78 al 81), puesto que son fundamentales para calcular y determinar la base imponible, saber qué conceptos incluye cuales excluye, etc., por lo tanto has de conocerlos en profundidad. Si no te descargaste la LIVA en el apartado de normativa, puedes hacerlo ahora en este enlace:

Principales novedades introducidas por el Real Decreto 1074/2014.

Autoevaluación

Solución

4.6.- Tipos y sujeto pasivo.

En primer lugar vamos a ver cuales son los tipos aplicables a los productos. Ya sabes que hay un tipo normal (21 % en el momento de elaborar este material, pero es algo que puede cambiar), y dos tipos reducidos (en el momento de elaborar este material son del 10 % y 4 %).

Entonces ahora la pregunta es ¿qué tipo impositivo se aplica a cada producto?

Entonces ahora la pregunta es ¿qué tipo impositivo se aplica a cada producto?

Es muy importante que conozcas el contenido de los artículos 90 y 91 que encontrarás en el enlace de la LIVA, para que puedas identificar que tipo impositivo corresponde a cada tipo de producto.

En cuanto al sujeto pasivo, siempre será el adquiriente de los bienes.

La figura del sujeto pasivo en las adquisiciones intracomunitarias queda recogida en el artículo 85 de la LIVA, que dice que “en las adquisiciones intracomunitarias de bienes los sujetos pasivos del impuesto serán quienes las realicen, de conformidad con lo previsto en el artículo 71 de esta Ley”.

Por lo tanto tendremos que analizar lo que dice el artículo 71. Según este artículo podemos distinguir dos clases de sujetos pasivos:

- El destinatario de unos bienes objeto de transporte intracomunitario que tenga como lugar de llegada algún punto del territorio de aplicación del impuesto (recuerda que no es el caso de Ceuta, Melilla o Islas Canarias).

- El destinatario del transporte intracomunitario que haya comunicado al vendedor un número de identificación a efectos del IVA atribuido por la administración tributaria española, aunque los bienes no hayan llegado a España y si a otro estado miembro, siempre que en ese otro estado miembro, no haya sido gravada la operación.

4.7.- La prestación de servicios.

La prestación de servicios se encuentra regulada en los artículos 11 y 12 de la LIVA. Pero esta descripción se realiza para las operaciones interiores.

Las características propias de prestación de servicios hacen que sea muy importante el hecho del lugar en el que se prestan los servicios, existiendo para determinar el lugar una regla general (recogida en el artículo 69) y una serie de reglas especiales (recogidas en el artículo 70). Has de tener en cuenta que este último artículo ha sido modificado por lo que será de aplicación lo dispuesto en el Real Decreto 173/2014.

La regla general en el caso de prestaciones de servicios intracomunitarios es que se invierte la regla de tributación en origen y de esta forma, se consideran prestados en España sólo si el destinatario de los mismos es empresario o profesional y tiene la sede de su actividad, un establecimiento permanente o su domicilio, en el territorio de aplicación del impuesto.

La principal consecuencia de esto es lo que se denomina “inversión del sujeto pasivo”, que hará que sea el destinatario de los servicios quien tenga la obligación de autoliquidarse el impuesto (mediante autofactura de repercusión del IVA correspondiente), para posteriormente, deducirse las cuotas ingresadas.

Esta regla de inversión del sujeto pasivo, nos lleva a que en el modelo de declaración (que veremos en el apartado siguiente), la repercusión del IVA se ha de hacer como si fuese devengado en el régimen general y que la deducción del mismo importe ha de hacerse en la casilla correspondiente al IVA deducible de operaciones interiores.

¿Pero cuáles son esos servicios en los que se invierte la regla de tributación en origen?

Hay muchos servicios, pero los más habituales son la gestión de empresas, servicios de profesionales de asesoramiento, publicidad, etc.; cesiones y concesiones de derechos de autor; operaciones de seguro no exentas; arrendamiento de bienes muebles (excepto medios de transporte y contenedores); cesión de bases de datos y tratamiento de datos por procedimientos informáticos…

Debes conocer

A efectos del IVA, el lugar de realización del hecho imponible de las entregas de bienes es el de la puesta en disposición, es decir, el lugar en que recibe el bien aquél que lo ha adquirido. Esto significa que es el comprador quién tiene que repercutir e ingresar el impuesto, pero el tratamiento es distinto dependiendo de si ese comprador es una empresa o un particular.

4.8.- Operaciones triangulares.