EIE05_2019

U.T. 5.- La creación de una empresa.

Caso práctico

Sofía, Alejandro y Elisabeth tienen una buena idea, que conjuga sus conocimientos y experiencia con una necesidad que han detectado en su ciudad: una empresa de servicios relacionados con el ciclo, garantizando la funcionalidad, la integridad de los recursos y servicios, con la calidad exigida y cumpliendo la reglamentación vigente. Además, han pensado en incluir un servicio de diseño e integración de tecnología en viviendas, conocido como Domótica.

Los tres tienen experiencia de varios años en el sector, y también se han formado en distintas áreas del mismo. Alejandro y Sofía han estudiado este ciclo formativo y Elisabeth en otro pero todos relacionados, con lo que forman un equipo de lo más completo para poner en marcha su proyecto. Se lo han expuesto al Ayuntamiento de su Comunidad Autónoma y se han mostrado encantados de ofrecerles su ayuda.

Pero ¡están desanimados! La razón es que no saben cuánto les va a costar montar su negocio. Tampoco tienen pensado, a pesar de que disponen de algunos ahorros, de dónde obtendrán el que les falte. Alejandro está en el paro desde hace un mes y está cobrando la prestación por desempleo.

Se arman de optimismo y se lanzan a la búsqueda de información.

¿Cómo calcularán el dinero necesario para emprender? ¿De dónde podrán obtenerlo? ¿Cómo organizarán el servicio del centro? ¿Cómo seleccionarán a las personas que trabajarán en la empresa y sus funciones? ¿Hay algún organismo o entidad que ayude a Alejandro, Sofía y Elisabeth en su aventura?

1.- Introducción: La creación de una empresa.

En las unidades anteriores hemos trabajado sobre los siguientes temas:

-

Las características de la persona emprendedora.

-

La cultura de empresa.

-

El análisis del mercado y el marketing.

-

Las diferentes clasificaciones de empresas que existen.

Ahora procederemos a estudiar las siguientes cuestiones, claves para las personas que emprenden un negocio:

-

¿Cómo se va a realizar mi idea de negocio? Elaboraremos el llamado Plan de operaciones.

-

¿Cuáles son las inversiones y los gastos necesarios para mi futuro negocio? Deberemos planificar las Inversiones y los Gastos.

-

¿Tengo dinero suficiente para iniciarlo? Si no, ¿de dónde lo obtengo? A esto le llamamos Financiación.

-

¿De qué forma determino los trabajadores y trabajadoras que necesitaré, sus funciones y jerarquías? ¿Cómo los selecciono? ¿Qué tipo de contrato de trabajo será el adecuado? ¿Cuál será su coste? Estaremos tratando de los Recursos Humanos.

-

Por último nos plantearemos ¿qué riesgos específicos tiene nuestro sector de actividad? Trataremos el Plan de Prevención de Prevención de Riesgos Laborales.

2.- El Plan de Operaciones.

Caso práctico

Sofía, Alejandro y Elisabeth, nuestros emprendedores, tienen claro qué es lo que van a ofertar, pero ¿cómo van a llevar a la práctica su idea de negocio?

Nos hemos encontrado con ellos y mientras charlamos nos describen detalladamente cuál va a ser su oferta de servicios.

Descripción del negocio (5,2 KB)

¿Cómo se "materializa" nuestro negocio?

La descripción de cómo vamos a llevar a la práctica la idea de negocio es lo que se denomina el plan de operaciones, que contiene la descripción de los aspectos técnicos y organizativos necesarios para producir un bien o prestar un servicio.

El Plan de Operaciones comprende dos apartados: la Gestión del aprovisionamiento y el Programa de producción.

-

Gestión del aprovisionamiento: Al iniciar el negocio una de las primeras actividades a desarrollar es la

búsqueda y selección de los proveedores que nos faciliten todos los componentes necesarios para prestar el servicio.

Las fases a seguir serían las siguientes:

- Búsqueda de información: en prensa, radio y televisión, páginas amarillas, publicaciones especializadas, ferias y exposiciones comerciales del sector, Internet, asociaciones empresariales,...

- Solicitud de información: una vez obtenido el listado de posibles proveedores se establece el contacto directo para aspectos como: la calidad (características técnicas, garantía, formación de las personas usuarias, servicio postventa), condiciones económicas (precios, descuentos comerciales, forma de pago, plazo de pago, consumos mínimos, precio de envases y embalajes, precios de transporte, precio de seguro, recargos por aplazamiento en el pago,...), otras condiciones (validez de la oferta, causas de rescisión del contrato, revisión de precios, plazo de entrega, devolución de mercancía, etc.).

-

Evaluación y elección de los proveedores: con la información que se recabe se realizará una ficha de cada proveedor en la que se reflejen características de los artículos y condiciones comerciales. Después se hará un cuadro comparativo de los distintos proveedores sobre: calidad-precio, forma de pago, plazo de entrega, descuentos, etc.

Una vez elaborado el cuadro comparativo, se procede a la elección del proveedor que ofrezca mejores condiciones para la empresa. No es conveniente depender de un solo proveedor, por lo que se puede repartir el suministro entre varios, en cuyo caso habrá que valorar lo que se pierde en los rappels, que seguramente sea menos.

Los criterios de selección pueden ser: la calidad, el precio, los gastos ocasionados (portes, seguro), los descuentos por volumen de compra y los plazos de pago. Si los productos son de iguales condiciones se elegirá el de mejor calidad según la finalidad de la empresa.

Fichas de Proveedores (47,19 KB)

-

Programa de producción: es la planificación del proceso productivo o de la prestación del servicio. Muy técnico en el caso de las empresas de producción de bienes, debe estar desarrollado por especialistas cualificados. Hay que prever si se tiene capacidad para satisfacer la demanda de servicios o va a haber congestión o déficit de uso del tiempo.

Rappel en una negociación comercial, nos referimos al DESCUENTO que se concede a un cliente por alcanzar un consumo determinado (normalmente elevado) durante un periodo de tiempo establecido. El rapel suele concederse en forma escalonada, según aumentamos los consumos o compras a los que corresponde una escala de descuentos. El objetivo final de esta técnica es premiar el mayor esfuerzo realizado por el cliente por un mayor volumen de compra concediéndole un descuento superior.

Reflexiona

Para describir el cómo se realiza la prestación responderemos a las preguntas:

- ¿Qué servicio/s se presta/n? ¿Con qué frecuencia se prestará cada servicio? (días de la semana, horas del día...)

- ¿Cuánto tiempo durará el servicio?

- ¿Cuáles serán los proveedores?

- ¿Cuál será la apariencia interna del local?

Para saber más

En el siguiente enlace puedes profundizar sobre otros apartados que se pueden incluir en el plan de operaciones: Los productos o servicios, los procesos, el programa de producción y el aprovisionamiento o gestión de existencias.

3.- El Plan de Inversiones y Gastos.

Caso práctico

Sofía, Alejandro y Elisabeth hacen su Plan de Inversiones y Gastos con el mayor realismo posible, pues ya tienen claros los servicios que prestarán y las necesidades que tienen. Ahora es el momento de determinar las inversiones y gastos en que se traducen. Cuentan con la gran ventaja de encontrarse con unas instalaciones ya preparadas. Después de pedir presupuestos y analizar el mercado, confeccionan el siguiente Plan de Inversiones y Gastos:

| Inversión | Importe |

|---|---|

| Gastos de constitución | |

| Constitución de la Sociedad | 3.000 € |

| Gastos de 1er. Establecimiento | 200 € |

| Gastos de Ampliación de capital | 300 € |

| Inmovilizado inmaterial (inversiones intangibles) | |

| Propiedad intelectual (patentes y marcas) | 300 € |

| Aplicaciones informáticas | 200 € |

| Arrendamiento financiero (ej.leasing) | 600 € |

| Alquiler de las instalaciones | 1.800€ |

| Canon entrada franquicia | 200 € |

| Promoción y Publicidad | 250 € |

| Inmovilizado material (inversiones tangibles) | |

| Terrenos | 6.000 € |

| Edificios, locales | 23.000 € |

| Instalaciones técnicas | 2.000 € |

| Maquinaria y herramientas | 15.000 € |

| Mobiliario | 3.000 € |

| Equipos informáticos | 2.600 € |

| Elementos de transporte | 8.900 € |

| Inmobilizado financiero (inversiones financieras) | |

| Fianza de un arrendamiento (sólo se contabiliza el primer año) | 80 € |

| Circulante | |

| Dinero en metálico | 900 € |

| Caja y Bancos | 1.000 € |

| TOTAL | 69.330 € |

¿Cuáles son los gastos e inversiones necesarios para constituir una empresa?

Esta pregunta esencial en el proceso de creación de una empresa se intenta responder en el Plan de Inversiones, en el que se enumeran, de la forma más precisa posible, las adquisiciones y los gastos necesarios para crear una empresa.

Pero ¿podemos hacer distinciones en los gastos de la empresa? Sí, podemos diferenciar lo que es inversión de lo que es gasto, dependiendo de su permanencia o no en la empresa:

- Inversión: es un desembolso de capital para adquirir un bien que será usado por la empresa y que no será vendido. Por ejemplo: terrenos, muebles, edificios, vehículos de transporte.

- Gasto: todo desembolso económico que no se considere inversión. Por ejemplo: recibos de teléfono, de luz, de agua.

¿Cuáles son los elementos de un Plan de Inversiones? Te los presentamos en la siguiente tabla, en la que aparecen enlazadas sus definiciones en este contexto.

- Terrenos.

- Edificios y locales.

- Maquinaria.

- Herramientas.

- Instalaciones.

- Mobiliario y seres de oficina.

- Gastos de puesta en marcha de la empresa.

- Materias primas.

- Dinero en metálica.

- Otros gastos.

Pero ¿cómo podremos averiguar el coste de cada uno de estos apartados para hacer nuestro plan de Inversiones y Gastos? Es aconsejable pedir presupuestos o facturas proformas de las empresas proveedoras.

Gasto que han supuesto los terrenos adquiridos.

Lo correspondiente a lo pagado en concepto de alquiler o de venta. También se anotan aquí el importe de las reformas o adaptación del local.

Precio de compra de todas las máquinas necesarias.

Conjunto de utensilios que se utilizan para la producción, bien de forma independiente, bien de forma conjunta con la maquinaria

Gastos de climatización, formalización de contratos de luz, agua, teléfono…

Todo tipo de muebles, material y equipos de oficina.

Recoge los gastos necesarios para constituir la empresa (notaría, registro, licencias, promoción y publicidad, estudios de viabilidad, etc.).

Primera adquisición de todo tipo de materiales para la elaboración del producto al comienzo de la actividad empresarial.

Para hacer frente a los gastos de los primeros meses (personal, seguros, mercaderías, gestoría, gastos financieros,…).

Derechos de traspaso, de uso de aplicaciones informáticas, fianzas o depósitos (si alquilas el local, dos meses de alquiler), canon para entrar en la franquicia, etc.

Son la previsión de Ingresos menos Gastos durante un periodo de tiempo determinado, generalmente un año.

Es un documento que expide el vendedor antes de la venta en la que se especifican las condiciones de misma.

Autoevaluación

Solución

4.- El Plan de Financiación.

Caso práctico

Sofía, Alejandro y Elisabeth disponen de algunos ahorros. Pero, después de hacer el Plan de inversiones, saben que, aunque sean suficientes en un principio, deben disponer de más cantidad de dinero "contante y sonante" para afrontar los primeros pagos de su empresa cuando ya esté en funcionamiento. Como no es mucha la inversión, deciden pedirle a familiares y amigos lo que les falte, a cambio de su devolución al cabo de tres meses con intereses.

Una vez calculadas las inversiones que se necesitarán para constituir la empresa, debemos plantearnos cómo conseguirlas. Este aspecto es esencial en la vida de cualquier empresa, pero sobre todo al principio de su existencia. Se trata de la financiación es decir, de las diferentes formas de obtener los medios que permitan desempeñar la actividad.

La financiación suele representar una barrera infranqueable para muchas personas emprendedoras, que incluso puede conducirlas al abandono de la idea.

Es la forma en que conseguimos un dinero para hacer frente a un proyecto.

Reflexiona

No es conveniente montar un negocio financiando toda la inversión con fondos que no sean propios, es decir, pidiendo prestado el dinero en su totalidad. Se recomienda que sea en torno a la mitad de la inversión total. O, al menos, un 30 % de la inversión. Ello nos dará una solvencia que nos permitirá acceder a la financiación ajena sin problemas. Por otro lado, aunque dispongamos de todo el dinero necesario para emprender, hay que plantearse a veces pedir un préstamo, porque puede ser una opción más rentable si conseguimos buenas condiciones.

Citaremos una serie de consejos que se deben seguir a la hora de plantearse la financiación:

- ¡No seas excesivamente optimista en tus previsiones! No se pueden olvidar los ingresos y los gastos reales.

- Ten en cuenta la morosidad. es decir, que habrá clientes que no te pagarán o se retrasarán en los pagos. Desgraciadamente, es un factor que debemos tener en consideración.

- Asegura tu liquidez. La gente no suele responder ni siquiera a los mejores productos o servicios, en el periodo de tiempo que uno cree que lo harán.

- Sé previsor. No confíes excesivamente en conseguir financiación (subvenciones, líneas de crédito.) Realiza las previsiones financieras necesarias ¡que no te cojan por sorpresa los acontecimientos!

- No "caigas" en la ambición. No hay que invertir en grandes proyectos antes de saber si va a ser rentable.

- Realiza un eficiente análisis de costes. Muchas empresas carecen de referencias para contrastar si su estructura de costes es eficiente o puede ajustarse.

- Asesórate. La falta de preparación en materia financiera es uno de los escollos de la persona que emprende.

Las personas emprendedoras deben hacerse las siguientes preguntas, que determinarán la forma de financiación:

- ¿Tengo dinero ahorrado? ¿Pueden las personas de mi entorno ayudarme?: Estamos tratando en este caso de la financiación propia, interna o autofinanciación.

- ¿Puedo conseguir dinero prestado? ¿Puedo acceder a un crédito bancario? ¿En qué condiciones?: Es la financiación ajena o externa.

- ¿Hay ayudas de organismos públicos o privados que financien mi modelo de negocio? Son las ayudas y subvenciones.

Supone tener disponibilidad de dinero en efectivo (por ejemplo, si una persona tiene mucho dinero, pero no puede disponer de él porque lo tiene invertido a un plazo de cinco años, no tendrá liquidez ).

4.1.- Financiación propia.

Caso práctico

No es mucho el dinero que necesitan Sofía, Alejandro y Elisabeth para iniciar el negocio (¡estupendo!), por lo que con sus ahorros casi podrán cubrir la totalidad del Plan de Inversiones y Gastos.

Los ahorros de la persona que promueve la idea, así como las aportaciones de su entorno familiar, amistoso o profesional son cruciales para constituir el capital social de la empresa. A cambio obtienen un rendimiento de su inversión, participando de la propiedad y la gestión de la empresa. Ésta suele ser la forma de financiación más importante de los nuevos proyectos empresariales hasta que se consolidan.

Los ahorros de la persona que promueve la idea, así como las aportaciones de su entorno familiar, amistoso o profesional son cruciales para constituir el capital social de la empresa. A cambio obtienen un rendimiento de su inversión, participando de la propiedad y la gestión de la empresa. Ésta suele ser la forma de financiación más importante de los nuevos proyectos empresariales hasta que se consolidan.

Pero ¿qué ocurre una vez puesta en marcha la empresa? ¿Existe también la financiación propia? En efecto, a lo largo de la vida de la empresa podemos recurrir también a la autofinanciación de las formas siguientes:

-

Reservas: son beneficios que obtiene la empresa pero que no se reparten entre los socios y socias, sino que se guardan porque así lo obliga la ley o porque se van a destinar a nuevas inversiones.

-

Amortizaciones: los bienes (maquinaria, elementos de transporte...) están sujetos a obsolescencia, es decir, al envejecimiento. Por ello se crea un fondo (las amortizaciones) destinado a reponer esos bienes cuando sea necesario. Ese dinero procedente de la amortización puede utilizarlo la empresa hasta el momento en que reponga los activos.

-

Provisiones: reflejan, de forma provisional, obligaciones de la empresa sobre las que existe incertidumbre respecto al desenlace futuro. La empresa estima que hay una probabilidad alta de que supongan un desembolso en el futuro, pero tiene dudas respecto al importe final o su vencimiento por tanto deja una cantidad de dinero y no lo gasta en otras cosas.

Es lo que aportan los socios y socias para el desarrollo de las actividades económicas contempladas en su objeto social y que determina su nivel de participación en la empresa. Puede ser dinero, bienes materiales, inmateriales, etc.

Son los beneficios generados por la empresa que no son distribuidos entre los propietarios y propietarias, sino que permanecen en la empresa. Hay de diversos tipos voluntarias, obligatorias por ley o especiales.

Fondo destinado a reponer los bienes que se deterioran por su uso u obsolescencia. Mientras no se repongan dichos bienes, pueden ser utilizados por la empresa.

4.2.- Financiación ajena (I).

¿Cuáles son las formas de financiación externa a la empresa más comunes? Distinguiremos en este apartado algunas de las formas de financiación que ofrece la realidad financiera:

Línea de crédito o póliza de crédito:

Una póliza de crédito es una alternativa de financiación a corto plazo que las entidades financieras ponen a disposición del cliente con un límite pactado y durante un tiempo determinado, en el cual se irá haciendo uso de los fondos en función de la necesidad.

Dentro de las cuentas de crédito existen diferentes modalidades. En este caso vamos a analizar las líneas de crédito así como las ventajas e inconvenientes que supone para la empresa contar con una.

Una línea de crédito es aquella operación que se materializa a través de una póliza formalizada ante notario, mediante la cual la entidad financiera se compromete a poner a disposición del cliente, una cantidad determinada de dinero durante un plazo preestablecido, que suele oscilar entre seis meses y un año. Comúnmente su funcionamiento recuerda al de una cuenta corriente, ya que la totalidad del dinero está depositado en la cuenta en todo momento, y el saldo va disminuyendo a medida que se va retirando.

La diferencia principal y a tener muy en cuenta, es que este saldo no pertenece al cliente sino al banco. Esto significa que durante el período de vigencia de la línea de crédito, el cliente podrá disponer de los fondos cuantas veces le haga falta sin superar el límite establecido, pero cuando llegue el momento del vencimiento, todo lo extraído deberá ser repuesto con el fin de regularizar la situación y posiblemente prorrogar otro año más el disfrute de la póliza.

Ventajas para la empresa de una línea de crédito:

- La flexibilidad. Esta es quizás la característica más ventajosa de contar con una línea de crédito. Durante la vigencia de la póliza el cliente puede hacer cuantas disposiciones considere (siempre que no sobrepase el límite), de diferentes importes en función de la necesidad de cada momento.

- Inmediatez. El acceso al dinero es inmediato, ya que se encuentra depositado en una cuenta de crédito a nombre de la empresa, esto evita los tiempos de espera permitiendo la correcta funcionalidad de la organización.

- Comodidad. Debido a que su operativa es similar a la de una cuenta corriente, una gran parte de las empresas la utilizan para financiar gastos corrientes de circulante, como el pago de nóminas, reparaciones de maquinaria imprevistas, pago a proveedores o cualquier circunstancia de liquidez que pueda surgir.

Posibles inconvenientes de una línea de crédito:

Los principales inconvenientes de la línea de crédito son los gastos que lleva asociados, que suelen ser más elevados que otras vías de financiación. Analicemos los principales…

- Gastos de no disponibilidad. Aunque en una línea de crédito la entidad financiera facilita al cliente un saldo determinado, él puede decidir no usarlo en su totalidad. De esta forma, la lógica sería pagar unas determinadas comisiones en función de la cantidad utilizada, sin embargo, la realidad es otra. La mayoría de las entidades bancarias aplican también una serie de gastos por la no disposición, esto significa tener que pagar también por lo que no se ha necesitado.

- Gastos de formalización. Al contrario que una cuenta corriente que se firma en la propia entidad, las líneas de crédito suelen requerir su formalización ante un fedatario público. Esto supone sin duda, un gasto extra.

- Comisión de apertura. Este gasto existe, ya que se trata de una vía de financiación para la empresa. Suele aplicarse un porcentaje sobre el límite total disponible.

- Interés sobre lo dispuesto y excedido. En el caso del interés que se aplica sobre lo dispuesto, suele ser una media sobre el saldo utilizado. El Interés de excedido, ocurre cuando las necesidades de liquidez del cliente sobrepasan el límite fijado en la póliza. Suele ser superior al interés dispuesto ya que equivale a los gastos demora.

No debemos confundirlo con el préstamo. Se trata de que, mediante un crédito, el banco pone a disposición del cliente dinero hasta un límite señalado por un plazo determinado (normalmente un año). La ventaja es que se dispone estrictamente de la cantidad necesaria en cada momento, y se puede devolver total o parcialmente el importe requerido, pagando intereses sólo por lo dispuesto.

Caso práctico

El banco con el que trabajan Sofía, Alejandro y Elisabeth les oferta una póliza de crédito de 10.000 euros, cantidad de la que pueden disponer libremente a un interés pactado en un período de un año.

Préstamos son contratos por los cuales un banco, caja u otra entidad financiera entrega una cierta cantidad de dinero a la empresa, quien se compromete a devolverla en un determinado plazo, pagando además el interés que se pacte. Normalmente los intereses se pagan varias veces a lo largo del año, y el banco nos informará del T.A.E.: Tasa Anual Equivalente, que es el porcentaje que sería equivalente a pagar todos los intereses de una sola vez en el año, en lugar de pagarlos mes a mes, o cada dos o tres meses según se haga.

El tipo de interés (porcentaje) que se aplica en los préstamos a largo plazo puede ser fijo o variable a lo largo de la vida del préstamo.

Si elegimos tipo de interés variable, el interés que se aplica varía cada 6 ó 12 meses tomando como referencia un índice, por ejemplo el EURIBOR (tipo de interés interbancario europeo), al que se le añade un determinado diferencial, que es lo que hay que negociar con el banco.

Hay que tener muy en cuenta a la hora de elegir un préstamo que además del pago de intereses (que se calculan en proporción al tiempo por el que se presta el dinero) la empresa deberá pagar al banco unas comisiones por el servicio prestado. Estas comisiones pueden ser:

- Comisión de apertura y gastos de estudio en el momento de la concesión del préstamo.

- Comisión de cancelación

- Comisión de amortización parcial.

Los bancos a la hora de conceder un préstamo exigen a sus clientes una garantía de que recuperarán su dinero. Hay diversos tipos de garantías:

-

Garantías personales. Se derivan de las condiciones económicas de solvencia de las propias personas.

-

Puede ser el propio prestatario quien garantice el préstamo a través de la presentación de su nómina.

-

Puede tratarse de un aval: Otra persona de solvencia garantiza que si el prestatario no paga la deuda, él se hará cargo de la misma.

-

-

Garantías reales. Se constituyen basándose en cosas reales valorables en dinero. Pueden ser:

-

Hipoteca: Se garantiza con el valor de bienes inmuebles (fincas, pisos, locales) que en caso de impago pasarán a ser propiedad del banco.

-

Prenda: Se garantiza haciendo entrega al banco de mercancías, imposiciones a plazo, acciones, joyas...

-

Debes conocer

¿Conoces qué es el T.A.E.? EL T.A.E es es Tasa Anual Equivalente o Tasa Anual Efectiva. Es un término muy financiero de referencia orientativa del coste o rendimiento efectivo anual de un producto financiero independientemente de su plazo. En el siguiente enlace encontrarás explicado a qué se refieren estas siglas "que tanto le duelen" a nuestros bolsillos.

Caso práctico

Sofía, Alejandro y Elisabeth no recurren a ningún préstamo bancario, pero si lo hubieran hecho el banco les hubiera exigido un bien (piso, por ejemplo), un sueldo fijo de alguno de ellos (nómina) o una persona que los avalara.

Préstamos bancarios a corto y largo plazo:

Se clasifican como corto plazo aquellas deudas o préstamos que vencen en los próximos 12 meses, es decir, el horizonte temporal para el corto plazo es inferior a un año. Al contrario que en corto plazo, dentro del balance de situación situaremos las deudas o préstamos cuyo vencimiento supere un año dentro del largo plazo.

Ejemplos de préstamos a corto plazo:

La clasificación contable define muchos tipos de deudas a corto plazo, además de los pasivos con proveedores, los tipos de préstamos a corto plazo más habituales son:

- Tarjetas de crédito: el soporte del contrato de crédito es una tarjeta a la que se pueden cargar compras sin tener que pedir una autorización previa y, siempre y cuando, no se supere el límite del crédito. El plazo de pago de la deuda puede ser modificado según tus necesidades, una vez a la semana, cada quince días o mensualmente.

- Mini préstamos o microcréditos: la financiación se paga en unos pocos meses, normalmente 30 días e importes menores de 1000 euros, pero lo más habitual es que estén entre los 300 y los 500 euros.

- Pólizas de crédito: son como las tarjetas de crédito pero van dirigidas exclusivamente a empresas y, su soporte es una cuenta corriente con un límite de crédito. Habitualmente tienen una duración de menos de 1 año, pero se renuevan al vencimiento, lo que hace de ellas un crédito a largo plazo.

Ejemplos de préstamos a largo plazo:

Hay muchos tipos en la clasificación de préstamos a largo plazo, no obstante, en cuanto a contabilidad se refiere, el pasivo fijo o no corriente incluye también los beneficios no repartidos y el capital del negocio.

El mayor tiempo de devolución es la principal diferencia entre los préstamos a largo plazo y corto, ya que la cantidad de dinero es muy superior. Es por esta razón por lo que en ocasiones se piden garantías como propiedades o avales de terceras personas.

Sin embargo, los tipos de interés son más bajos al estar más asegurado el pago de la deuda gracias a las garantías, al contrario que en el caso de los microcréditos con ASNEF (Asociación Nacional de Establecimientos Financieros) y sin nómina.

Los tipos préstamos a largo plazo más habituales son:

- Préstamos personales: es el tipo de financiación para particulares, lo que significa que el préstamo es de consumo, o para destinarlo a cualquier cosa sin tener que dar explicaciones. El plazo de vencimiento suele rondar entre los 3 y los 5 años, aunque hay muchos tipos dentro de esta categoría con condiciones más específicas. Aquí encontramos clasificados los préstamos de estudios, financiación para la compra del coche, los préstamos para reformas en la vivienda o viajes personales, etc.

- Préstamos hipotecarios: este es el tipo de préstamo a largo plazo más solicitado, sobre todo cuando la venta de viviendas era mucho mayor al alquiler, tanto para particulares como en el caso de negocios comerciales. Se trata de un préstamo a largo plazo con garantías sobre la propiedad en cuestión. De ahí le viene el nombre, ya que la hipoteca pasa a ser la garantía que, en caso de no cumplir con los pagos, da derecho al prestamista a quedarse con la vivienda.

- Pólizas de crédito hipotecarias: éstas suelen tener un vencimiento inferior al año, aunque son renovables. Si su importe es superior al que hemos mencionado anteriormente, se las clasificará como a largo plazo, créditos a pagar en varios años y para los que habrá que aportar alguna garantía, normalmente una propiedad.

- Préstamos ICO: se trata de los préstamos que más demanda tienen entre los autónomos y las empresas, sea del tamaño que sean. Esto es porque las líneas del Crédito Oficial se destinan a inversiones y necesidades de liquidez, por lo que tanto sus tipos de interés como las condiciones en cuanto a los plazos de devolución son más ventajosas que las de los préstamos bancarios.

- Leasing o arrendamiento financiero: este tipo va dirigido al alquiler con opción a compra, y sirve a las empresas como alternativa de inversión a los préstamos ICO, ya que permite deducir el IVA de cada cuota mensual, por ejemplo de la maquinaria o el material de oficina.

Créditos de proveedores consisten en el ofrecimiento de crédito por parte de un proveedor de productos y servicios, a su cliente, permitiéndole pagar por ellos más adelante, es decir, en el futuro o aplazando el pago. Ambos pactan una fecha de pago que obviamente el cliente deberá respetar y cumplir porque de lo contrario puede caberle alguna acción legal en su contra por no respetar conforme el plazo estipulado.

Cuando un proveedor concede el aplazamiento de un pago a un cliente, le está ofreciendo, de hecho, una financiación gratuita. Por ello es importante para una empresa negociar los aplazamientos adecuadamente. Pero hay que llamar la atención sobre el coste implícito que esta forma de financiación conlleva, pues se renuncia a la obtención de posibles descuentos por pago al contado.

Caso práctico

Nuestros protagonistas han hecho un pedido a una empresa proveedora de material fungible. Están muy contentos porque han conseguido un aplazamiento en el pago de 60 días, lo cual les da un respiro hasta que empiecen.

Limitación de periodos de cobro a clientes consiste en acortar los períodos de cobro a los clientes, es una posibilidad que debemos ponderar frente a su posible pérdida por el endurecimiento de las condiciones de pago.

Caso práctico

En el sector de nuestros protagonistas es usual el retraso en los pagos y Sofía, Alejandro y Elisabeth quieren atajarlo poniendo un periodo límite de pago que variará según si es un particular (pago de un % al concertar el servicio y el resto tras la ejecución) u otro tipo de cliente.

4.1.1.- Otras formas de financiación ajena (II).

En el apartado anterior hemos visto 4 formas de obtener financiación ajena, pero aún nos quedan bastantes formas más. ¡¡Es que hay que usar la imaginación a la hora de conseguir dinero!

Capitalización de las prestaciones por desempleo es el pago único avanzado de todas las prestaciones por desempleo que se tengan reconocidas. Sólo es aplicable para trabajadores por cuenta propia, Cooperativas o Sociedades Laborales.

Caso práctico

Alejandro se dispone a tramitar el pago único de sus prestaciones por desempleo. Para ello se dirigen a la oficina de Servicio Público de Empleo más cercana. Sabe que deben presentar la solicitud antes del comienzo de su actividad.

Para saber más

En el siguiente enlace, podrás encontrar los requisitos y formalidades necesarias para percibir el pago único de la prestación de desempleo

Leasing es llamado también "arrendamiento con opción de compra". Es un contrato de arrendamiento (alquiler) de un bien (máquina, vehículo, equipo informático...) con la particularidad de que se puede optar por su compra al finalizar el contrato en la fecha pactada. Se le paga a la entidad de leasing unas cuotas que se consideran como entregas a cuenta en caso de ejercitarse la opción de compra.

Una vez vencido el plazo de arrendamiento establecido, se puede elegir entre tres opciones:

- Adquirir el bien, pagando una última cuota de "valor residual" preestablecido, descontándose lo ya pagado al precio final.

- Renovar el contrato de arrendamiento.

- No ejercer la opción de compra, entregando el bien al arrendador.

Caso práctico

Cuando estaban buscando un vehículo para comprar, a Sofía, Elisabeth y Alberto Alejandro les ofrecieron una uno en alquiler con la posibilidad de adquirirlo al cabo de dos años por una cantidad residual. Les estaban ofreciendo un leasing. Se lo pensaron porque ¡los vehículos tiene una vida útil no demasiado larga.

Renting es la opción elegida por aquéllos que necesitan un bien mueble (por ejemplo, un vehículo, equipos de oficina, etc.) y quieren desentenderse de su mantenimiento (seguro, cambios de aceite, reparaciones...) La compañía de renting obtiene a cambio una cantidad durante un tiempo, y se obliga incluso a sustituir el bien en caso de avería. Es más caro que un alquiler normal, pero obtenemos a cambio más servicios y deducciones fiscales.

Caso práctico

A nuestros protagonistas también les ofrecieron un renting de su vehículo, es decir, una especie de alquiler por el que pagarían una cantidad mensual, en la cual estaría incluido el mantenimiento delmismo. Esa cantidad no comprendería el combustible.

Pagaré de empresa: Documento privado, por el que una persona (emisor o suscriptor) se obliga a pagar a otra (tomador o beneficiario) cierta cantidad de dinero en una fecha determinada en el documento.

4.1.2.- Otras formas de financiación ajena (III).

- Factoring. Consiste en la cesión a una empresa (bancos, cajas de ahorro normalmente) del cobro de nuestros clientes, responsabilizándose del pago e incluso pudiendo adelantar el cobro. Todo ello a cambio de una comisión pactada.

- Confirming. ¿Cómo solucionar el pago a proveedores en el momento pactado si no tenemos dinero disponible? ¿Y cómo posibilitar a la vez a los proveedores el adelanto del pago de lo que les debemos? La empresa de confirming se encarga de gestionar los pagos de una empresa a sus proveedores. Este servicio se hace de forma gratuita, a no ser que llegado el momento no tengamos dinero en la cuenta, en cuyo caso adelantará el pago cobrando una comisión. Para el vendedor tiene la ventaja de poder cobrar antes sus facturas, previo pago de una comisión.

- Descuento comercial. ¿Cuál es el documento que habitualmente se utiliza cuando se aplaza el pago? Normalmente, el pago no se hace al contado, sino posteriormente, por ejemplo, a 60 días vista. Entonces el acreedor puede presentarle al deudor una letra de cambio para su firma (aceptación de la letra) y se la pasará al cobro en su momento. Si el acreedor no quiere esperar para cobrar el vencimiento, puede dirigirse a su banco, que le abonará el importe de la letra menos una comisión (descuento comercial). Si la letra de cambio presentada al cobro a su vencimiento por el banco resulta impagada, el banco la devuelve a la empresa y ésta debe devolver el dinero adelantado por el banco. El descuento comercial también se aplica a otros documentos, como en los recibos y en los pagarés.

- Préstamos hipotecarios. Se estructuran en plazos de hasta 25 años cuando se trata de inversiones empresariales. Se utilizan fundamentalmente para la compra de inmuebles, oficinas, locales, naves, etc. Se suelen referenciar al euribor.

- Descubierto en cuenta. ¿Sabes que son los "número rojos"? El extender un talón por una cantidad superior a la que tenemos en la cuenta es, sin lugar a dudas, una forma muy cara de financiación, pues los bancos suelen cobrar un interés elevadísimo. De todas formas, se puede pactar con la entidad bancaria si aceptarán o no los pagos y la cantidad máxima (dependerá de la consideración que se nos tenga en el banco como clientes, es decir, de si eres "un buen cliente" o no).

El Recibo es el documento que emite la persona que cobra una determinada cantidad de dinero

Documento que garantiza que el deudor pagará al acreedor, o a otra persona autorizada, una cantidad de dinero, en una fecha y lugar específicos.

Es un tipo de interés de referencia en la zona euro.

4.1.3.- Otras formas de financiación ajena (IV).

Sí, sí... todavía quedan más formas de financiación ajena. Con tantas formas de conseguir dinero, debería resultar fácil, ¿verdad?

El "dinero fácil y gratis" no existe, pero ciertamente disponer de múltiples fuentes de financiación, hace posible conseguir el suficiente para que tu empresa pueda funcionar.

- Acudir a una sociedad de garantía recíproca (SGR). ¿Qué hacer cuando no se tiene aval y se te niega el crédito? La misión principal de las Sociedades de Garantía Recíproca es la de servir de avalistas a las Pymes. Son entidades sin ánimo de lucro -no reparten dividendos- y con participación pública, es decir, en parte propiedad de un organismo oficial.

Son las siglas de "Pequeñas y Medianas Empresas". Aunque hay varios criterios de clasificación, proponemos el siguiente por ser el de mayor aceptación: Microempresas de 0 a 5 trabajadores o trabajadoras. Pequeñas de 6 a 49 trabajadores o trabajadoras, con facturación anual no superior a 7 millones de euros. Medianas de 50 a 250 trabajadores o trabajadoras, con una facturación anual no superior a 40 mill. de euros. Grandes empresas más de 250 trabajadores o trabajadoras, con facturación anual superior a 40 mill. de euros.

Para saber más

¿Quieres saber más sobre las S.G.R.? Las S.G.R. españolas están asociadas en la Confederación Española de Garantía Recíproca (CESGAR), cuya página puedes visitar y descubrir cómo se llama la de tu ámbito.

Confederación Española de Garantía Recíproca (CESGAR).

También puedes leer un artículo de la revista "Emprendedores" sobre el tema:

-

Sociedades de Capital Riesgo y Business Angels: El capital riesgo consiste en la toma de participaciones a medio-largo plazo en el capital de pequeñas y medianas empresas de forma minoritaria y temporal con perspectivas de rentabilidad o crecimiento. Estas compañías adquieren un porcentaje minoritario de acciones y, una vez que el proyecto ha madurado venden sus acciones y se retiran. Los Business angels son inversores privados con grandes conocimientos técnicos que aportan capital y experiencia a proyectos empresariales con gran potencial de crecimiento, a diferencia de las empresas de capital riesgo los Business angels no tienen restricciones a la hora de pactar su entrada en una empresa.

-

El Crowdfunding también llamado micro-mecenazgo o financiación colectiva consiste en buscar pequeños inversores principalmente a través de Internet y las redes sociales para una idea que aún no se ha materializado. Puedes contar en qué va a consistir tu empresa o explicar el producto que vas a lanzar, así como decir el dinero que necesitas. A través de un sistema de pequeñas participaciones, los inversores aportarán el capital necesario, obteniendo a cambio lo que les hayas ofertado en la web y que puede ir desde el producto en sí a descuentos, merchandising o agradecimientos

-

Préstamos participativos: ¿Tienes una idea realmente innovadora? ¿Vas a constituir una empresa de acción social? La Administración Pública pone dinero público en tu mano para promover la iniciativa a cambio de participación en la empresa.

Es un individuo próspero que provee capital a una start-up o empresa emergente, usualmente a cambio de una participación accionaria.

Cooperación colectiva, llevada a cabo por personas que realizan una red para conseguir dinero u otros recursos, se suele utilizar Internet para financiar esfuerzos e iniciativas de otras personas u organizaciones”

Para saber más

¿Sabes que la Empresa Nacional de Innovación, S.A. ofrece como fórmula de financiación a las PYMES el préstamo participativo? Los pormenores, los encontrarás en el siguiente enlace:

Para finalizar el apartado de financiación ajena, te proponemos echarle un vistazo a la guía "Productos financieros y alternativas de financiación", editada por el Ministerio de Igualdad y la Asociación de Jóvenes Empresarios, donde podrás ampliar tus conocimientos sobre las formas de financiación de forma clara y precisa.

"Productos financieros y alternativas de financiación" (80,36 KB)

4.1.4.- Algunas preguntas sobre financiación ajena.

Y ahora es tu turno. Te proponemos algunas preguntas de autoevaluación para comprobar por ti mismo lo que has aprendido.

En todas ellas deberás Determinar a qué forma de financiación se refiere cada apartado.

Autoevaluación

4.3.- Ayudas y Subvenciones (I).

Caso práctico

A Alejandro y a Elisabeth les han comentado la existencia de ayudas públicas para las personas emprendedoras. Se informan para saber qué parte de sus gastos e inversiones podrán ser cubiertos por éstas. Cualquier ayuda cuando andas mal de fondos para empezar tu negocio, es una gran ayuda.

¿Puedo recibir ayudas de instituciones del Estado o de otros organismos? ¿Qué requisitos debo cumplir para obtenerlas?

En la actualidad hay una gran variedad de ayudas y subvenciones. debido al compromiso de las administraciones de fomentar la creación de empresas y el autoempleo.

Te recomendamos que antes de comenzar tu negocio te informes adecuadamente de las ayudas vigentes en cada momento, pues se van adaptando a las directrices que marquen los responsables políticos. (En el epígrafe siguiente encontrarás los organismos que te pueden asesorar).

La persona emprendedora no debe fundamentar la viabilidad de su proyecto en las subvenciones y ayudas públicas, pues suele transcurrir un plazo largo desde su aprobación por la Administración hasta que llegan a la empresa o, en el peor de los casos, pueden no concederla.

Cantidad de dinero que se concede a una persona, una entidad o una institución como ayuda económica para realizar una obra o para su mantenimiento, especialmente la que se recibe del Estado o de un organismo oficial.

Citas para pensar

Las ayudas y subvenciones pueden adoptar, entre otras, las siguientes formas:

-

Subvenciones a fondo perdido: consisten en recibir ayudas monetarias de un organismo público sin la obligación de efectuar la devolución Dependerán del contenido de cada convocatoria, pero suelen darse por el alta como autónomo.

-

Subvenciones financieras: consiste en la "rebaja" o bonificación del tipo de interés pactado con la entidad financiera.

-

Préstamos a bajo tipo de interés. En colaboración con Bancos y Cajas de Ahorro.

-

Exoneración de impuestos y desgravaciones fiscales.

-

Bonificaciones en las cuotas empresariales a la Seguridad Social:Ventajas en la adquisición de ciertos materiales y equipos.

- En el Régimen General: por contratación indefinida en el Régimen General.

- En el Régimen de Autónomos: en determinados supuestos (mayor de 65 años, menor de 30 años, mujeres que vuelvan a trabajar como autónomas tras la maternidad, discapacitados).

-

Cesión de terrenos a título gratuito o en condiciones ventajosas.

-

Garantías concedidas en operaciones de crédito.

-

Ayudas y subvenciones a la Formación, relativas a la inserción laboral como la formación para el empleo, formación continua para los trabajadores, etc.

4.3.1.- Ayudas y Subvenciones (II).

Las ayudas pueden provenir de la Unión Europea, de la Administración central, de la Comunidad Autónoma y del Municipio donde resides. Tenemos por tanto:

-

Ayudas de ámbito europeo.

-

Ayudas de ámbito estatal.

-

Ayudas de ámbito autonómico.

-

Ayudas de ámbito local (Ayuntamiento, Diputación Provincial).

En la siguiente presentación podrás encontrar explicaciones adicionales sobre cada una de ellas.

Para saber más

En la página de la Dirección General de la Pequeña y Mediana Empresa podrás encontrar las ayudas vigentes en tu provincia y Comunidad.

Dirección General de la Pequeña y Mediana Empresa

También puedes consultar la siguiente página, de un manejo muy simple. En el siguiente enlace de la Cámara de Comercio de España encontrar información sobre las ayudas y subvenciones en esta comunidad del año 2020:

Ayudas a nuevos autónomos y emprendedores en Castilla y León 2020.

4.4.- Otros aspectos de la financiación.

¿Todavía hay más?

Pues parece que sí. Si eres mujer, puedes solicitar un préstamo con aval o un microcrédito sin aval, gracias a los convenios del Banco Mundial de la Mujer. Amplia la información en el siguiente enlace.

Reflexiona

¡TIENES QUE ESTAR MUY ALERTA!

Las ayudas suelen variar todos los años en cuanto a las condiciones y cuantías, ya que dependen del presupuesto anual de la Administración y de las políticas que en ese momento se estén desarrollando. Sus convocatorias se publican en el Boletín Oficial del Estado (BOE) y en los Boletines de las diferentes Comunidades Autónomas, que puedes consultar a través de Internet como el Diario Oficial de Galicia (DOG)

- UNA POSIBILIDAD: LOS CONCURSOS.

- El Premio "Emprendedor XXI", donde se reconoce y premia el talento empresarial, y que está patrocinado por La Caixa y el Ministerio de Industria, Turismo y Comercio.

- Premios Emprendedor XXI de Galicia.

- Premios Bancaja.

- Premio de la Revista "Emprendedores"

¿No se te ha ocurrido alguna vez una idea "digna" de ser llevada a un concurso? En la actualidad existen Concursos de Emprendedores convocados a nivel nacional, autonómico o municipal. A los premiados en estos certámenes se les suele ofrecer desde asistencia técnica hasta una dotación económica. Citamos como ejemplos:

5.- Fuentes de asesoramiento e Información (I).

Caso práctico

"¿Dónde preguntamos? ¿Adónde nos dirigimos para resolver las dudas sobre la tramitación?", se preguntan Sofía, Alejandro y Elisabeth. "¡Menos mal que está Internet!", se dicen, y se lanzan a la búsqueda tecleando "creación de empresa"... Pero encuentran nada más y nada menos que ...¡2.570.000 entradas en Google!

En este apartado vamos a ver fuentes de asesoramiento e información, centrándonos en las especialidades del sector de nuestros protagonistas.

¿Por dónde empiezo? ¿A qué organismo debo dirigirme al comenzar un negocio? ¿Puedo "fiarme" de Internet?

Por supuesto, Internet nos va a ser de gran ayuda para saber con qué organismos podemos "contar" y dónde realizar los trámites. Pero ¡cuidado! ¡Ya sabes qué puede pasar si hay exceso de información! Hay que saber seleccionar en la red lo que nos conviene.

En este apartado te ayudaremos a decidir dónde acudir para solicitar ayuda y asesoramiento.

Destacamos los siguientes organismos:

Destacamos los siguientes organismos:

-

La Red de Puntos de Atención al Emprendedor (PAE) es el Centro de Información y Red de Creación de Empresas (CIRCE) que permite realizar de forma telemática los trámites dese encargan de facilitar la creación de nuevas empresas, el inicio efectivo de su actividad y su desarrollo, a través de la prestación de servicios de información, tramitación de documentación, asesoramiento, formación y apoyo a la financiación empresarial. Se puede:

-

Obtener una completa información sobre el desarrollo de los proyectos empresariales (financiación, formas jurídicas, fiscalidad,...).

-

Realizar los diferentes trámites administrativos del inicio de la actividad (Hacienda, Seguridad Social, registros y autorizaciones de la Comunidad Autónoma y licencias municipales), evitándonos el ir de un organismo público a otro y reduciéndose los períodos de tramitación.

- En 2015 la Ventanilla Única Empresarial (VUE) se integró dentro de los Puntos de Atención al Emprendedor (PAE). Las funciones que desempeñaban ambos se fusionaron para dar un asesoramiento integral al ciudadano y a las empresas.

-

-

PUNTOS DE ASESORAMIENTO E INICIO DE TRAMITACIÓN (PAIT):

PUNTOS DE ASESORAMIENTO E INICIO DE TRAMITACIÓN (PAIT):Son oficinas en las que se puede realizar la tramitación telemática de las Sociedades de Responsabilidad Limitada (S.L.) y de las Sociedades de Responsabilidad Limitada Nueva Empresa (S.L.N.E.).

Son dependientes de las Administraciones Públicas y entidades públicas y privadas, así como de colegios profesionales, organizaciones empresariales y cámaras de comercio. También pueden funcionar como PAIT las Ventanillas Únicas Empresariales.

Para saber más

Para encontrar tu PAIT más cercano puedes visitar la página:

Centro de Información y Red de Creación de Empresas (CIRCE).

5.1.- Fuentes de asesoramiento e Información (II).

Continuamos presentándote las fuentes de asesoramiento e información a las que puedes recurrir, que te recomendamos especialmente.

-

CÁMARAS DE COMERCIO.

Las Cámaras de Comercio apoyan tanto a las personas emprendedoras, como a los desempleados que intentan encontrar una oportunidad en el autoempleo. Son PAIT.

También ofrecen información sobre ayudas públicas y financiación.

Para saber más

Existe un Consejo Superior de Cámaras de Comercio que aglutina a todas las Cámaras Españolas. En su página web podrán encontrar mucha información:

- SERVICIO DE INFORMACIÓN EMPRESARIAL DE LOS AYUNTAMIENTOS.

Asesoran sobre la creación de empresas específicamente en los trámites municipales (autorizaciones, licencias...). Incluso en las Delegaciones de la Mujer, suele haber asesoras. Investiga en la web de tu ayuntamiento.

- ASOCIACIONES EMPRESARIALES.

Son asociaciones voluntarias de empresarios que encuentran apoyo, formación y asesoramiento en su labor. Destacamos:

- La Asociación de Jóvenes Empresarios (AJE).

- La Confederación Española de Asociaciones Empresariales (CEOE).

-

La Confederación Española de la Pequeña y mediana Empresa (CEPYME).

-

DIRECCIÓN GENERAL DE LA PEQUEÑA Y MEDIANA EMPRESA.

Realizan la promoción de la iniciativa emprendedora desde diferentes perspectivas. Puedes visitar su interesante página Web, de gran ayuda para la creación de una empresa:

Dirección General PYME: Iniciativa Emprendedora.

- CONSEJERÍA DE ECONOMÍA Y HACIENDA DE TU COMUNIDAD AUTÓNOMA.

En la Consejería de Economía y Hacienda te podrás informar de los requisitos que tu negocio debe cumplir para que sea autorizada su apertura. Te encontrarás con la normativa específica que regula con detalle todos los pormenores de tu negocio.

Autoevaluación

5.2.- Fuentes de asesoramiento e Información (III).

En este apartado continuamos presentándote la lista de organismos para asesoramiento e información que te hemos presentado en los dos apartados anteriores.

OTROS ORGANISMOS. Citamos aquí otros organismos públicos que te podrán informar en su ámbito:

-

Registro mercantil. Es una institución oficial de publicidad que permite el acceso a la información mercantil suministrada por los registros mercantiles provinciales. Existe la posibilidad de realizar consultas y trámites telemáticamente.

- Agencia Estatal de Administración tributaria: Te asesorará en lo relativo a impuestos, obligaciones fiscales, plazos, etc.

- Seguridad Social: toda la información relativa a esta institución la podrás encontrar en su página:

- Servicio Público de Empleo Estatal: Para recabar información sobre contratos de trabajo, certificados de empresa, etc. En su web dispone de una oficina virtual.

Reflexiona

¿Y en la Web? ¿No hay otras páginas además de las citadas que nos ayuden en la creación de la empresa?

Citaremos alguna página Web interesante:

Consejos sobre gestión de la empresa, financiación y un simulador de plan de negocio.

5.3.- Algunas preguntas sobre fuentes de asesoramiento e información.

¡Ahora es tu turno!

¿Qué tal has asimilado lo que has estudiado sobre asesoramiento e información en los apartados anteriores?

Autoevaluación

Retroalimentación

Falso

No es así. Se integraron en 2015 a la Red PAE.

Retroalimentación

Falso

Es una prioridad de todos los gobiernos, pues es una medida de creación de puestos de trabajo.Retroalimentación

Falso

Hay muchas páginas institucionales de total fiabilidad.6.- Los Recursos Humanos.

Caso práctico

¿Necesitarán Elisabeth, Marta y Alberto contratar personal? ¿Es una ventaja o un inconveniente emprender una empresa juntos? Al leer documentos sobre los Recursos Humanos en la empresa, se replantean muchas cuestiones, y proceden a hacer un diseño de las personas necesarias y su perfil, de los puestos de trabajo y la relación entre ellos, de los costes que se ocasionarán,...

Están confeccionando su Plan de Recursos Humanos.

En un principio, nuestros protagonistas no contratarán a nadie, pues intentarán asumir ellos todo el trabajo, de forma rotatoria. Pero en un futuro piensan contratar a personas cualificadas que les descarguen del trabajo y poder asumir incluso más. Cuando lo hagan ¿deberán someterse a formalidades legales? ¿Hay Convenios Colectivos del sector que deban tener en cuenta?

El coste de Seguridad Social será sobre la base mínima y se aplicarán la reducción por ser menores de 30 años.

Deciden contratar los servicios de una asesoría fiscal y contable, que conllevará un gasto de 80 euros al mes.

6.1.- Introducción a los Recursos Humanos.

¿Piensas que son importantes las personas que integran una empresa? Si pudieras poner en una balanza las condiciones materiales de una empresa por un lado y su personal por otro ¿cuál crees que "pesaría" más? Por otro lado, ¿crees necesario planificar lo relativo al personal?

Seguramente el recurso más valioso con el que cuentan las empresas sean las personas que las integran, pues al fin y al cabo detrás de cada actividad hay siempre personas, y en las empresas de servicios incluso más, pues son las que atienden a los clientes.

Es posible que nuestra ventaja diferencial a veces sea el personal con el que contamos.

Citas para pensar

El éxito o fracaso de nuestra empresa dependerá en buena medida de las personas que la integran.

¿Cuáles son las obligaciones que asume una persona emprendedora al contratar? Ésta es una cuestión fundamental, que dependerá de la legislación vigente y de la dimensión de su empresa. Entre otras obligaciones, citaremos.

-

Legales y económicas: salario, pago de cuotas a la Seguridad Social, condiciones de salud laboral, retenciones de I.R.P.F., formalización de los contratos, etc. Son un gasto fijo de la empresa.

-

Ejercicio de un liderazgo eficaz.

-

Motivación de las personas que trabajan a su cargo.

-

Formación y promoción del personal.

-

Delegación en sus subordinados.

-

Reconocimiento de los méritos del personal.

Asumir estas obligaciones de forma planificada y como una motivación más en nuestra empresa llevará a la satisfacción de nuestro personal, lo que redundará en una mayor productividad.

Citas para pensar

"La persona emprendedora debe ser un verdadero líder con su personal, dirigir de forma no autoritaria, implicar a las personas motivándolas, hacer que se sientan parte de la empresa y delegar en ellas responsabilidades".

Reflexiona

Para saber más

Puedes consultar el siguiente enlace de la revista "Expansión y Empleo.com", donde se hace un resumen del Barómetro Europeo de Clima Laboral.

Barómetro Clima Laboral (57 KB)

En el siguiente portal de la compañía CEPSA los candidatos y candidatas a trabajar en la compañía hacen una entrevista virtual a la empresa para conocer todas sus áreas de actividad y ofertas de trabajo. En la plataforma un personaje que representa a la compañía guía a las personas usuarias a través de contenidos de forma interactiva.

6.2.- ¿Cómo se hace un Plan de Recursos Humanos? (I).

Para realizar un buen Plan de Recursos Humanos tendremos en cuenta los siguientes puntos básicos:

- Determinar las funciones y tareas que se deben realizar: ¿Qué se tiene que hacer? ¿En cuánto tiempo? ¿Cómo? ¿Dónde? ¿Con qué? ¿Para qué?

- Concretar las personas necesarias, es decir, el número de puestos de trabajo. Este dependerá del horario de apertura que estipulemos y del nivel de atención que queramos prestar.

- Para cada puesto estableceremos la titulación y conocimientos necesarios, las características físicas y de carácter del candidato. Elaboraremos así el perfil profesional.

- Confección del organigrama empresarial: es la representación gráfica de la estructura de la empresa.

Reflexiona

Los organigramas tienen una mecánica especial de realización. En la siguiente presentación citamos diferentes ejemplos de organigramas.

6.2.1.- ¿Cómo se hace un Plan de Recursos Humanos? (II).

Continuamos la enumeración de los puntos de que consta un buen plan de recursos humanos. Sin duda, la selección del personal es un punto estrella en dicho plan.

- Seleccionar a las personas adecuadas. Para determinar cuál es el candidato más idóneo para el puesto de trabajo ofertado se realizará una preselección en la que se valorarán los currículos recibidos y se seleccionarán los más adecuados.

Para saber más

En el siguiente enlace se explica qué debemos hacer para conservar a los buenos empleados:

Posteriormente, se pueden llevar a cabo pruebas de diferentes tipos que dependerán de la dimensión de la empresa, pues las podrá hacer la persona propietaria de la empresa, la persona responsable de recursos humanos (o quien se designe al efecto), o bien una empresa especializada.

- Entrevistas personales.

- Tests psicológicos, que miden aptitudes como razonamiento lógico, expresión verbal, habilidades espaciales,...

- Tests de personalidad, como el de Koch (el árbol) que miden la estabilidad emocional, autoestima, independencia,...

- Tests de Inteligencia, para medir la capacidad para resolver problemas de distinto tipo.

- Pruebas profesionales relacionadas con el puesto de trabajo a cubrir.

- Dinámicas de grupo.

Para saber más

En el portal dedicado a la Formación Profesional todofp.es puedes entrenarte para una entrevista de trabajo, puedes ver los videos con ejemplos de lo que se debe y no se debe hacer en una entrevista. Consulta el siguiente enlace:

En el portal dedicado a la Formación Profesional todofp.es puedes entrenarte para una entrevista de trabajo, puedes ver los videos con ejemplos de lo que se debe y no se debe hacer en una entrevista. Consulta el siguiente enlace:

También puedes visitar la siguiente página en la que podrás encontrar (y hacer) numerosos test psicotécnicos.

Por último, en el siguiente enlace puedes encontrar ejemplos y consejos sobre dinámicas de grupo:

6.2.2.- ¿Cómo se hace un Plan de Recursos Humanos? (III).

Todavía no hemos terminado de explicarte cómo hacer tu plan de recursos, aún tenemos algunas recomendaciones más que hacerte. Vamos a ello.

¿Qué más nos queda por hacer?

-

Elegir el contrato de trabajo más adecuado teniendo en cuenta criterios como el puesto de trabajo, la persona que lo ocupa, las ayudas del Estado... Podrás encontrar información sobre los tipos de contratos en la página:

-

Determinar el coste de cada puesto de trabajo: salario, cuotas de la seguridad social, dietas, uniformes... Para ello debes consultar el Convenio Colectivo aplicable, donde se establecen las diferentes categorías profesionales, así como sus salarios correspondientes.

-

Gestión del equipo humano: política de integración, promoción, incentivos, etc., que favorecen el aumento de la productividad y la satisfacción del personal.

Para saber más

Es necesario conocer el Convenio Colectivo vigente. Te recomendamos que consultes la página:

Citas para pensar

"Las dos cosas más importantes de una empresa no aparecen en su balance: su reputación y su personal".

Henry Ford.

Rockefeller tenía la siguiente regla de oro para los directivos de la Standard Oil:

6.3.- Los Recursos Humanos: especialidades en el sector.

Ya hemos visto las generalidades respecto al personal de una empresa, ahora nos plantearemos:

¿Cuáles son las peculiaridades del sector de la Informática y las Comunicaciones?

-

Es imprescindible que consultes el Convenio Colectivo aplicable a trabajadores/as de empresas de informática y comunicaciones, donde encontrarás información. Se habrán de realizar revisiones médicas periódicas para el personal.

-

Especialidades sobre contratación.

-

Categorías profesionales: las personas que contrates deberán ajustarse a una de ellas.

-

Horarios.

-

Vacaciones.

-

Salarios correspondientes a cada categoría profesional.

-

Mejoras.

-

Sanciones en caso de incumplimiento de las obligaciones contractuales.

-

etc.

-

-

Debes considerar la necesidad de contratar a una asesoría fiscal-laboral que se encargue de la gestión de los impuestos, contratos, altas en la Seguridad Social,... Piensa que si no lo haces, te estarás ahorrando un dinero, pero estarás gastando tu tiempo en asuntos que no son de tu especialidad y en donde es fácil cometer errores.

- Además es conveniente plantearse externalizar la limpieza del centro de trabajo.

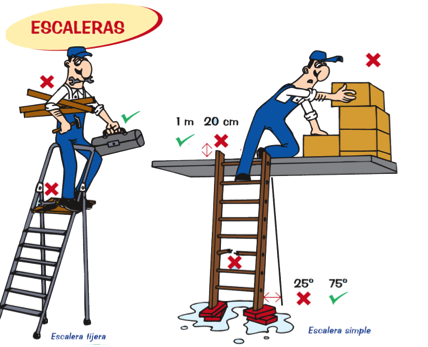

7.- El Plan de Prevención de Riesgos Laborales.

Caso práctico

Los protagonistas de nuestro caso se plantean si su actividad supondrá un riesgo para su salud y si de alguna manera podrán evitarlo. Saben que casi están en los inicios de su vida laboral y no quieren menospreciar su salud, por ello se informan. Descubren que los accidentes por choque con vehículos, las lesiones dorsolumbares y los problemas psicológicos (carga psíquica) son, entre otros, característicos en su profesión, y que deben respetar una normativa en materia de riesgos laborales. También encuentran en Internet la página Web del Instituto de Seguridad y Salud en el Trabajo (INSST), que edita interesantes publicaciones.

¿Se pueden prever los riesgos a los que van a estar expuestos las personas que trabajan en una empresa dedicada a la emergencias sanitarias?

Si es así ¿cuáles son esos riesgos? ¿Por qué es necesario realizar un plan de prevención de riesgos laborales? ¿Quién es la persona responsable de la prevención? ¿Dónde podemos encontrar información en materia de salud laboral?

Actualmente es aceptado que todos los trabajos comportan unos determinados riesgos.

En el siguiente subapartado vamos a enumerar los riesgos específios y las principales obligaciones en materia de prevención en este sector.

Para saber más

En la siguiente página puedes visitar el INSST:

7.1.- Riesgos y obligaciones en materia de prevención en en el sector.

¿Cuáles son los riesgos específicos del personal de empresas?

¿Cuáles son los riesgos específicos del personal de empresas?

-

Fatiga postural.

-

Riesgos derivados de la exposición a pantallas de visualización de datos.

-

Golpes con objetos o herramientas.

-

Estrés.

-

Tensión producida por las jornadas laborales prolongadas.

-

Riesgos presentes en la mayoría de los trabajos: riesgo de incendio, de caídas, riesgos eléctricos, problemas de ruido, de iluminación, de temperatura, etcétera.

¿Y con qué obligaciones tenemos que cumplir?

Podemos citar como principales obligaciones en materia de prevención las siguientes:

-

Nombramiento del responsable de prevención en la empresa. Puede ser la propia persona empresaria en el caso de que desarrolle su actividad en la empresa y ésta posea menos de seis personas en plantilla.

-

Elección de un delegado o delegada de prevención entre los trabajadores y trabajadoras, que será su representante en materia de salud laboral.

-

Formación de un Comité de Seguridad en empresas de más de 50 trabajadores o trabajadoras. Será un órgano paritario, es decir, con representantes de la empresa y del personal.

-

Confección de un Plan de Prevención, a través del cual se integra la actividad preventiva de la empresa en su sistema general de gestión y se establece su política de prevención de riesgos laborales. Debe ser aprobado por la dirección de la empresa, asumido por toda su estructura organizativa, en particular por todos sus niveles jerárquicos, y conocido por todos sus trabajadores y trabajadoras.

7.1.1.- Para ampliar sobre riesgos y obligaciones en materia de prevención.

En la Ley de Prevención de Riesgos Laborales se contemplan los derechos y deberes de los trabajadores/ras así como de la empresa. Te los traemos en este recurso para que los leas.

Arts. 14 y siguientes de la Ley de prevención de Riesgos Laborales (Ley 31/95 , del 8 de noviembre, capítulo III: "Derechos y Obligaciones"). Mirar en especial el artículo 16 referente al Plan de Prevención de Riesgos Laborales.

Para saber más

En el siguiente documento puedes ver todo lo referente al Plan de Prevención de Riesgos Laborales (445,25 KB)

En el siguiente documento del INSST podrás encontrar cómo evaluar los riegos de tu actividad. Te serán de ayuda los formularios elaborados.

Evaluación de riesgos (119,33 KB)

En el siguiente enlace encontrarás la presentación de una guía del INSHT sobre la Gestión de la prevención de riesgos laborales en la pequeña y mediana empresa, con sus diversos capítulos descargables en formato pdf.

Guía del INSHT: Gestión de la prevención de riesgos laborales.

7.1.2.- Algunas preguntas sobre de prevención de riesgos en tu profesión.

Ahora, es tu turno.

Comprueba lo que has aprendido, y vuelve atrás a repasar los contenidos, si ves que algo te plantea dudas.

Autoevaluación

Retroalimentación

Falso

Puede ser la propia persona empresaria en el caso de que desarrolle su actividad en la empresa y ésta posea menos de seis personas en plantilla.Retroalimentación

Verdadero

Es la ley fundamental en cuanto a salud laboral.Retroalimentación

Verdadero

Es donde se recoge la política de prevención de la empresa integrada en el sistema de gestión8.- Para finalizar.

Para saber más

Películas recomendadas:

-

El método Gronhölm, Director: Marcelo Piñeyro. Actores: Carmelo Gómez, Eduardo Noriega, Natalia Verbeke y otros.

-

La Agencia Europea para la Salud y Seguridad en el Trabajo ha creado una serie de películas protagonizadas por un divertido personaje de plastilina llamado Napo que explica conceptos básicos de salud laboral. Puedes verlas en el siguiente enlace:

La Agencia Europea para la Salud y Seguridad en el Trabajo ha creado una serie de películas protagonizadas por un divertido personaje de plastilina llamado Napo que explica conceptos básicos de salud laboral. Puedes verlas en el siguiente enlace:

- La editorial ACATUR, también ha creado un personaje "Segurito" para enseñarnos los riesgos y medidas preventivas de los diferentes secotores, creando infografías y gamificación educativas de varios sectores relacionados con la Prevención de riesgos laborales .

|

|

|

¿Qué empresa no tiene un pequeño almacén? aquí tienes un folleto sobre Prevención de riesgos en Almacenes "Segurito".

Anexo.- Licencias de Recursos.

| Recurso (1) | Datos del recurso (1) | Recurso (2) | Datos del recurso (2) |

|---|---|---|---|

|

Autoría: Sirius. Licencia: Licencia estándar. Procedencia: http://es.stockxpert.com/ |

|

Autoría: Sirius. Licencia: Licencia estándar. Procedencia: http://es.stockxpert.com/ |

|

Autoría: Sirius. Licencia: Licencia estándar. Procedencia: http://es.stockxpert.com/ |

|

Autoría: Sirius. Licencia: Licencia estándar. Procedencia: http://es.stockxpert.com/ |

|

Autoría: Patty Heart Licencia: CC-by-nc-sa Procedencia: http://www.flickr.com/photos/patriciagmacho/2655868597/ |

|

Autoría: Sirius. Licencia: Licencia estándar. Procedencia: http://es.stockxpert.com/ |

|

Autoría: FunKa-Lerele Licencia: CC-by-nc. Procedencia: http://www.flickr.com/photos/funka/2909773432/ |

|

Autoría:Sirius. Licencia: Licencia estándar. Procedencia: http://es.stockxpert.com/ |

|

Autoría: Sirius. Licencia: Licencia estándar. Procedencia: http://es.stockxpert.com/ |

|

Autoría: Carlos Fenollosa. Licencia: CC by-nc-sa. Procedencia: http://www.flickr.com/photos/topopardo/4282533246/ |

|

Autoría: Jacek Becela. Licencia: CC by-sa. Procedencia: http://www.flickr.com/photos/ncr/174798994/ |

|

Autoría: Stuartpillbrow. Licencia: CC-by-sa. Procedencia: http://www.flickr.com/photos/stuartpilbrow/2942333106/ |

|

Autoría: >>>GaBrIe L lopEz<<<. Licencia: CC-by-nc-sa. Procedencia: http://www.flickr.com/photos/gabriellopez86/446646790/ |

|

Autoría: AdLemons. Licencia: CC by-sa. Procedencia: http://www.flickr.com/photos/adlemons/3290509447/ |

|

Autoría: Sirius. Licencia: Licencia estándar. Procedencia: http://es.stockxpert.com/ |

|

Autoría: Ventanilla Única Empresarial. Licencia: Copyright (Cita). Procedencia: http://www.ventanillaempresarial.org/ |

|

Autoría: Traselvisor. Licencia: CC by-sa. Procedencia: http://www.flickr.com/photos/traselvisor/2084095677/ |

|

Autoría: Lumaxart. Licencia: CC-by-sa. Procedencia: http://www.flickr.com/photos/lumaxart/2137735924/ |

|

Autoría: Procsilas. Licencia: CC by. Procedencia: http://www.flickr.com/photos/procsilas/1283513775/ |

|

Autoría: Chesi- Fotos CC. Licencia: CC-by-as. Procedencia: http://www.flickr.com/photos/pimkie_fotos/2759060731/ |

|

Autoría: LumaxArt Licencia:CC-BY-SA Procedencia: http://www.flickr.com/photos/lumaxart/2137737248/ |

|

Autoría: Sirius. Licencia: Licencia estándar. Procedencia: http://es.stockxpert.com/ |

|

Autoría: Santacrucero Licencia: CC by Procedencia: http://www.flickr.com/photos/28220982@N06/3619731039/ |

|

Autoría: яғ ★ design. Licencia: CC by-nc. Procedencia: http://www.flickr.com/photos/sking/2736541395/ |

|

Autoría: European Agency for Safety and Health at Work. Licencia: Copyright. Procedencia: http://osha.europa.eu/es/campaigns/hw2008/napo/index_html |