U.T. 8.- La gestión de la empresa.

U.T. 8.- La gestión de la empresa.

Caso práctico

Laura es una emprendedora madrileña decidida a montar un una empresa en el barrio residencial donde vive, a las afueras de Madrid.

Ya posee local donde instalarse, ha previsto las necesidades humanas y materiales que se derivan de su deseo y comienza a indagar qué le ofrecen las distintas empresas proveedoras y a qué precios a través de los presupuestos que le van presentando. Va realizando sus primeros pedidos de ordenadores, 3 ambulancias, que es lo que le exigen en función de la población del municipio, camillas, material sanitario,...). Pasados unos meses empezarán a llegar los primeros paquetes con sus respectivos albaranes y posteriormente las facturas a la espera de ser cobradas. La empresa también expedirá presupuestos y facturas de sus servicios a sus clientes y por supuesto pagará los impuestos que legalmente le correspondan.

¿Qué es un presupuesto? ¿Cómo ha de formularse un pedido? ¿Qué requisitos debe tener una factura para ser legal? ¿Es interesante apuntarse a la e-factura o factura electrónica? ¿Pagamos al contado o con pago aplazado? ¿Qué formas de pago vamos a dar a nuestros clientes? ¿Qué es un cheque? ¿Qué diferencias existen entre letra de cambio y pagaré? ¿Qué impuestos debo liquidar en Hacienda? ¿I.R.P.F. o Impuesto sobre Sociedades? ¿Están gravadas nuestras operaciones con I.V.A.?

Todo el mundo le aconseja descargar la tarea administrativa en una asesoría o gestoría. Nosotros también consideramos que la labor fiscal y contable debe ser encargada a una empresa especializada pero es interesante que Laura conozca la documentación necesaria (facturas de proveedores y clientes, documentos de caja, efectos comerciales, contratos y nóminas, contratos de suministro, seguros...) así como las principales obligaciones fiscales de su futura empresa.

1.- Introducción.

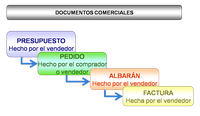

Todas las operaciones que se realizan en una empresa (propuesta comercial, solicitud de mercancía, entrega de material, venta del producto, pago...) quedan plasmadas en distintos documentos que conforman la llamada función administrativa. El proceso comienza con el presupuesto que el cliente pide a la empresa y culmina con el pago de la factura pasando por el pedido, el albarán... En esta unidad vamos a estudiar los documentos comerciales de la empresa, es decir los relacionados con los clientes y los documentos de pago y cobro del producto y/o servicio. Además haremos un repaso a las obligaciones fiscales de la empresa en el ejercicio de su actividad.

Una gestión administrativa eficaz ayuda al éxito de tu empresa.

Es conveniente que la empresa lleve adecuadamente la documentación de sus relaciones con clientes, proveedores, Organismos públicos (Hacienda, Ayuntamiento, Seguridad Social...), asociaciones profesionales.... Una mala gestión administrativa puede acarrear graves problemas como falta de entrega de mercancías en plazo determinado, descontrol en el almacenamiento, ineficaz gestión de los cobros a clientes, repercusión de gastos por impago de facturas, costes derivados de letras y pagarés impagados, reclamaciones de clientes, sanciones administrativas y tributarias.

Debes conocer

No dejes de visitar la web de la Asociación Española de pequeñas y medianas empresas de Informática y Nuevas Tecnologías. En ella encontrarás información también sobre todo lo relacionado con este tema, que es complejo y que normalmente se deja en manos de una asesoría o gestoría. Hay asociaciones que a veces ofrecen servicio de asoramiento en estos temas, cursos, guías informativas, noticias sobre novedades o servicio de información.

Asociación Española de pequeñas y medianas empresas de Informática y Nuevas Tecnologías.

AETICAL es una Federación Sectorial sin ánimo de lucro compuesta por empresas del sector de las Tecnologías de la Información, Comunicaciones y Electrónica de Castilla y León. La misión de la Federación es la de constituirse como entidad dinamizadora orientada a mejorar la competitividad y asegurar un crecimiento sostenible de las empresas TIC de nuestra comunidad.

2.- Los documentos comerciales.

Caso práctico

Laura va descubriendo, que es importante seguir un orden en todo, especialmente a la hora de emprender. Cuidar los detalles le va a permitir no dejar nada a la improvisación y ganar en seguridad a la hora de tomar decisiones importantes. De momento está preparando el papeleo de la nueva empresa y tiene que decidir qué documentos va a emplear para plasmar las operaciones que realiza: presupuestos, prestación del servicio, pagos,...

Todas las operaciones relacionadas con la compraventa de productos y/o la prestación de servicios (propuesta comercial, solicitud de mercancía, entrega de material, venta del producto, pago...) quedan plasmadas en distintos documentos, los denominados documentos comerciales.

El proceso comienza con el presupuesto que el cliente pide a la empresa; cuando el cliente está de acuerdo, formula el pedido del producto y/o servicio. Una vez entregada la mercancía y/o prestado el servicio la empresa expide un albarán o nota de entrega. En algunos casos, se confecciona factura en ese momento, otras veces se emite factura con posterioridad. Así los principales documentos comerciales de la empresa son el presupuesto, el pedido, el albarán y la factura.

Debes conocer

- Se denomina "repositorio digital" a un sitio web centralizado donde se almacena y mantiene información digital, habitualmente bases de datos o archivos informáticos, como puede ser un documento de texto, una hoja de cálculo, una imagen...

- En la actualidad, en la mayoría de las empresas se realizan gran cantidad de trámites (presupuestos, pedidos, facturas,..) vía correo electrónico. Los e-mails son una interesante herramienta de trabajo pero que debe ser usada con cautela porque puede ocasionar pérdidas de tiempo y ser causa de estrés en el trabajo.

-

Las llamadas soluciones CRM (Custom Relation Management) se están implantando en muchas empresas como estrategias para gestionar las ventas (localización de pedidos, personas de contacto, visitas comerciales), el marketing (segmentación de mercado, control de inversiones en marketing,) y el servicio postventa (quejas y reclamaciones, gestión de cobros).

Para saber más

En el siguiente enlace puedes encontrar vídeos muy interesantes sobre la aplicación de las nuevas tecnologías y aplicaciones en las empresas.

Autoevaluación

2.1.- El presupuesto.

Caso práctico

Laura, no ha querido precipitarse en sus compras y también ha pedido varios presupuestos a empresas de albañilería, electricidad, pintura, carpintería. Los presupuestos obligan a las empresas que los firman y suelen incluir un periodo de vigencia de los mismos para su centro de educación infantil. Las empresas serias cumplen a rajatabla sus presupuestos y con ello fidelizan a sus clientes. A continuación te presentamos un presupuesto expedido por una empresa de informática a la empresa de nuestro caso práctico.

Presupuesto para Tecnofuturo. (109 KB)

¿Sabes qué es un presupuesto? ¿Has solicitado alguna vez uno? ¿Crees que un buen presupuesto garantiza la venta posterior?

¿Sabes qué es un presupuesto? ¿Has solicitado alguna vez uno? ¿Crees que un buen presupuesto garantiza la venta posterior?

Tras las primeras negociaciones con el cliente, llega el momento de que le presentes una propuesta comercial en la que detallas los productos y/ o servicios, los plazos de ejecución y el coste de los mismos. A ese documento le llamaremos presupuesto.

El presupuesto puede hacerse por teléfono, por fax, por correo electrónico, o directamente por escrito en las dependencias de la empresa o mediante representante. Actualmente muchas empresas disponen en su página Web de un servicio de presupuestos on-line.

Es conveniente que lo redactes de forma clara y atractiva, así convencerás al cliente que aceptará tu oferta y se formalizará la compraventa del producto o la prestación del servicio.

A continuación tienes un modelo de presupuesto:

Propuesta comercial en la que se detallan los productos y/ o servicios, los plazos de ejecución y el coste.

Reflexiona

¡Cuida el aspecto de tus presupuestos, de ellos depende en gran parte el éxito de la posterior venta!

Para saber más

Si quieres más información sobre cómo redactar un presupuesto eficaz puedes consultar la siguiente dirección de Internet:

2.2.- El pedido.

Caso práctico

Laura va a instalar un ordenador en Tecnofuturo. Después de estudiar varios presupuestos de distintas empresas se decidió por uno de sobremesa que se adapta perfectamente a sus necesidades, se lo ofrece una empresa del barrio, tiene buenas calidades, y servicio de mantenimiento a un precio adecuado.

Se ha puesto en contacto con la empresa Informática Leonesa y le han hecho el correspondiente pedido, en concreto el nº 100/2019, el ordenador es el modelo 234-ERT, la impresora 4456-LSG y el disco duro 67-POG, todo ello con un precio total de 813,12 €, el plazo de entrega es de 4 días y el lugar de entrega es el domicilio de la empresa.

Si el cliente acepta el presupuesto, la empresa emite un pedido.

El pedido es la solicitud de mercancías que el comprador o usuario hace al vendedor o proveedor del servicio bajo unas condiciones previamente recogidas en el presupuesto.

El pedido, al ser una solicitud, no tiene que responder a una forma determinada, puede ser realizado de forma verbal (por teléfono, personalmente…) o por escrito (por carta o por impreso mediante correo, fax, correo electrónico, etc), siendo esta forma la más conveniente. A continuación presentamos un modelo de pedido impreso, el de "Infomatica Leonesa S.A.".

Modelo de pedido de Infomática. (110 KB)

Aunque no existe un modelo oficial de pedido, sí que existen unos requisitos básicos que no debes olvidar. ¿Cuáles son estos requisitos? ¡Pincha aquí y verás!

Requisitos básicos del pedido. (5 KB)

Del pedido se hacen al menos dos copias: el original firmado y sellado se envía a la empresa proveedora y una copia queda en posesión de quien compra para comprobar las mercancías cuando se reciban.

También puede ser formalizado por quien sea el agente comercial, en este caso se denomina propuesta de pedido lleva el membrete de la empresa proveedora, nombre del representante y ha de ser firmado por el cliente.

Pedido formalizado a través de un agente comercial, llevar el membrete del proveedor, y nombre del representante y ha de ser firmado por el cliente.

Debes conocer

Los términos e-business y e-commerce hacen referencia a la compra y venta de productos o de servicios a través de medios electrónicos, tales como Internet y otras redes informáticas.

También conocido como e-commerce (electronic commerce en inglés), consiste en la compra y venta de productos o de servicios a través de medios electrónicos, tales como Internet y otras redes informáticas.

También conocido como e-business, consiste en la compra y venta de productos o de servicios a través de medios electrónicos, tales como Internet y otras redes informáticas.

Reflexiona

- Una buena gestión de pedidos da valor a la empresa, reduce los tiempos de entrega o ejecución, ayuda a la clasificación de clientes, orienta las campañas de promoción y fidelización de clientes y facilita la previsión de demanda.

- El pedido perfecto: el que se envía al cliente en plazo, completo, sin daños y con toda la documentación correspondiente.

El fenómeno por el que un público determinado permanece fiel a la compra de un producto concreto de una marca concreta, de una forma continua o periódica.

Debes conocer

¡No te pierdas este interesante vídeo sobre el seguimiento de pedidos!

Autoevaluación

2.3.- El albarán o nota de entrega.

Caso práctico

¡Han llegado varios paquetes a la empresa de Laura! Se trata del pedido realizado a la empresa Informática Leonesa. Los paquetes van acompañados de un albarán de entrega, en concreto el nº 77.890 con varias copias que el transportista entrega a Laura que, tras comprobar la mercancía, lo firma y se queda con un ejemplar. El resto de las copias serán para la empresa proveedora a efectos de dar salida a ese producto y para confeccionar la correspondiente factura.

¡Seguro que en alguna ocasión has visto paquetes con pegatinas con la frase "Contiene albarán"! ¿Qué es un albarán? ¿Para qué sirve? ¿Qué datos debe contener?

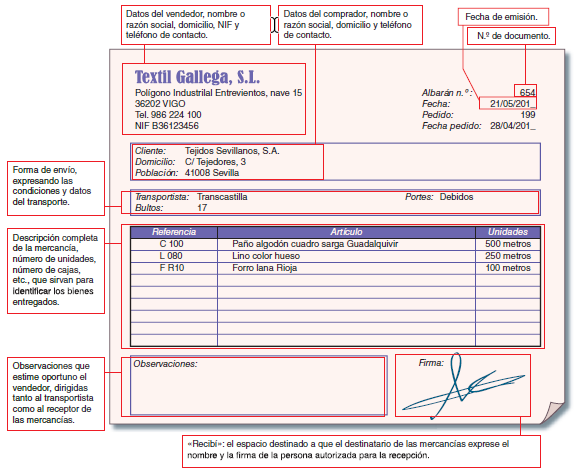

El albarán es el documento que que se utilizan en las empresas para justificar que se ha entregado el pedido de mercancía o se ha realizado la prestación del servicio. La nota de entrega no es obligatoria pero sí que resulta de gran utilidad para la gestión general de la empresa. Podemos distinguir distintos tipos de albaranes dependiendo del tipo de información que incluya la nota de remisión .Sirve como justificante de la salida de los artículos del almacén, y de la entrega del material o de la prestación del servicio y tiene que cumplir los siguientes requisitos básicos:

- Nombre o razón social de las partes, CIF o NIF, dirección completa.

- Número de orden del albarán y del pedido al que corresponde.

- Lugar y fecha de envío y de entrega.

- Descripción de la mercancía.

- Nombre y firma del transportista.

- Espacio para firma del comprador que acredita haber recibido la mercancía.

El albarán de entrega carece de efecto fiscal y tributario pero está muy relacionado con el proceso de facturación.

Los albaranes constan de varias copias, normalmente tres: una para el almacén o empresa de mensajería, otra para el comprador y otra para el vendedor. Si la empresa tiene departamento comercial, habrá una cuarta copia que permanecerá archivada en el mismo para control de las operaciones comerciales.

En el siguiente ejemplo puedes ver un ejemplo de albarán sin valorar:

El albarán valorado es el que se emite cuando la persona que compra no exige factura y la compra se efectúa al contado. Se le añaden los requisitos legales exigidos a las facturas: descripción de mercancía, precios, IVA (Impuesto de Valor Añadido) etc. El modelo que se recoge a continuación es un albarán valorado.

Modelo de albarán. (110 KB)

Una vez entregada la mercancía, el cliente comprobará la misma y su relación con el pedido correspondiente y caso de existir anomalías (deterioros, falta de material,..) decidirá si la acepta (anotando las incidencias en el albarán) o no la acepta y procede a su devolución. Cabe la posibilidad de que una misma factura agrupe lo contenido en varios albaranes expedidos en un periodo de tiempo determinado.

Es el documento que expide el vendedor y que acompaña a la mercancía cuando se entrega.

Es el que se emite cuando el comprador no exige factura y la compra se efectúa al contado. Se le añaden los requisitos legales exigidos a las facturas: descripción de mercancía, precios, IVA, etc.

Impuesto indirecto que recae sobre las entregas de bienes y prestaciones de servicios por empresarios o profesionales, las adquisiciones de bienes dentro de la comunidad europea y las importaciones de bienes

Autoevaluación

2.4.- La factura.

Caso práctico

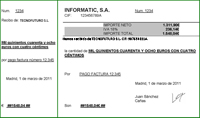

FAST, S.L. es una empresa responsable, que ha decidido no situarse al margen de la legalidad. De ahí que todas las operaciones que llevan a cabo son documentadas a través de facturas legales a sus clientes y pide también factura a sus proveedores. La última factura que les ha llegado ha sido la nº 12.345 , y te la presentamos a continuación:

Factura. (110 KB)

Es de la empresa Infomatica Leonesa y correspondiente al material informático que vimos en los anteriores apartados. En la factura queda formalizado el contrato de compraventa y se incluyen además de los datos del comprador y vendedor (Nombre y apellidos, NIF o CIF,..), otros como el precio, descuentos y tipo de IVA aplicado.

Con carácter general la factura se emitirá cumpliendo los siguientes plazos:

Con carácter general la factura se emitirá cumpliendo los siguientes plazos:

-

Si el destinatario de la operación no es empresario ni profesional, la factura deberá expedirse y enviarse en el momento en que se realice la operación.

-

Si el destinatario de la operación es empresario o profesional, la factura deberá expedirse antes del día 16 del mes siguiente a aquél en que se haya producido el devengo del Impuesto correspondiente a la citada operación. El plazo de envío de la factura es de un mes a partir de la fecha de su expedición.

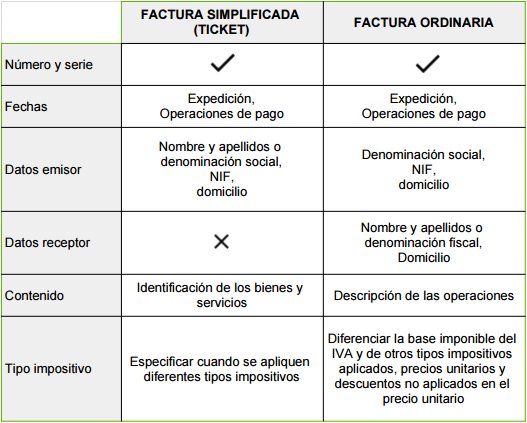

De acuerdo con el artículo 4 del Real Decreto 1619/2012, de 30 de noviembre, por el que se aprueba el Reglamento por el que se regulan las obligaciones de facturación, en las operaciones que no excedan de 400 euros (IVA incluido) y en algunas otras operaciones enumeradas en el citado artículo (actividades de transporte de personas, hostelería, ventas al por menor, uso de instalaciones deportivas), que no excedan de 3.000 euros (IVA incluido), se puede emitir una factura simplificada. Ésta consiste en la entrega de un justificante de compra que debe contener, con carácter general:

- Número y, en su caso, serie de la factura simplificada.

- Fecha de expedición.

- Fecha de operación si es distinta de la de expedición.

- NIF y nombre y apellidos, razón o denominación social del expedidor.

- Identificación de los bienes entregados o servicios prestados.

- Tipo impositivo, y opcionalmente también la expresión “IVA incluido”

Tipos de facturas:

Hay sólo dos tipos de facturas (con la actual normativa existente desaparecen los tickets):

- Factura simplificada (sustituye a los tiques).

- Factura completa.

Para saber más

El 1 de enero de 2013 entró en vigor el Real Decreto 1619/2012, de 30 de noviembre, por el que se aprueba el Reglamento por el que se regulan las obligaciones de facturación, que sustituye al Reglamento de facturación aprobado por el Real Decreto 1496/2003.

Las principales novedades introducidas son:

1º No existirá obligación de expedir factura en el caso de determinadas prestaciones de servicios financieros y de seguros, salvo cuando dichas operaciones se entiendan realizadas en el territorio de aplicación del impuesto o en otro Estado miembro de la Unión Europea, y estén sujetas y no exentas.

2º Se establece un sistema de facturación basado en dos tipos de facturas: la factura completa u ordinaria y la factura simplificada, que viene a sustituir a los denominados tickets.

Las facturas simplificadas tienen un contenido más reducido que las facturas completas u ordinarias y, salvo algunas excepciones, podrán expedirse:

- Cuando su importe no exceda de 400 euros, IVA incluido

- Cuando se trate de facturas rectificativas

- Cuando su importe no exceda de 3.000 euros, IVA incluido y se trate de alguno de los supuestos respecto de los que tradicionalmente se ha autorizado la expedición de tiques en sustitución de facturas.

3º Se amplía el contenido de la factura completa que, en todo caso, deberá incluir la identificación del destinatario.

4º La nueva regulación supone un impulso a la facturación electrónica bajo el principio de igualdad de trato entre la factura en papel y la factura electrónica

5º Se establece un plazo común para la expedición de las facturas correspondientes a operaciones efectuadas para otros empresarios o profesionales, tanto interiores como transfronterizas, que será antes del día 16 del mes siguiente a aquél en que se haya producido el devengo o se inicie el transporte respectivamente.

Debes conocer

Si tienes problemas con las facturas puedes acudir a entidades que ayudan a los consumidores.

- Ante cualquier problema con una empresa, puedes acudir a las Oficinas Municipales de Información al Consumidor (OMIC), de titularidad pública.

- La OCU (Organización de Consumidores y Usuarios), es un organismo privado, que se encarga de la información en materia de consumo, asesoría jurídica y coordinación de la política de consumo.

- La empresa debe disponer de un Libro de Reclamaciones a disposición de tus clientes y de la autoridad competente. Puedes encontrar más información sobre la Hoja de reclamaciones en la siguiente dirección de internet:

- Cuando solicitas un préstamo para tu futuro negocio a una entidad financiera o una subvención a la Administración te van a pedir que acompañes al Plan de negocio facturas proformas de las adquisiciones que vas a hacer. La factura proforma es un documento que expide el vendedor antes de la venta en la que se especifican las condiciones de la misma. Obliga al vendedor a vender en las mimas condiciones fijadas en un plazo determinado y cuando es aceptada, obliga también al comprador.

Es un documento que expide el vendedor antes de la venta en la que se especifican las condiciones de mi

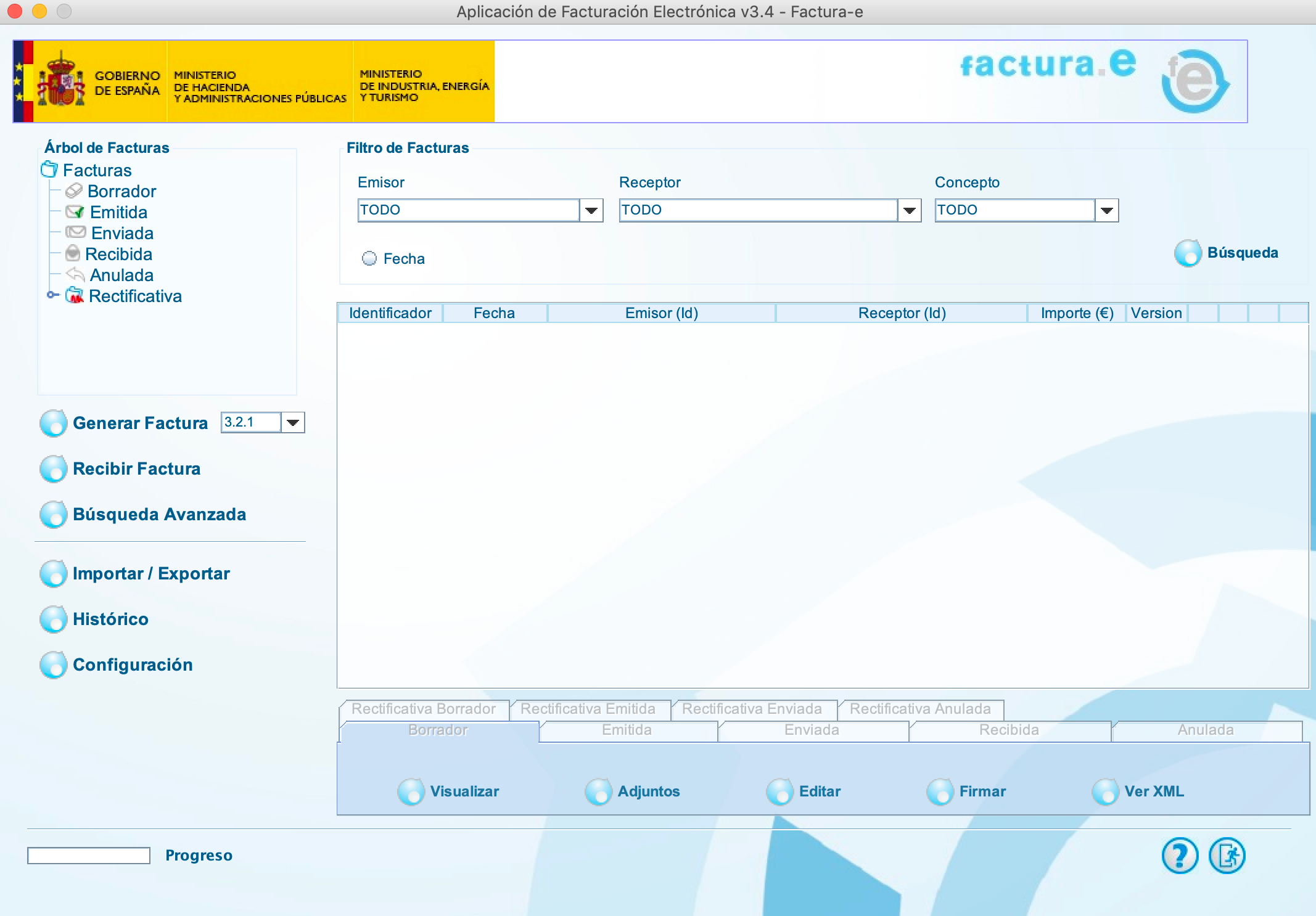

2.4.1.- La factura electrónica.

Caso práctico

Laura está pensando apuntarse a la factura electrónica o e-factura, ahorrará bastante en tiempo y papel... ¡Veamos en qué consiste!

¿Puede hacerse una factura por Internet? La factura electrónica es un documento generado por medios electrónicos (ficheros informáticos) y telemáticos (de un ordenador a otro), firmados digitalmente con certificados reconocidos. Puedes fabricar la factura o encargarlo a una empresa externa. No es necesario imprimir la factura para que ésta sea válida legal y fiscalmente. Todo el tratamiento puede hacerse directamente sobre el fichero.

¿Puede hacerse una factura por Internet? La factura electrónica es un documento generado por medios electrónicos (ficheros informáticos) y telemáticos (de un ordenador a otro), firmados digitalmente con certificados reconocidos. Puedes fabricar la factura o encargarlo a una empresa externa. No es necesario imprimir la factura para que ésta sea válida legal y fiscalmente. Todo el tratamiento puede hacerse directamente sobre el fichero.

Sus principales ventajas son: la rapidez de los envíos, el ahorro de costes, ayuda a la gestión de la empresa y cuida el medioambiente con la reducción de papel.

Factura emitida por medios electrónicos (ficheros informáticos) y telemáticos (de un ordenador a otro), firmados digitalmente con certificados reconocidos.

Debes conocer

La firma digital consiste en una serie de datos electrónicos (bits) obtenidos al aplicar a un mensaje una fórmula matemática. La firma digital equivale a la firma autógrafa a efectos de identificar al autor del mensaje.

Puedes ver cómo se obtiene una firma digital y cómo hacer una factura electrónica en los siguientes vídeos:

Para saber más

FACe es el Punto General de Entrada de Facturas de la Administración General del Estado. Permite la remisión de facturas en formato electrónico a aquellos organismos de las administraciones que acepten la recepción de facturas en formato electrónico y que estén previamente dados de alta en el sistema. Organismos responsables: Ministerio de Hacienda y Administraciones Públicas y la Direccion de Tecnologias de la Informacion y las Comunicaciones.

Información sobre el Punto general de entrada de facturas electrónicas de la AGE.

Normativa que lo regula:

FACe está adecuado a la Ley 25/2013 de impulso de la factura electrónica y la creación del registro contable de facturas en el Sector Público.

Autoevaluación

3.- Documentos de pago y cobro.

Caso práctico

Laura ha realizado ya muchas compras de material para su negocio. Empiezan a llegar las primeras facturas de los proveedores y es el momento de efectuar los pagos de las mismas. Tanto en las relaciones de la empresa con sus proveedores como con sus clientes puede optarse por el pago en efectivo o aplazado a través de documentos como el cheque, la letra de cambio, el pagaré, la transferencia bancaria... ¿Has oído hablar de estos documentos?

La compraventa de productos o la prestación del servicio finalizan con el pago que puede hacerse al contado o con pago aplazado, que suele ser sin recargo si es por menos de seis meses. Si pagas al contado puedes gozar de determinados descuentos aunque comprar a plazos te permite disponer de más liquidez, evitar pedir prestado y ahorrar en costes de almacén.

Debes conocer

-

Cliente Bancario. Es un portal del Banco de España en el que se orienta a los ciudadanos y ciudadanas en sus relaciones con las entidades bancarias, proporcionándoles información disponible en el Banco de España sobre las operaciones bancarias más habituales (créditos, depósitos, tarjetas, cheques, etc.), derechos de los clientes bancarios que los contratan, y conceptos financieros básicos (por ejemplo, tipos de interés, comisiones).

-

Actualmente, apenas el 3 % de las operaciones financieras que se realizan en España son en efectivo, la mayoría se realizan con intervención de entidades financieras. Los recibos domiciliados son el 46 % de las operaciones financieras, seguidos de las operaciones con tarjetas de débito y tarjetas de crédito (31 %), las transferencias (16 %) y los cheques (4 %).

Forma de pago que implica el adeudo inmediato de la operación sobre el saldo de la cuenta bancaria asociada a la tarjeta.

Forma de pago que implica que el adeudo es diferido sobre el saldo de la cuenta bancaria a la que va asociada la tarjeta. En el contrato entre el cliente y la entidad financiera se fijará plazo, condiciones económi

3.1.- El recibo.

Recuerdo que cuando estudiaba secundaria iba a clases particulares de matemáticas, todos los meses. Mi profesor me daba un recibo que yo leía atentamente: "He recibido de.... la cantidad de.... en concepto de clases particulares de matemáticas correspondientes al mes de.....". ¿Has visto alguna vez un documento con un texto similar? Pues nos toca hablar del recibo.

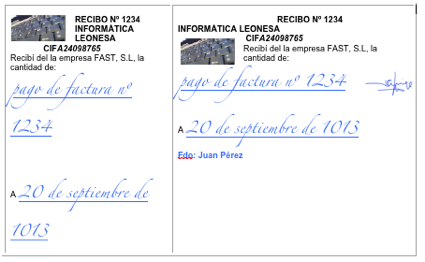

¿Qué es el recibo? ¿Qué requisitos son necesarios para que sea válido? ¿Cómo acreditar los pagos realizados a nuestros proveedores o los hechos por nuestros clientes? El recibo es el documento que emite la persona que cobra una determinada cantidad de dinero reconociendo haberla recibido. En él deben aparecer los siguientes datos:

- Nombre de la persona que entrega el dinero.

- Importe en letra y número.

- Si es dinero o en cheque o pagaré (número de cuenta y entidad).

- Concepto de pago (normalmente el nº de la factura).

- Lugar y fecha de expedición.

- Nombre firma y sello de quien recibe el dinero.

Cuando se extiende en forma de talonario consta de recibo y matriz. El recibo se entrega firmado a la persona que hace el pago y la matriz se la queda el que cobra como justificante. En ciertas ocasiones la factura (con la expresión "pagada") hace las veces de recibo.

En la siguiente ilustración puedes ver en la parte izquierda la matriz que se queda la empresa y en la derecha el recibo que que otra empresa informática hace a Aprende juegos.

Es el documento que emite la persona que cobra una determinada cantidad de dinero.

Reflexiona

Con la Ley de Consumidores en la mano, los clientes tienen derecho a su correspondiente recibo donde se detallen los conceptos facturados y pagados.

Autoevaluación

3.2.- El cheque.

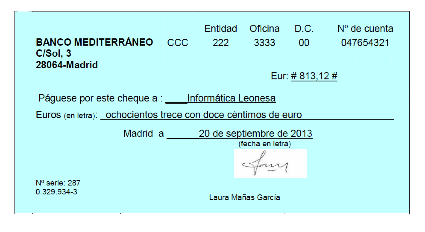

Caso práctico

Laura ha empleado un cheque del Banco Mediterráneo para pagar a Infomatica Leonesa. El domicilio del Banco está situado en la calle Sol, 3 de Madrid. El nº de cuenta es 0222 3333 00 0987654321. La cantidad a pagar es de 813,12. La fecha es de 20 de septiembre de 202X. Se expide en Madrid. Está firmado por Laura García Mañas. A continuación lo tienes:

A veces es más cómodo no pagar en metálico y usar otros medios como el cheque que es un documento que expide y entrega el comprador para pagar al vendedor.

En el cheque, la persona que lo firma (librador) hace un mandato de pago de una determinada cantidad a una entidad de crédito (librado) en la que ha depositado previamente fondos. Los cheques tienen unos requisitos mínimos que se describen a continuación.

Requisitos del cheque. (68,65 KB)

Pueden ser nominativos (aparece el nombre de la persona autorizada al cobro) o al portador (cualquiera puede cobrarlo) y deben ir firmados por el que lo expide. Van en talonarios que facilita el banco o entidad al titular de una cuenta corriente para que pueda disponer de los fondos en ella depositados. Existen distintos tipos de cheques: cruzado, conformado y bancario. En cuanto al cheque bancario hay que aclarar que lo emite el propio banco contra cuentas internas suyas. No es necesario tener talonario de cheques, ni siquiera es necesario tener cuenta en el banco.

Presentación al cobro

El cheque es pagadero a la vista en el banco librado y sucursal que figure en el documento. Si es emitido y pagadero en España debe ser presentado a su pago en 15 días; el cheque emitido en Europa y pagadero en España debe ser presentado al pago en 20 días y si es emitido fuera de Europa en 60 días. Cuando la cuenta carezca de fondos y el librador tenga otras cuentas en el banco, éste pagará el total del cheque con los fondos disponibles en ellas. Y, en caso contrario, sólo pagará hasta el saldo de la cuenta.

Si el tenedor no consigue cobrar todo o parte, deberá presentar durante los cinco días laborales siguientes al vencimiento el documento al protesto que consiste en reclamar el pago forzoso mediante notario o declaración sustitutiva del banco en la que conste que ha sido presentado y no cobrado. El tenedor de un cheque puede endosarlo, es decir, transmitirlo a un tercero como medio de pago, plasmando la palabra endoso y su firma en el reverso.

El pago de un cheque puede también garantizarse mediante aval ya sea por la totalidad o parte de su importe. El avalista responderá del pago en caso de incumplimiento por parte del librado. El aval se lleva a cabo haciendo constar en el cheque la expresión "por aval" o equivalente, indicando quién es el avalado que a falta de indicación se entenderá que es el librado.

Documento que expide y entrega el comprador para pagar al vendedor. En el cheque, el que lo firma (librador) hace un mandato de pago de una determinada cantidad a una entidad de crédito (librado) en la que ha depositado previamente fondos.

Persona que emite el documento de pago y la manda pagar.

Persona que emite el documento de pago y la manda pagar.

Modalidad de cheque atravesado por dos líneas paralelas en diagonal y entre ellas las palabras “Banco”, “Y compañía”o su abreviatura “Y Cia”. Estas líneas indican que el cheque sólo puede cobrarse mediante el ingreso en cuenta bancaria del tomador.

Tipo de cheque en el que el banco librado manifiesta por el reverso que los datos expresados son conformes y la cuenta tiene fondos para que el cheque sea cobrado

Lo expide el banco a petición del titular de una cuenta bancaria o de ahorro. Tiene la garantía de que siempre será pagado porque el retira de la cuenta del titular la cantidad que figura en el documento.

Persona que tiene o posee algo especialmente una letra de cambio, cheque o cualquier otro documento de crédito.

Instrumento legal llevado a cabo ante notario a través del que el tenedor de la letra acredita que la presentó a aceptación o al cobro y que el obligado principal no la pagó o aceptó.

Cesión de los derechos de cobro de un documento de pago de cambio realizada por el librador de la misma a favor de otra persona denominada endosatario.

Compromiso escrito que hace una persona –el avalista- de pagar caso de no hacerlo el librado.

Para saber más

- ¿Sabías que se giró un cheque a nombre de Google Inc antes de constituirse como empresa? ¡Google Inc. cobró un cheque de 100.000$ cuando aún no existía! ¡Tuvieron que fundarla para poder hacerlo efectivo!

- Las acciones judiciales que pueden interponerse contra el deudor por el impago de un cheque bancario, deben ejercitarse en el plazo de 6 meses desde el momento en que se intentó su cobro y se tramitan a través del juicio cambiario.

- ¿Sabías que entregar un cheque sin fondos con ánimo de engañar a otro es constitutivo de delito de estafa? Para saber más consultar los artículos 248, 249 y 250 del Código Penal, en su redacción dada por la L.O. 5/2010, de 22 de junio que puedes ver a continuación.

Autoevaluación

3.3.- La letra de cambio.

Caso práctico

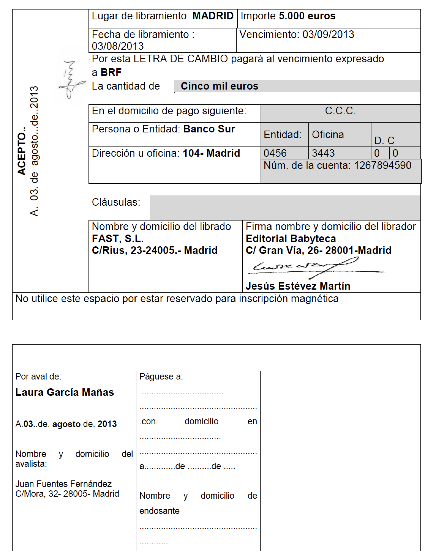

Laura ha realizado varias adquisiciones material de asistencia sanitaria para niños a la empresa Babyteca. Algunas facturas las han pagado al contado, en otras han conseguido pagar de forma aplazada, a través de letras de cambio. La editorial Babyteca le ha girado una letra por valor de 5.000 euros el día 3 de agosto a la orden de su banco BRF. La letra es aceptada ese mismo día por Laura García Mañas que la domicilia en su cuenta del Banco del Sur. La fecha de vencimiento es el día 3 de septiembre.

¿Qué es una Letra de cambio? Es un documento por medio del cual el librador ordena al librado que pague, a él mismo o a la persona indicada (tomador) cierta cantidad de dinero en el lugar y la fecha que se indican en el propio documento.

Documento por medio del cual el librador ordena al librado que pague, a él mismo o a la persona indicada cierta cantidad de dinero en el lugar y la fecha que se indican en el propio documento.

Persona a la que hay que hacer el pago y que puede ser el propio librador.

Caso práctico

En nuestro caso, la empresa Tus Muebles es el librador de la letra, Tecnofuturo (Laura García Mañas) el librado y el banco a la orden del que se ha girado la letra es el tomador.

La letra de cambio está regulada por la Ley 19/1985 Ley Cambiaria y del Cheque que en su artículo 1 fija sus requisitos legales:

- La denominación de letra de cambio inserta en el texto mismo del título expresado en el idioma empleado para su redacción.

- El mandato puro y simple de pagar una suma determinada en pesetas o moneda extranjera convertible admitida a cotización oficial.

- El nombre de la persona que ha de pagar, denominada librado.

- La indicación del vencimiento.

- El lugar en que se ha de efectuar el pago.

- El nombre de la persona a quien se ha de hacer el pago o a cuya orden se ha de efectuar.

- La fecha y el lugar en que la letra se libra.

- La firma del que emite la letra, denominado librador.

La letra se expide en impreso oficial emitido por la Fábrica Nacional de Moneda y Timbre y se puede adquirir en un estanco. El importe que se paga por el modelo -que es el llamado Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (I.A.J.D.) y es proporcional a la cuantía de la letra.

El tenedor de la letra deberá presentarla al cobro el día del vencimiento (si éste fuera festivo, al día siguiente) o en los dos días hábiles siguientes Si no la paga el librado, su avalista o endosante, la ley permite al tenedor o librador exigir judicialmente el pago a través del protesto notarial en los 8 días hábiles siguientes al del vencimiento; de no ser así, el tenedor perderá el derecho al cobro.

El protesto se puede sustituir por una declaración equivalente escrita y firmada por el librado diciendo que no paga.

En algunas ocasiones los tenedores de las letras de cambio proceden a su negociación o descuento que consiste en el endoso de la misma a una entidad financiera para cobrarla antes de su vencimiento a cambio de un interés y gastos de formalización.

De la misma a una entidad financiera para cobrarla antes de su vencimiento a cambio de un interés y gastos de formalización.

Autoevaluación

La empresa Babyteca ha girado el 3 de agosto una letra de cambio -con vencimiento el 3 de septiembre - a Laura García Mañas por valor de 5000 euros a la orden del banco BFR. Ese mismo día -3 de agosto- la letra es aceptada por Laura y avalada por Juan Fuentes Fernández, amigo personal de Laura.

Determina quiénes son el librador, librado, tomador, avalista de este documento cambiario.

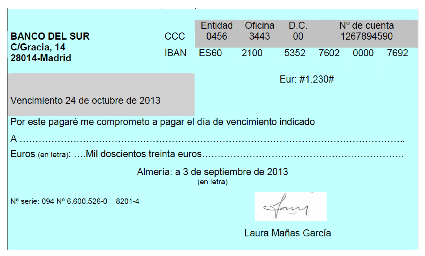

3.4.- El pagaré.

¿Y si en lugar de una letra de cambio -que lleva aparejados unos costes de timbre por ejemplo- firmo un documento en el que me comprometo a pagarle al proveedor una cantidad de dinero en una fecha determinada?¿Y si firmo un pagaré? ¿Has oído hablar de los pagarés?

Renta que cobra el Estado por la emisión, uso o circulación de algunos documentos.

El pagaré es el documento en el que una persona (firmante) se compromete a pagar por escrito y en una fecha y lugar determinados una cantidad de dinero a otra (beneficiario).

Los bancos facilitan a sus cuentacorrentistas unos talonarios que contienen cierto número de pagarés con objeto de efectuar pagos con los mismos. A diferencia de la letra o del cheque no es una orden de pago sino una promesa de pago y se emite por el deudor no por el acreedor. Puede ser avalado y endosado-salvo mención en contra- y cabe descontarlo, es decir presentarlo en un banco o entidad financiera para hacer efectivo su importe antes de la fecha de vencimiento. El banco abonará el importe menos los intereses que se devenguen desde el momento del pago hasta la fecha del vencimiento, así como una cantidad establecida en concepto de comisión.

En los pagarés aparecerán datos como:

1.º La denominación de pagaré inserta en el texto mismo del título.

2.º La promesa pura y simple de pagar una cantidad determinada en euros o moneda extranjera convertible admitida a cotización oficial.

3.º La indicación de la fecha de vencimiento.

4.º El lugar en que el pago haya de efectuarse.

5.º El nombre de la persona a quien haya de hacerse el pago o a cuya orden se haya de efectuar.

6.º La fecha y el lugar en que se firme el pagaré.

7.º La firma del que emite el título, denominado firmante.

Personas que tiene una cuenta corriente en un banco.

Los pagarés están sujetos al Impuesto sobre Actos Jurídicos Documentados en igual cuantía que las letras de cambio siempre que se extiendan a la orden, se cedan en descuento o se presenten al cobro por un tercero fuera del plazo de su emisión. Pueden ser endosados y avalados de forma parecida a las letras de cambio.

Autoevaluación

Solución

3.5.- La transferencia bancaria.

¿Has hecho alguna vez una transferencia bancaria? ¿La has realizado desde casa a través de Internet en alguna ocasión?

¿Has hecho alguna vez una transferencia bancaria? ¿La has realizado desde casa a través de Internet en alguna ocasión?

Actualmente una forma cómoda de realizar tus cobros y pagos es la transferencia bancaria que consiste en que el cliente ordena a su entidad bancaria que transfiera una cantidad de los fondos de su cuenta a la cuenta del proveedor. Esta operación conlleva unos gastos en concepto de comisión a cargo del ordenante. Actualmente gracias a la informatización de las entidades financieras, una transferencia puede llegar a cualquier punto de España y del mundo instantáneamente. Pueden ser internas (entre cuentas de la misma entidad bancaria) o externas (cuando se trata de entidades bancarias distintas).

En la Unión Europea se realizan anualmente más de 70.000 millones de transacciones anuales de las que más de la mitad son transferencias. La tarifa mínima que cobran las entidades es del 0,30 % del importe de la operación. A partir del año 2012 las entidades financieras deben hacer efectivas las transferencias electrónicas en territorio europeo en un día como máximo.

Forma de pago en la que el cliente ordena a su entidad bancaria que transfiera una cantidad de los fondos de su cuenta a la cuenta del proveedor

Para saber más

Te recomendamos los juegos de simulación del aula virtual del Banco de España que puedes encontrar en el siguiente enlace para entender medios de pago como la transferencia bancaria o el cheque.

El Banco de España dispone de un folleto específico de reclamaciones en los servicios financieros.

¿Y si no me pagan?

En ocasiones los clientes no pagan a su debido tiempo o no llegan a pagar nunca. Se trata de los llamados clientes morosos y los famosos impagados. Para evitar esta situación es conveniente documentar adecuadamente la deuda, pedir informes comerciales previos, visitar determinados registros como el RAI (Registro de Aceptaciones Impagadas), exigir avales previos...

Para saber más

El artículo 7 de la Ley 7/2012, de 29 de octubre, de modificación de la normativa tributaria y presupuestaria y de adecuación de la normativa financiera para la intensificación de las actuaciones en la prevención y lucha contra el fraude, establece la limitación de pagos en efectivo respecto de determinadas operaciones. En particular se establece que no podrán pagarse en efectivo las operaciones, en las que alguna de las partes intervinientes actúe en calidad de empresario o profesional, con un importe igual o superior a 2.500 euros o su contravalor en moneda extranjera.

No obstante, el citado importe será de 15.000 euros o su contravalor en moneda extranjera cuando el pagador sea una persona física que justifique que no tiene su domicilio fiscal en España y no actúe en calidad de empresario o profesional.

Sobre cómo evitar a los morosos, te recomendamos la siguiente dirección:

La Ley 3/2004 de 29 de Diciembre tiene por objeto combatir la morosidad en el pago de deudas dinerarias y el abuso, en perjuicio del acreedor, en la fijación de los plazos de pago en las operaciones comerciales realizadas entre empresas o entre empresas y la Administración.

Esta norma se modificó por Ley 15/2010, de 5 de julio y ha sido modificada por el Real Decreto-ley 4/2013, de 22 de febrero, que contiene una serie de medidas de apoyo al emprendedor, pymes y los autónomos , de índole muy dispar, dirigidas a reducir la morosidad en las operaciones comerciales.

Autoevaluación

4.- Otros documentos.

Caso práctico

Laura va a necesitar ayuda en su negocio, así que ha decidido contratar a Carlos, un antiguo compañero de trabajo en el que tiene mucha confianza. Carlos ha sido contratado a través de un contrato para la formacióny el aprendizaje de acuerdo con las recomendaciones del asesor, pues ha obtenido el título de Técnico Superior en Educación Infantil en los últimos cuatro años, y trabajará de 9 a 13 horas y de 17 a 20:30 horas.

Laura va a necesitar ayuda en su negocio, así que ha decidido contratar a Carlos, un antiguo compañero de trabajo en el que tiene mucha confianza. Carlos ha sido contratado a través de un contrato para la formacióny el aprendizaje de acuerdo con las recomendaciones del asesor, pues ha obtenido el título de Técnico Superior en Educación Infantil en los últimos cuatro años, y trabajará de 9 a 13 horas y de 17 a 20:30 horas.

Contrato de trabajo para la formación y el aprendizaje (1,2Mb)

- El contrato de trabajo.

En tu futura empresa seguramente haya más de un trabajador así que será necesario que elijas el contrato de trabajo más adecuado a la situación concreta de cada puesto y trabajador. ¿Qué es un contrato de trabajo? ¿Ha de formalizarse siempre por escrito? ¿Cómo saber cuál es el tipo de contrato más adecuado? El contrato de trabajo es el documento en el que se plasma el acuerdo entre el empresario y el trabajador respecto a las condiciones de trabajo (categoría profesional, horario, sueldo, lugar de trabajo, convenio colectivo aplicable,..) La empresa debe registrar los contratos en la oficina de empleo correspondiente, entregar una copia firmada al trabajador o trabajadora y una copia básica a los representantes legales.

Acuerdo entre trabajador y empresario en el que pactan las condiciones concretas de su relación laboral

Para saber más

En el siguiente enlace tienes algunos modelos de contrato de trabajo que tal vez puedan serte de utilidad en un futuro no muy lejano. ¡Recuerda las modalidades de contratos de trabajo que estudiaste en el módulo de FOL!

- Modalidad de contrato indefinido.

- Modalidad de contrato temporal.

- Modalidad de contrato para la formación y el aprendizaje.

- Modalidad de contrato en prácticas.

Caso práctico

En la nómina de Carlos aparecen conceptos salariales como el salario base y otros extrasalariales como el plus de transporte. A esas cuantías hay que restarle las cotizaciones a la Seguridad Social (aproximadamente un 6.4 %, sin olvidar que, aparte, el empresario o la empresaria paga un 30 % aproximadamente de cuota patronal a la Seguridad Social, pago que el trabajador o trabajadora no ve en su nómina.) y la retención de IRPF (en este caso de un 19 %) que va a depender entre otros factores de su sueldo anual y del número de hijos que posea.

- La nómina.

La nómina es el documento que acredita el cobro del salario por parte del trabajador. En ella aparecen, junto a los datos del trabajador y la empresa, los devengos salariales (salario base, pluses de antigüedad, peligrosidad, horas extras,..) y devengos no salariales (dietas y pluses de transporte, prestaciones de la Seguridad Social.), las deducciones (de la Seguridad Social y el IRPF). ¡Aquí puedes ver un modelo!

Nómina. (35,6 KB)

Como futuro empresario o empresaria...

- Debes entregar puntualmente el salario y la nómina al trabajador; el no hacerlo, hacerlo con retraso o no consignar en ella las cantidades efectivamente pagadas puede ser motivo de sanción en virtud de la Ley de Infracciones y Sanciones del Orden Social y acarrear el pago de intereses de demora. Además, será justa causa para que el trabajador pueda solicitar la extinción del contrato, recibiendo la indemnización correspondiente al despido improcedente.

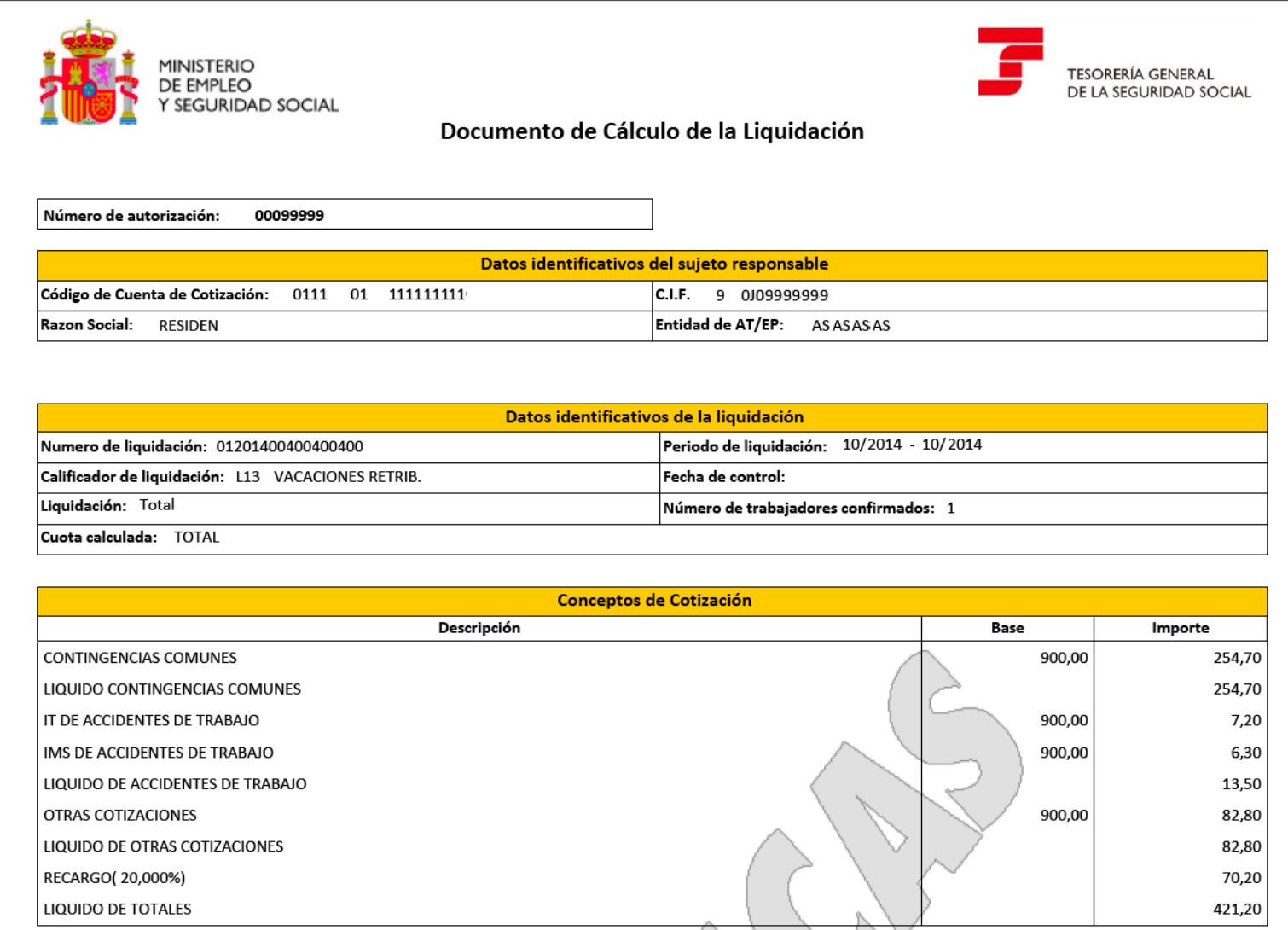

- Cumplimentarás mensualmente los documentos de Seguridad Social relativos a tus cotizaciones (RNC.- el Recibo Nominal de Cotizaciones, lo que antes era TC1) y las de tus trabajadores (RNT.- la Relación Nominal de Trabajadores, lo que era antes TC2).

El documento que acredita el cobro del salario por parte del trabajador.

Cantidades entregadas al trabajador en retribución de su trabajo.

Cantidades que se detraen del salario bruto a efectos de pagar Seguridad Social.

Las cantidades percibidas por el trabajador en concepto de indemnizaciones o suplidos por los gastos realizados como consecuencia de su actividad laboral, las prestaciones e indemnizaciones de la Seguridad Social y las indemnizaciones correspondientes a traslados, suspensiones o despidos.

Caso práctico

Tecnofuturo concertará contratos de suministro con empresas de energia eléctrica, de abastecimiento de aguas, de telefonía, de gas butano,...

- El contrato de suministro.

El contrato de suministro es un documento mediante el cual el proveedor (o suministrador) se compromete a realizar en el tiempo una serie de prestaciones a cambio de un precio.

Documento mediante el cual el proveedor (o suministrador) se compromete a realizar en el tiempo una serie de prestaciones a cambio de un precio.

Autoevaluación

5.- Las obligaciones fiscales de la empresa.

Caso práctico

Laura sabe que en muchos casos debemos pagar al Estado por diferentes circunstancias: circular con un vehículo, ganar un sueldo, etc. A lo largo este epígrafe veremos cómo las empresas deben también contribuir y realizar pagos al Estado... ¿cómo si no vamos a poder cubrir el gasto público?"

Todos estos ingresos públicos se denominan tributos y con ellos ciudadanos, ciudadanas y empresas contribuyen al sostenimiento económico del Estado. Los tributos son prestaciones dinerarias exigidas por la Administración Pública en base a la realización de un hecho al que la ley impone el deber de contribuir. Existen tres tipos de Tributos:

-

Tasas, que se pagan por servicios prestados por la Administración a los ciudadanos (tasas de basura, alcantarillado, apertura...).

-

Contribuciones especiales, que se pagan por la obtención de un beneficio por la realización de obras públicas. Ej. por asfaltado de la calle.

-

Impuestos, exigidos en función de la capacidad económica o del consumo del contribuyente. Los impuestos se clasifican en directos e indirectos, vamos a ver por qué:

-

Impuestos directos: son los que recaen sobre manifestaciones directas de la capacidad económica de los contribuyentes, por ejemplo la renta, el patrimonio, el beneficio de sociedades... Son impuestos directos: el Impuesto sobre la Renta de las Personas Físicas (IRPF), el Impuesto sobre Sociedades (IS) y el Impuesto sobre Actividades Económicas (IAE).

-

Impuestos indirectos: recaen sobre manifestaciones indirectas de la capacidad económica de los contribuyentes, como son sus gastos y formas de emplear su renta personal. Por ejemplo, cuando compramos un litro de leche o un paquete de tabaco pagamos un IVA o unos impuestos especiales por su consumo, independientemente de cuál sea nuestra renta. En el siguiente enlace puedes ver una animación sobre los tributos:

-

Prestaciones dinerarias exigidas por la Administración Pública en base a la realización de un hecho al que la ley impone el deber de contribuir.

Tipo de tributos que se paga por servicios prestados por la Administración a los ciudadanos (tasas de basura, alcantarillado, apertura,...)

Tributo exigido por la Administración en función de la capacidad económica o del consumo del contribuyente

Debes conocer

Un Estado social como el nuestro se caracteriza por intervenir en la economía del país para evitar las desigualdades y asumir la prestación de determinados servicios como hospitales, escuelas, carreteras, etc. Para que ello sea posible los ciudadanos, ciudadanas y las empresas contribuimos económicamente a través de los impuestos. A efectos de concienciar a los contribuyentes sobre su deber social de pagar impuestos la Agencia Tributaria todos los años pone en marcha campañas de concienciación entre las que destacamos la que aquí te presentamos:

La Agencia Tributaria dispone de un portal de educación cívico tributaria con el que se pretende concienciar al ciudadano, en concreto alumnado y profesorado de la Educación Secundaria Obligatoria sobre la importancia de cumplir con las obligaciones fiscales. Puedes consultarlo en...

La Agencia tributaria tiene en marcha un Plan de Prevención del fraude fiscal con medidas como limitar el pago en efectivo a 2.500 €, obligación de informar sobre las cuentas en el extranjero, exclusión del sistema de módulos (Estimación objetiva) de algunas actividades profesionales, sanciones más duras por resistencia a la inspección, endurecer las penas en la carcel por delito fiscal, etc. Lo puedes consultar en...

Reflexiona

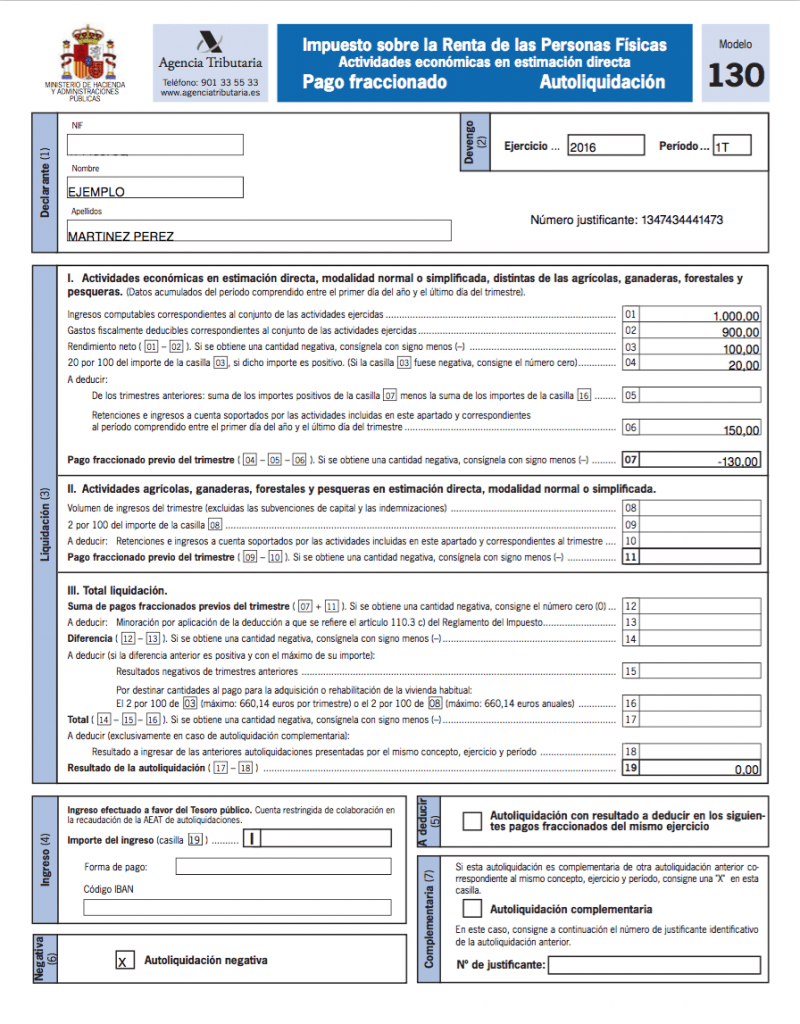

¡Atención, recuerda que a efectos fiscales es conveniente que inicies tu actividad empresarial cuando comienzan los plazos de liquidaciones periódicas (Abril, Julio, Octubre, Enero) o a principios de trimestre o de año, siempre mejor a principios de mes que a finales!. Las autoliquidaciones trimestrales se llaman: 1T, 2T, 3T y 4T, teniendo que ser liquidadas según la normativa de cada impuesto. En la imagen siguiente puedes ver el modelo 130 (retenciones a cuenta) del periodo 1T (enero, febrero y marzo, liquidándose en abril, en concreto del 1 al 20 de abril).

IMPUESTOS PRINCIPALES QUE GRAVAN A LAS EMPRESAS:

IMPUESTOS NACIONALES:

- IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS (I.R.P.F.).

- IMPUESTO SOBRE SOCIEDADES (I.S.)

- IMPUESTO SOBRE EL VALOR AÑADIDO (I.V.A.).

IMPUESTOS AUTONÓMICOS:

- IMPUESTO SOBRE TRANSMISIONES PATRIMONIALES Y ACTOS JURIDICOS DOCUMENTADOS (I.T.P.A.J.D.).

IMPUESTOS DE GESTIÓN MUNICIPAL:

- IMPUESTO SOBRE ACTIVIDADES ECONÓMICAS (I.A.E.).

- IMPUESTO SOBRE EL VALOR DE LOS BIENES INMUEBLES (I.B.I.).

- IMPUESTO SOBRE CIRCULACIÓN DE VEHÍCULOS DE TRACCIÓN MECÁNICA. (I.V.T.M.).

- IMPUESTO SOBRE INSTALACIONES, CONSTRUCCIONES Y OBRAS (I.C.I.O.).

5.1.- El Impuesto sobre la Renta de las Personas Físicas (I.R.P.F.).

Caso práctico

Se acerca el mes de Mayo y comienza la campaña de la Declaración de la Renta. Hasta ahora Laura había declarado como trabajadora por cuenta ajena (ha trabajado en empresas de otras personas) pero este año es empresaria, ¡las cosas han cambiado! Si hubiera elegido ser autónoma, así que tributaría en el Impuesto sobre la Renta de las Personas Físicas (IRPF) por los beneficios obtenidos en su actividad.

En el I.R.P.F. hay varios regímenes y su asesor le habría recomendado el de Estimación Directa Simplificada por ser la modalidad más sencilla, especialmente indicada para empresarios o empresarias que no superen 600.000€ de cifra de negocio neto. Vamos a ver brevemente en qué consiste esta modalidad impositiva y cada uno de esos regímenes fiscales.

¿Pagas tú IRPF? ¿Por qué se paga Impuesto sobre la Renta de las personas Físicas (I.R.P.F.)? ¿Quién está obligado a su pago? ¿Sobre qué rendimientos recae? ¿Qué métodos de cálculo de rendimientos existen actualmente? ¿Cuál es el que más me conviene?

El impuesto sobre la Renta de las Personas Físicas (IRPF) es un tributo de carácter directo y de naturaleza personal que se aplica en todo el territorio español (Península, Islas Baleares, Canarias, Ceuta y Melilla), salvo en el País Vasco y de Navarra, que tienen sus propios regímenes forales. Parte de la recaudación se ha cedido a las comunidades autónomas.

Este impuesto grava exclusivamente a las personas físicas, no a las personas jurídicas, que tengan su residencia habitual en territorio español, y lo hace por la totalidad de la renta que obtengan, con independencia del lugar donde se haya producido.

El periodo impositivo coincide con el año natural, salvo fallecimiento del declarante antes de fin de año, disolución de matrimonio, separación matrimonial en sentencia o contraer matrimonio en el ejercicio. Se devenga el 31 de Diciembre y se liquida entre el 1 de Mayo y el 30 de Junio de cada año.

Su marco normativo lo encontramos en:

- La Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de No Residentes, y sobre el Patrimonio. (LIRPF)

- El RD 439/2007, de 30 de marzo por el que se prueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas y se modifica el Reglamento de Planes y fondos de pensiones aprobado por el RD 304/2004, de 20 de febrero. (RIRPF)

El impuesto sobre la renta de las personas físicas (IRPF), es el impuesto directo más importante de nuestro sistema fiscal (aunque es nacional, parte está cedido a las comunidades autónomas). Es un impuesto que básicamente podemos decir que grava la obtención de un rendimiento del trabajo o del capital (es decir una renta).

Seguro que cuando se acerca el final del primer semestre de cada año, a finales de junio, empiezas a escuchar expresiones como “tengo que pagar la renta”, o “me han devuelto en la declaración de la renta”, o “este año me sale a pagar tal cantidad en la renta”, ¿verdad? Pues cada vez que estas escuchando eso es porque esas personas han obtenido unas rentas por las cuales han de tributar.

Aunque te parezca un poco simple, esta afirmación que acabas de leer, tiene los dos conceptos más importantes en cuanto al IRPF: el hecho imponible y el sujeto pasivo.

- El hecho imponible del IRPF es la obtención de renta por el contribuyente en función de su naturaleza, que puede ser:

-

- Rendimiento del trabajo: sueldos y salarios, prestaciones por desempleo no exentas, las remuneraciones en concepto de gastos de representación, dietas y asignaciones para gastos de viajes, las becas no exentas, etc.

- Rendimiento del capital (mobiliario e inmobiliario): rendimientos de la participación en fondos propios de cualquier tipo de la entidad (de caracter mercantil o no); dividendos, primas de asistencia a juntas y participaciones de beneficios de cualquier tipo de entidad, etc.

- Rendimiento de la actividad económica: rendimientos de actividades económicas y/o profesionales.

- Ganancia o pérdida patrimonial: alteración, + o -, en la composición del patrimonio del contribuyente; reducciones dde capital, transmisiones lucrativas de empresas o participaciones "inter vivos", en favor del cónyuge, descendientes o adoptados, etc.

- Imputación de renta que se establezca por la Ley: imputación de rentas inmobiliarias (art.85.1 LIRPF), imputaciones en el régimen de cesión de derechos de imagen, etc.

El sujeto pasivo da respuesta a la pregunta de quién está obligado en este impuesto, mientras que el hecho imponible da respuesta al hecho de por lo que está obligado a pagar un tributo. Los conceptos de hecho imponible y sujeto pasivo se recogen en los artículos 6 y 8 respectivamente de la Ley 35/2006, cuyo contenido es importante que conozcas.

A modo de resumen de estos artículos, debes conocer que el hecho imponible del IRPF, fundamentalmente se trata de la obtención de una renta por parte de una persona física residente en España en el transcurso de un periodo impositivo concreto.

Los rendimientos de las actividades en el IRPF pueden determinarse por dos métodos o modalidades de tributación diferente:

- Estimación Directa: Normal o Simplificada.

- Estimación Objetiva (módulos).

- Estimación Directa Normal: Es aplicable al empresario o empresaria individual con una cifra de negocio (importe neto) en el año anterior superior a 600.000 euros o que, sin superarlos, renuncien a la estimación directa simplificada o a la objetiva, la renuncia se realiza en el mes de Diciembre. El rendimiento se calcula según las reglas del Impuesto de Sociedades, por la diferencia entre ingresos y gastos. El modelo a usar es el Modelo 130 para los pagos fraccionados y el Modelo 100 para la Declaración anual de la Renta.

Modelo 130. (Estimación Directa. Autoliquidaciones trimestrales). (219,23 KB)

Modelo 100. Declaración Anual. (219,23 KB)

- Estimación Directa Simplificada: Es de aplicación a los empresarios y profesionales cuando concurran las siguientes circunstancias:

- Que sus actividades no estén acogidas al régimen de estimación objetiva.

- Que, en el año anterior, el importe neto de la cifra de negocios para el conjunto de actividades desarrolladas por el contribuyente sea inferior a los 600.000 euros. Cuando en el año inmediato anterior se hubiese iniciado la actividad, el importe neto de la cifra de negocios se elevará al año.

- Que no se haya renunciado a su aplicación.

- Que ninguna actividad que ejerza el contribuyente se encuentre en la modalidad normal del régimen de estimación directa.

- Estimación Objetiva: Se establecen una serie de módulos según la actividad que se realice, dependiendo de criterios como el número de trabajadores, los metros cuadrados del local o los metros de barra en un bar; se estima un rendimiento neto o beneficio para cada módulo, y luego se suman el número de módulos que se tengan para hallar así el beneficio total: ¡Fíjate en el siguiente supuesto de Estimación Objetiva!

Anexo I. Supuesto de Estimación Objetiva.

En los 3 regímenes se les exige realizar pagos fraccionados -entregas a cuenta-en cada uno de los tres primeros trimestres - 1T, 2T y 3T- (en los primeros veinte días de abril, julio, octubre y en el cuarto trimestre -4T- entre el 1 y el 30 de enero). Lo más conveniente es preguntar en la Agencia Tributaria o dejarnos aconsejar por nuestro asesor sobre si nuestra actividad puede optar al Régimen de Estimación Objetiva, los modelos a utilizar son: para los pagos fraccionados es el 131 y el 100 para la Declaración anual.

Modelo 131. (Estimación Objetiva. Autoliquidaciones trimestrales). (215,27 KB)

IRPF es un impuesto directo que grava la renta global de las personas físicas (rendimientos del trabajo, de capital inmobiliario y mobiliario, de actividades económicas, ganancias y pérdidas patrimoniales.

Momento en el que se adquiere la obligación de pagar un impuesto.

Saldar un Tributo con la Administración Pública a la que se le debe. Puede suceder que tengamos que pagar o que nos tengan que devolver dinero.

Para saber más

Para ampliar información sobre el Impuesto sobre la Renta de las Personas Físicas puedes consultar el siguiente enlace de la Agencia Tributaria.Impuesto sobre la Renta de las Personas Físicas (IRPF)

Ejercicio Resuelto

Identifique en cada caso la naturaleza que en el IRPF tendrán los ingresos que Don Jorge Mármol tuvo el pasado ejercicio de 2019:

- 50.000 euros que le pagó el centro de discapacitados de Sabadell por su trabajo en dicha entidad como director durante el ejercicio 2019.

- 200 euros de intereses de una cuenta corriente del Banco.

- 20.000 euros que le dejó en herencia su abuelo junto a una guitarra Fender Stratocaster de 1965 valorada en 27.000 euros.

- 1.000 euros procedentes de una devolución de Mercadona por un cobro indebido en una compra on-line realizada por su novia Laura.

- 10.000 euros de alquiler de un inmueble que tiene en la playa.

- 190.000 euros por la venta de unas acciones.

- 12.000 euros por su trabajo como psicólogo por cuenta propia.

Ejercicio Resuelto

D. Luis ha percibido durante el pasado ejercicio económico de 2019, por el concepto que se detalla a continuación las siguientes cantidades:

- En concepto prestación por desempleo ha percibido 40.000 € satisfechas en 12 mensualidades

- En concepto pensión de viudedad ha percibido 20.000 €

- Ha pagado a la Seguridad Social unas cuotas de 3000 €

- Se le han deducido en concepto de Retenciones a cuenta del I.R.P.F. 1.000 €

Calcula el rendimiento neto (RN) obtenido por D. Luis conforme a las normas del Impuesto sobre la Renta de las Personas físicas (IRPF).

5.2.- El Impuesto sobre Sociedades.

Caso práctico

Laura, ha optado por constituir la sociedad Fast SL, tributando la sociedad por el Impuesto de Sociedades.

¿Qué empresas pagan Impuesto sobre Sociedades? ¿En qué se diferencia del I.R.P.F.?¿Cuándo es más interesante tributar en el Impuesto sobre Sociedades?

El Impuesto sobre Sociedades (IS) es un impuesto directo y personal que grava la renta de las sociedades y demás entidades jurídicas; es directo porque recae sobre la totalidad de rentas percibidas por la persona jurídica y personal porque tiene en cuenta las circunstancias particulares de cada contribuyente. El objeto del tributo son los beneficios obtenidos por la empresa, es decir, la cantidad que arroja el saldo de la Cuenta de Pérdidas y Ganancias (siempre que indique beneficios).

La base imponible es el importe de las rentas obtenidas que puede ser minorada en su caso por la compensación de bases imponibles negativas liquidadas o autoliquidadas en los dieciocho años anteriores (artículo 25.1. TRLIS redactado, con efectos para los períodos impositivos que se inicien a partir de 1 de enero de 2012, el artículo 9.2.1. del R.D.Ley 9/2011, de 19 de agosto, de medidas para la mejora de la calidad y cohesión del sistema nacional de salud, de contribución a la consolidación fiscal, y de elevación del importe máximo de los avales del Estado).

Con efectos exclusivamente para los períodos impositivos que se inicien dentro de los años 2011, 2012 y 2013, se limitan las compensaciones al 50% o 25% de las bases negativas liquidadas o autoliquidadas previa a dicha compensación, según el importe neto de la cifra de negocios, lo cual está regulado en el art. 9.2.1 de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades.

Según el artículo 26.1. de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades, con entrada en vigor a partir de 2015, las bases imponibles negativas que hayan sido objeto de liquidación o autoliquidación podrán ser compensadas con las rentas positivas de los períodos impositivos siguientes con una serie de límites; el límite del 70 por ciento de la base imponible previa a la aplicación de la reserva de capitalización, establecida en el artículo 25 Ley 27/2014, del Impuesto sobre Sociedades, y a su compensación. En todo caso, se podrán compensar en el período impositivo bases imponibles negativas hasta el importe de 1 millón de euros.

Tributan por este impuesto las sociedades mercantiles y las cooperativas y grava los beneficios obtenidos por la empresa en cada ejercicio económico.

El I.S. (Impuesto sobre Sociedades) es proporcional y NO progresivo, sin embargo el I.R.P.F. (Impuesto de la Renta de las Personas Físicas) es progresivo, es decir el tipo impositivo sí que aumenta cuando aumentan los ingresos. En el I.S. para obtener la cuota íntegra sobre la base imponible se aplicará un tipo de gravamen. A continuación, tienes una tabla resumen de los tipos gravámen aplicables a períodos impositivos en 2015, 2016 y 2017 (Art. 29 y DT 34ª LIS). Fuente: Agencia Tributaria.

| IMPUESTO DE SOCIEDADES | TIPOS DE GRAVAMEN | ||

|---|---|---|---|

| SUJETOS PASIVOS | 2015 | A partir de 2016 hasta fecha actual (2020) |

|

| Tipo General | 28% | 25% | |

| Entidades de nueva creación excepto que tributen a un tipo inferior, aplicarán esta escala el primer período con BI positiva y el siguiente |

Se aplica desde 2015 y durante 2 años. Se excluyen las sociedades patrimoniales. |

15% | 15% |

| Entidades con cifra negocio < 5 M€ y plantilla < 25 empleados | 25% | 25% | |

| Empresas Reducida Dimensión (cifra negocio < 10M€), excepto que tributen a tipo diferente del general | Parte de BI hasta 300.000 € | 25% | 25% |

| Resto | 28% | 25% | |

| Mutuas de seguros generales y mutualidades de previsión social | 25% | 25% | |

| Sociedades Garantía Recíproca | |||

| Colegios profesionales, cámaras oficiales y sindicatos de trabajadores | |||

| Entidades sin fines lucrativos que no cumplen Ley 49/2002 | |||

| Fondos de promoción de empleo | |||

| Uniones y confederaciones de cooperativas | |||

| Entidad de derecho público Puertos del Estado y las Autoridades Portuarias. | |||

| Comunidades titulares de montes vecinales en mano común | |||

| Partidos políticos (Art. 11 Ley Orgánica 8/2007) | |||

| Sociedades cooperativas de crédito y cajas rurales | Resultado cooperativo | 28% | 25% |

| Resultado extracoop. | 30% | 30% | |

| Cooperativas fiscalmente protegidas | Resultado cooperativo | 20% | 20% |

| Resultado extracoop. | 28% | 25% | |

| Sociedades Anónimas cotizadas de inversión en el mercado inmobiliario. (SOCIMI) (Art. 9 Ley 11/2009) | En general | 0% | 0% |

| 19% (1) | 19% (1) | ||

| Entidades sin fines lucrativos que sí cumplen Ley 49/2002 (fundaciones, asociaciones, etc.) | 10% | 10% | |

| SICAV con determinadas condiciones indicadas en art. 29.4 LIS que remite a la Ley 35/2003 de Instituciones de Inversión Colectiva | 1% | 1% | |

| Fondos de inversión de carácter financiero con determinadas condiciones indicadas en art. 29.4.b) Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. | |||

| Sociedades y fondos de inversión inmobiliaria con determinadas condiciones indicadas en art. 29.4.c) Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades. | |||

| Fondo de regulación del mercado hipotecario | |||

Anexo II. Supuesto de Sociedades.

El periodo impositivo coincide con el ejercicio económico de la entidad que puede ser doce meses o inferior a doce meses. La declaración se realiza entre el 1 y el 25 de Julio de cada año si el ejercicio coincide con el año natural sobre datos del último ejercicio cerrado. El modelo a emplear en la liquidación anual es el 200 (declaración ordinaria) o el 201 (para la simplificada). Deben además efectuar tres pagos a cuenta de la liquidación anual en los 20 primeros días de los meses de Abril, Octubre y Diciembre (modelos 202 y otros). ¡En el siguiente recurso encontrarás el modelo 200!

Modelo 200. (130,33 KB)

Para saber más

Aquí tienes el resumen de la principal normativa vigente y consolidada sobre el Impuesto sobre Sociedades, haz clic en los siguientes enlaces:

Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades (LIS).

Reflexiona

¿Es mejor pagar I.R.P.F. o I.S.? o dicho de otra manera, cómo pago menos, siendo autónomo o, entre otras opciones, creando una sociedad limitada.

Para saber más

Los tipos de gravamen aplicables al IS: actualmente, el tipo general de gravamen del IS, es el 25%, pero deberás comprobar el tipo impositivo anualmente en el siguiente enlace de la Agencia Tributaria. En este enlace podrás ver las novedades de la Agencia Tributaria y los tipos impositivos.

Los tipos de gravamen aplicables al IS: actualmente, el tipo general de gravamen del IS, es el 25%, pero deberás comprobar el tipo impositivo anualmente en el siguiente enlace de la Agencia Tributaria. En este enlace podrás ver las novedades de la Agencia Tributaria y los tipos impositivos.

Autoevaluación

5.3.- El Impuesto sobre el Valor Añadido (I.V.A.) (I).

Caso práctico

Laura sabe que la gran mayoría de las empresas con las que se relaciona deben liquidar trimestralmente y de forma anual el Impuesto sobre el Valor Añadido (I.V.A.), así que se pregunta ¿Tendré yo también que liquidar el I.V.A.? ¿Soporta mi empresa el I.V.A. en sus compras? ¿En qué fechas? ¿A través de qué modelo oficial?

El Impuesto sobre el Valor Añadido (IVA) es un impuesto indirecto que recae sobre las entregas de bienes y prestaciones de servicios por empresarios o profesionales, las adquisiciones de bienes en la Unión Europea y las importaciones de bienes. No grava actividades como la sanidad, la enseñanza, los servicios prestados por empleados, guarda y custodia de niños y seguros.

Existen distintos tipos de IVA según la actividad:

-

Superreducido 4%. Se aplica a: pan, leche, queso, huevos, frutas, verduras, hortalizas, legumbres y tubérculos, libros, revistas y periódicos, medicamentos de uso humano, vehículos para minusválidos, sillas de ruedas y para transporte colectivo de minusválidos, prótesis, prótesis e implantes. También a viviendas de protección oficial.

-

Reducido 10%. Alimentos en general (salvo los que tributan al tipo reducido), aguas aptas para la alimentación humana, bebidas refrescantes, animales destinados al consumo humano y reproductor, bienes utilizados en actividades agrícolas, ganaderas o forestales, como semillas o fertilizantes; aparatos como lentillas, gafas graduadas, elevadores para minusválidos y diagnóstico de enfermedades; asistencia sanitaria, servicios dentales; entrega de viviendas incluso garajes y anexos, construcción de viviendas (entre promotor y contratista); servicio de limpieza en vías y jardines públicos y recogida de basuras.

-

General 21%. Afecta a los productos y servicios no incluidos en los tipos anteriores. En especial productos de higiene personal, cosméticos, servicios de peluquería, transporte de viajeros y uso de autopistas; cine, teatro, objetos y flores ornamentales, servicios mixtos de hostelería, espectáculos , discotecas, conciertos, parques de atracciones, servicios funerarios, bebidas alcohólicas, tabacos, festejos taurinos, maquinaria agrícola, forestal o ganadera, CD, aparatos para diagnóstico y seguimiento de embarazos, servicios de radio y televisión, importaciones de objetos de arte, antigüedades.

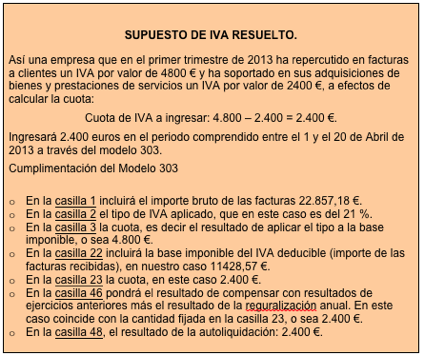

La persona empresaria tendrá que ingresar en Hacienda la diferencia positiva entre el IVA repercutido (a sus clientes) y el IVA soportado (en sus compras). Si arrojara un resultado negativo, es decir, que el IVA soportado fuera superior, Hacienda le devolverá esa cantidad.

Existen varios regímenes:

- Normal (se deduce el IVA soportado del IVA repercutido).

- Especiales (para actividades como agricultura, ganadería y pesca).

- Simplificado (en función de cuestiones como empleados o vehículos utilizados)

- Recargo de equivalencia para empresarios-personas físicas- que realizan ventas de bienes muebles y el 80% de sus clientes son consumidores finales.

MODELOS:

- Se utiliza el modelo 303 para la declaración mensual y trimestral para el régimen normal (del 1 al 15 de Abril, Julio, Octubre y Enero).

Modelo 303. (124,54 KB)

- El 310 para el régimen simplificado, el 370 y 371 en caso de que el contribuyente se encuentre simultáneamente en régimen general y en régimen simplificado.

Modelo 310. (194,20 KB)

- Y el 390 para la declaración -resumen anual, del 1 al 30 de Enero del año siguiente.

Modelo 390. (183,71 KB)

El modelo 340 es para aquellos contribuyentes que soliciten el saldo a su favor al final de cada periodo de liquidación, son empresas que liquidan el IVA con periodicidad mensual. Deben presentar libros registro de facturas expedidas, recibidas, bienes de inversión y de determinadas operaciones intracomunitarias. Puedes solicitar la devolución mensual entre el 1 de Enero y el 20 de Febrero.

5.3.1.- El Impuesto sobre el Valor Añadido (I.V.A.) (II).

Caso práctico

La empresa "Tecnology education" al tratarse de una empresa de educación, está exenta de IVA, como así se recoge en el artículo 20 de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido.

Esto significa que los empresarios/as en este sector no repercuten IVA en sus facturas a sus clientes, pero tampoco pueden deducir el IVA soportado con ocasión de las compras a sus proveedores, como en el caso de la factura correspondiente a la compra del ordenador a Infomática Leonesa.

Para saber más

- En el siguiente enlace podrás leer un artículo que trata sobre el IVA soportado por los consumidores.

Los consumidores pagan el IVA. (326,29 KB)

- ¡Puedes consultar los distintos regímenes de I.V.A. en el siguiente enlace:

-

Sólo podrás desgravarte el IVA soportado en facturas que cumplan con todos los requisitos legales: datos de comprador y vendedor CIF, tipo impositivo....

-

Puedes recuperar las cuotas repercutidas a clientes morosos siempre que hayan transcurrido más de un año desde el devengo del impuesto, lo hayas reflejado en tus libros de registro de IVA y hayas reclamado el cobro judicialmente y que el destinatario de la operación actúe en la condición de empresario o profesional, o, en otro caso, que la base imponible de aquélla, I.V.A. excluido, sea superior a 300 euros.

-

Es importante que recopilen también todas las facturas de compra de productos (material de oficina, libros, equipos informáticos.) o prestaciones de servicios (obras de acondicionamiento del local.) previos a la apertura del negocio para poder deducirse el IVA soportado en las mismas. Esto no será posible si no posee facturas (con todos sus requisitos legales de las compras o servicios que has adquirido) ¡Esta es otra de las ventajas de exigir factura legal en la compra de productos o prestación de servicios!

-

En Canarias o en Ceuta y Melilla no se aplica el IVA, se aplica el IGIC (Impuesto General Indirecto Canario) en Ceuta y Melilla el IPSI (Impuesto sobre la Producción, de Servicios e Importación).

Impuesto que sustituye al IVA en Canarias. La gran diferencia es el reducido tipo del 7% general del IGIC, en contraposición al 21% general de IVA en la península, llegando incluso a ser del 0% en determinados bienes y servicios. Ei IGIC es un tributo que se aprueba en las Cortes Españolas de aplicación territorial, solo aplicable en el archipiélago canario, cumpliendo una finalidad incentivadora al consumo, de fomento al empleo y capitalización de las empresas.

Impuesto que sustituye al IVA en Ceuta y Melilla, tal y como ocurre con el IGIC en Canarias. Los tipos a aplicar son reducidos, en comparación con el 21% IVA general de la península, ya que varían entre el 0,5 y el 10%, en función del hecho imponible.

Autoevaluación

5.4.- Impuestos de gestión autonómica: el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (I.T.P.A.J.D.).

Caso práctico

A Laura le han dicho que no olvide liquidar el ITPAJD ante la Delegación de Hacienda de su comunidad. ¿ITPAJD?, se pregunta Laura, ¿qué significan esas siglas? ¿Cuándo hay que liquidarlo y de qué depende su cuantía?

El Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados se liquida por:

- Transmisiones patrimoniales.

- Operaciones societarias

- Actos jurídicos documentados.

Al ser un impuesto de gestión autonómica, las Comunidades Autónomas fijan el tipo impositivo. En concreto en Castilla-La Mancha podemos citar los siguientes:

La normativa de la Comunidad Autónoma de Castilla-La Mancha ha establecido beneficios fiscales en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, en forma de tipos de gravamen reducidos y bonificaciones de la cuota.

En la modalidad de Transmisiones Patrimoniales Onerosas,

- Las transmisiones patrimoniales onerosas, compraventa de bienes muebles o inmuebles, constitución de derechos reales, usufructos, arrendamientos: 6 % para bienes inmuebles, 4 %, bienes muebles y semovientes. 1%, la constitución de derechos reales de garantía, pensiones, fianzas, préstamos y la cesión de créditos.

- Las operaciones societarias tales como constitución de la sociedad, aumento y disminución de capital, fusión, escisión y disolución de sociedades.: en este caso la normativa estatal establece la exoneración del gravamen para todas las operaciones dirigidas a la creación, capitalización y mantenimiento de las empresas.

- Los actos jurídicos documentados como escrituras, actas y testimonios notariales, anotaciones preventivas practicadas en Registros Públicos.tributan, con carácter general al 1,5%, aunque hay excepciones, relativas a la documentación que acompaña la adquisición de vivienda. En Castilla_La Mancha es aplicable tipos reducidos como el 0,75%.

Modelo 600. (543,82 KB)

Es necesario aportar el D.N.I. o C.I.F., y la primera copia y una copia simple de la escritura pública o el original del contrato y una copia del mismo si la operación sujeta consta en documento privado, del acto que dé lugar al nacimiento del impuesto.

Que implica el pago de un precio o de una contraprestación.

Son aquellos que atribuyen a su titular un derecho pleno o limitado sobre una cosa, un bien.

Un derecho real de goce o disfrute de una cosa ajena.

Un contrato por el cual una de las partes, llamada arrendador, se obliga a transferir temporalmente el uso y goce de una cosa mueble o inmueble a otra parte denominada arrendatario, quien a su vez se obliga a pagar por ese uso o goce un precio cierto y determinado.

Autoevaluación

5.5.- Impuestos de Gestión Municipal.