El sistema tributario español.

Caso práctico

Como quieren gestionar bien el Ayuntamiento de su pueblo, Bosco y Edurne saben que la herramienta fundamental es el presupuesto, el dinero con el que van a contar para prestar servicios y realizar actividades. Pero para poder gastar, es necesario tener recursos y ellos quieren saber cómo poder obtener ingresos para su municipio. Edurne se acuerda de que cuando cursaba la Educación Secundaria Obligatoria realizaron unas actividades sobre los impuestos recibiendo información desde el Portal de Educación Cívico-Tributaria de la Agencia Estatal de Administración Tributaria. Así que acude a un cibercafé y vuelve a visitar dicho sitio web para obtener información acerca de qué son los tributos, cómo están clasificados y en qué consiste la actividad financiera de cualquier administración pública.

1.- La actividad financiera de las administraciones públicas.

Algunas de las necesidades diarias que tengas las puedes satisfacer de manera individual con tus propios recursos: puedes comer, pagar el suministro de energía eléctrica de tu vivienda, ir a una actividad recreativa o de ocio, … pero hay otro tipo de necesidades que precisan ser cubiertas de una manera colectiva: puede que necesites un transporte público para acudir al trabajo o al instituto, asistencia sanitaria en un hospital, etc. Las administraciones públicas tienen como objetivo la satisfacción de esas necesidades públicas y para ello precisan de recursos que son aportados también de forma colectiva.

La actividad financiera de las Administraciones Públicas consiste en la realización de los gastos e inversiones que sean necesarias para cumplir con sus objetivos y en la obtención de los recursos económicos para financiarlos.

Así podremos configurar el sistema tributario español como el conjunto de normas, medios e instrumentos de los que se sirven las administraciones públicas para desarrollar la recaudación, administración y empleo de los medios necesarios para la satisfacción de las necesidades públicas. Desde la vertiente de los ingresos públicos, el sistema tributario español es el conjunto de tributos, que son exigidos por los distintos niveles de las Haciendas Públicas de España, que de acuerdo con lo establecido en la Constitución se podría diferenciar en tres subsistemas tributarios: el estatal, el autonómico y el local.

Para saber más

Todos nos hemos preguntado alguna vez dónde van a para nuestros impuestos y en qué partidas se reparten los gastos de las Administraciones Públicas. En el siguiente enlace puedes ver en unos gráficos de burbujas el reparto por tipo de gasto en los Presupuestos de la administración estatal.

Autoevaluación

1.1.- Concepto de tributo.

Pagas porque te expidan el título de Educación Secundaria Obligatoria, por poder circular con el ciclomotor, por tener una licencia de pesca, cuando trabajaste un verano en un restaurante, tu jefe te dijo algo de que te retenía parte de tu sueldo por un impuesto, ¿qué es lo que se paga? ¿Por cuántas cosas pueden hacernos pagar? Las administraciones públicas necesitan obtener ingresos públicos para poder financiar las necesidades públicas.

Los tributos son los ingresos públicos que consisten en prestaciones en dinero que la ciudadanía debe pagar a las administraciones públicas porque la Ley le obliga a ello.

Los tributos se clasifican en:

-

Tasas: Se deben pagar como consecuencia de la realización de determinadas actividades por parte de la administración, que los particulares están obligados a solicitar o recibir. Por ejemplo, en tu hogar se pagará una tasa por la recogida de basuras, o pagarás una tasa en forma de derechos de examen para el carnet de conducir o para la expedición del DNI.

-

Contribuciones especiales: Aquí, la actuación de la administración no es solicitada de manera individual, pero esa actividad de las administraciones públicas encaminada a satisfacer una necesidad colectiva produce un beneficio o un incremento de valor a determinadas personas. Por ejemplo, unas obras de urbanización, asfaltado e iluminación de la calle donde vives, producen un aumento del valor de la casa o vivienda, y se deberá pagar porque la administración procura recuperar parte del dinero invertido en dicha obra.

-

Impuestos: Son cantidades que se exigen obligatoriamente por Ley sin que exista una compensación directa por parte de la administración, y que se basan en determinados hechos que demuestran la capacidad económica de las personas. Por ejemplo, parece más lógico que pague más por circular en tu ciudad un todoterreno con un motor potente que un ciclomotor.

Los tributos cumplen con una finalidad socio-económica, pues además de servir para obtener los ingresos necesarios para la financiación del gasto público "podrán servir como instrumentos de la política económica general y atender a la realización de los principios y fines contenidos en la Constitución".

Autoevaluación

Solución

Solución

1.2.- Clasificación de los impuestos.

Te preguntarás si es posible conocer todos los diferentes tributos que pueden existir y quién es la administración pública que puede exigir su cobro; sería una tarea inacabable por lo cual nos vamos a centrar en los siguientes apartados en los diferentes tipos de impuestos. Los impuestos son los ingresos públicos más importantes de cualquier administración, pues es a través de ellos como se obtienen la mayoría de los ingresos públicos que permiten la financiación de las necesidades colectivas.

En el sistema fiscal español, los impuestos se clasifican en:

-

Impuestos directos: Gravan una manifestación directa o inmediata de la capacidad económica, bien por poseer un patrimonio (Impuesto sobre bienes inmuebles) o por obtener una renta (Impuesto sobre la Renta de las Personas Físicas o Impuesto sobre Sociedades).

-

Impuestos indirectos: Gravan una manifestación indirecta de la capacidad económica: la circulación de la riqueza por consumo (Impuesto sobre el Valor Añadido) o por actos de transmisión (Impuesto sobre Transmisiones Patrimoniales) o Impuestos especiales que gravan el consumo de determinados bienes como el alcohol y el tabaco.

Debes conocer

Son muchos los conceptos por los que se genera una obligación de pago en forma de impuesto. En la siguiente clasificación puedes verlo reflejado según sean directos e indirectos, pero también según el nivel tributario territorial: estatal, autonómico y local.

Reflexiona

¿Crees que se pagan los mismos impuestos en todas las Comunidades Autónomas?

No. Aquí tienes un interesante artículo actualilzado donde se comparan las principales diferencias entre ellas.

Análisis comparativo sobre las diferencias de impuestos en las distintas Comunidades Autónomas.

Para saber más

¿Desde cuándo crees que existen los impuestos? Como verás no son un invento reciente.

Autoevaluación

1.2.1- Impuestos estatales directos sobre la renta.

En la presentación del apartado anterior has podido ver una clasificación extensa de los impuestos que están establecidos en los diferentes niveles de la administración tributaria de nuestro país: estatal, autonómico y local. En este apartado vamos a detallar algunos aspectos de los impuestos directos que gravan la obtención de renta:

-

Impuesto sobre la Renta de las Personas Físicas: recae sobre la obtención de la renta, como manifestación inmediata de la capacidad económica de los ciudadanos. Dentro del concepto de renta se incluyen los rendimientos del trabajo y actividades económicas (sueldos, salarios y otro tipo de rendimientos, como los de los profesionales independientes), los rendimientos del capital (intereses de cuentas bancarias, resultados de inversiones financieras....) y las ganancias y pérdidas derivadas de la utilización o transmisión del patrimonio. Existen una serie de rentas que están exentas del impuesto, como es el caso de las pensiones de la Seguridad Social por incapacidad permanente absoluta, determinados premios literarios, las becas para estudios reglados o ciertas prestaciones por desempleo,…

-

Impuesto sobre la Renta de no Residentes: este impuesto recae sobre la renta obtenida en España por personas que no viven en España.

-

Impuesto sobre Sociedades: este impuesto recae sobre el beneficio que obtienen de su actividad las empresas. Se aplica sobre el beneficio neto, es decir, que de los ingresos que obtiene cada empresa se restan los gastos que han sido necesarios para su obtención.

Autoevaluación

1.2.2.- Impuestos estatales directos sobre bienes patrimoniales.

Si con anterioridad has estudiado que la ciudadanía debe contribuir al gasto preciso para satisfacer necesidades colectivas y que esa capacidad económica también se demostraba con la posesión de riqueza o de bienes patrimoniales, entenderás que se deba gravar con el establecimiento de impuestos, que en este caso, afectan solo a personas físicas:

-

Impuesto sobre Sucesiones y Donaciones: es un impuesto cedido a las comunidades autónomas que se paga por las personas cuando reciben dinero u otros bienes de forma gratuita, es decir, sin que se trate de una contraprestación por un trabajo o servicio que hayan realizado o por un dinero o una cosa que hayan entregado a cambio. Se incluyen aquí tanto los casos en que lo que se recibe es una herencia o legado de una persona fallecida (adquisiciones “mortis causa”) como los casos en que lo que se recibe es una donación efectuada por una persona viva (adquisiciones “inter vivos”).

-

Impuesto sobre el Patrimonio: recae sobre el patrimonio neto de una persona, es decir, el conjunto de los bienes y derechos que posee (casas, tierras, cuentas bancarias, joyas, objetos de arte...), restadas las cargas, deudas y obligaciones a las que esa persona debe hacer frente. Hay bienes que, sin embargo, están exentos del Impuesto sobre el Patrimonio, como es el caso de la vivienda habitual de la persona y su ajuar doméstico. Es un impuesto cedido a las comunidades autónomas.

Autoevaluación

1.2.3.- Impuestos estatales directos.

Y también existe impuestos que lo que gravan, no es la posesión de riqueza u obtención de renta, sino su utilización a través del consumo o del gasto en el que se considera que se demuestra una determinada capacidad económica.

-

Impuesto sobre el Valor Añadido: grava el consumo en las distintas fases del proceso de producción de bienes y servicios.

-

Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados: está dividido en varias modalidades pues tiene un ámbito de aplicación muy amplio. Se aplica a las transmisiones (compraventas) de todo tipo de bienes y derechos, a determinadas operaciones que realizan las empresas y a actos que se tienen que documentar oficialmente (escritura de una casa y otros documentos notariales). Es un impuesto cedido a las comunidades autónomas.

-

Renta de Aduanas o derechos arancelarios sobre las importaciones, por adquirir mercancías en el extranjero.

-

Impuestos Especiales. Grava la compra o consumo de determinados bienes: alcohol y bebidas alcohólicas, hidrocarburos, tabaco y matriculación de medios de transporte, entre otros. Amén de su función recaudatoria, se pagan pues se considera que el consumo de esos bienes genera costes sociales: costes sanitarios por abuso del alcohol o del tabaco y en la contaminación de los coches y del uso de los hidrocarburos en general.

Autoevaluación

1.2.4.- Impuestos locales.

Cuando estudiaste los contenidos que hacían referencia a la Administración Local, viste que disponían de autonomía para la gestión de sus competencias. Pero la autonomía sin financiación no se puede ejercer y por ello se deben dotar de instrumentos a los municipios para que obtengan ingresos con los cuales financiar los servicios públicos que deben atender. El Texto Refundido de la Ley de las Haciendas Locales aprobado por el Real Decreto Legislativo 2/2004, de 5 de marzo, establece un régimen destinado a facilitar la actividad financiera de las entidades locales. De acuerdo con esta legislación, se establecen los diferentes impuestos locales que se clasificarán en Impuestos de carácter periódico (Impuesto sobre Bienes Inmuebles, Impuesto sobre Actividades Económicas, Impuesto sobre Vehículos de Tracción Mecánica) y otros impuestos (Impuesto sobre Construcciones, Instalaciones y Obras, Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana):

-

Impuesto sobre Bienes Inmuebles (IBI): grava la posesión de bienes inmuebles o de derechos reales sobre los mismos.

-

Impuesto sobre Actividades Económicas (IAE): grava las actividades empresariales llevadas a cabo dentro del término municipal. La cantidad a pagar se calcula en función de distintos factores (tipo de actividad, superficie empleada, importe neto de la cifra de negocios etc.). La fórmula para calcular la cantidad a pagar es publicada por el Gobierno y puede ser adaptada por cada Ayuntamiento.

-

Impuesto sobre Vehículos de Tracción Mecánica (IVTM): grava la propiedad de los vehículos de esta naturaleza y se paga anualmente en base a los caballos de potencia del vehículo. Los Ayuntamientos podrán aumentar hasta el doble las cantidades mínimas a pagar por este impuesto.

-

Impuesto sobre Construcciones, Instalaciones y Obras (ICIO): grava el coste real de cualquier obra o actividad de construcción que requiera un permiso municipal previo.

-

Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana: También conocido como plusvalía, este impuesto grava el aumento de valor de los terrenos urbanos puesto de manifiesto en el momento de su transmisión.

Autoevaluación

2.- Conceptos generales de los tributos.

Caso práctico

Bosco se ha encargado esta vez de conocer cómo llegamos a pagar un determinado tributo y para ello visita a una conocida que tiene una asesoría fiscal. Elena le explicará por qué se aplican los impuestos, en qué se basan las administraciones públicas para fijar los tributos y las razones por las que se debe pagar y cómo calcular dicho pago.

Debes conocer

En esta página puedes ver los Tributos de la Comunidad Autónoma de Castilla y León y sus novedades:

Los Tributos en Castilla y León.

Novedades legislativas para el año 2017 en los tributos propios y cedidos.

Debes conocer

Reflexiona

La Constitución española establece la obligatoriedad para todos los españoles de atender al pago de sus tributos. Así en el artículo 31.1 se indica que “todos contribuirán al sostenimiento de los gastos públicos de acuerdo con su capacidad económica mediante un sistema tributario justo, inspirado en los principios de igualdad y progresividad que en ningún caso tendrá alcance confiscatorio”.

¿Cómo considerar que debería ser un sistema tributario justo?

2.1.- Sujeto pasivo.

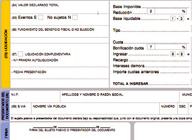

¿En qué momento y bajo qué circunstancias nos convertimos en alguien que debe de pagar un tributo? El sujeto pasivo es la persona física o jurídica que por Ley está obligado a cumplir con las obligaciones materiales de pagar los tributos y las obligaciones formales que se especifiquen para cada tributo como son las de proporcionar información, realizar las declaraciones en el tiempo establecido, tener al día la documentación necesaria, etc.

El contribuyente es quien tiene la obligación de realizar la declaración del tributo y de efectuar el pago y en muchos casos, sujeto pasivo y contribuyente es la misma persona. En otras ocasiones el sustituto del contribuyente es el sujeto pasivo que debe cumplir con las obligaciones tributarias en lugar del contribuyente. Por ejemplo, en el Impuesto sobre la Renta de las Personas Físicas, la empresa practica las retenciones en la nómina y efectúa el ingreso en la Administración de Hacienda, en nombre de sus trabajadores y trabajadoras.

Autoevaluación

2.2.- Hecho Imponible.

¿Dónde crees que comienza la maquinaria de la administración pública para exigir que se pague un determinado tributo? El hecho imponible es el acto o circunstancia de carácter jurídico o económico, cuya realización da lugar al nacimiento de la obligación de pago de un tributo. Las leyes y normativas que configuran los tributos definen cuáles son los hechos imponibles que dan lugar al nacimiento de las obligaciones tributarias.

Si compras un nuevo terminal móvil de teléfono o una camiseta, es un hecho imponible que origina la obligación de pagar el Impuesto sobre el Valor Añadido. Si obtienes rentas porque trabajas, eso es un hecho imponible que te obligará a tributar por el Impuesto sobre la Renta de las Personas Físicas. Si tu familia es propietaria de una vivienda, existirá la obligación de pagar el Impuesto sobre Bienes Inmuebles.

Existen algunos casos en los que no nace la obligación tributaria porque la ley determina que no están comprendidos en los hechos imponibles, son los llamados supuestos de no sujeción. Pero también existen otros casos, en los que, a pesar de producirse el hecho imponible, no nace la obligación de pagar el impuesto, son los casos de exención.

Para saber más

La ley o normativa que configura cada tributo, determina las exenciones y los supuestos de no sujeción. En el siguiente artículo tienes lo relativo a un impuesto local obligatorio en todas las localidades de nuestro país.

Autoevaluación

2.3.- Base Imponible y Base Liquidable.

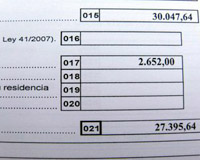

Ya hemos visto cuándo existirá la obligación de tributar en función de los supuestos sujetos, no sujetos o de exención de cada uno de los tributos, pero te preguntarás cómo se transforma eso en una cantidad a pagar. Es necesario cuantificar cada hecho imponible y la base imponible es la valoración en términos monetarios del hecho imponible. Cada tributo establece los medios, normas y métodos para determinar la base imponible, pero en general, se utilizan tres procedimientos:

-

Estimación directa: Para fijar la base imponible se utiliza documentación presentada y los datos que figuren en libros de contabilidad. Es el método que se aplica de manera general y preferente en los impuestos.

-

Estimación objetiva: Se aplican índices o módulos relacionados con la base imponible.

-

Estimación indirecta: Cuando no se puede calcular la base imponible por los dos procedimientos anteriores.

La base liquidable se obtiene de aplicar a la base imponible las reducciones que puede establecer la normativa de cada tributo. Caso de no haber reducciones, la base liquidable coincidirá con la base imponible. Por ejemplo, en el Impuesto sobre Sucesiones y Donaciones, en el caso de una herencia, la base imponible, estaría formada por el valor real de los bienes y derechos quitando las deudas, mientras que pueden practicarse reducciones de la base imponible en función del grado de parentesco que tengamos con la persona fallecida.

Autoevaluación

Solución

Solución

2.4.- Tipo de gravamen y cuota.

Cuando te compras un ordenador, ropa o te tomas un refresco en una cafetería, estás pagando de manera conjunta el precio del bien más un impuesto, en este caso el IVA ¿cómo puedes saber qué parte corresponde al impuesto y que parte al precio del producto? Una vez cuantificado el hecho imponible, entran en juego el tipo de gravamen y la cuota, para saber la cantidad que debemos pagar por un tributo.

El tipo de gravamen es una cifra o porcentaje que se aplica a la base liquidable para obtener como resultado la cuota íntegra. Si compras un ordenador portátil que tiene un precio en tienda de 300 euros, la base imponible y liquidable serán esos 300 euros. El tipo de gravamen a aplicar en estas operaciones del IVA es del 21%, luego la cuota íntegra será de 63 euros (21% sobre 300 euros) y la cantidad total a pagar sería de 363 euros.

Existen diferentes tipos de gravamen:

- Tipo progresivo: El porcentaje a aplicar a la base liquidable es mayor a medida que aumenta la base liquidable. Un ejemplo es el tipo de gravamen del IRPF, pues a mayores bases liquidables va aumentando el porcentaje.

- Tipo proporcional: El porcentaje es siempre el mismo, sea cual sea la base liquidable. Los tipos de gravamen del IVA son siempre los mismos, compremos un ordenador o compremos 300.

- Tipo específico o fijo: Es una cantidad fija por cada elemento de medida que se establezca. En el IVTM la medida establecida para fijar el tipo de gravamen son los caballos fiscales del vehículo (o expresado en sus siglas en inglés hp).

Obtenida así, la cuota íntegra sería la cantidad que el contribuyente debería pagar. Pero la normativa de cada tributo establece una serie de deducciones o bonificaciones de dicha cuota íntegra, aplicables por circunstancias personales (por ejemplo por ascendientes o descendientes a su cargo, en el caso del IRPF) o para incentivar determinadas actuaciones empresariales de interés (como es el caso de las medidas para incentivar la investigación y la innovación en el Impuesto de Sociedades). Tras la aplicación de las deducciones obtenemos la cuota líquida. La cuota líquida de un impuesto representa lo que le corresponde pagar al contribuyente por ese impuesto.

Autoevaluación

2.5.- La deuda tributaria y sus formas de extinción.

Ya hemos comentado con anterioridad el caso de que por un trabajo que realizaste, el empresario te retenía una determinada cantidad por el IRPF. En algunos tributos, se pagan por anticipado algunas cantidades o se realizan retenciones a cuenta de lo que al final debemos pagar.

La deuda tributaria está constituida esencialmente por la cuota tributaria líquida a cargo del sujeto pasivo, por los pagos a cuenta, las cantidades retenidas o que se hubieran debido retener y los ingresos a cuenta.

También formarán parte, en su caso, de la deuda tributaria los recargos (exigencia de un pago añadido al que corresponde por el tributo) e intereses de demora (cuando se realiza el pago pero fuera del plazo establecido) establecidos legalmente.

Debes conocer

La Ley general Tributaria es la normativa básica en materia de tributos actualmente vigente. En artículo 59 establece las formas en que puede extinguirse la deuda tributaria. En la siguiente presentación puedes ver una explicación acerca de ellas.

Autoevaluación

2.6.- Infracciones y sanciones tributarias.

En la Unidad de Trabajo 1 viste cómo las normas que se generaban en una sociedad para garantizar la convivencia debían cumplirse y que, caso de no hacerse así, existe la capacidad de obligar a su cumplimiento y a sancionar cuando no se cumple. Evidentemente, esto también es de aplicación a las normas tributarias.

Una infracción tributaria es un incumplimiento voluntario de las obligaciones tributarias, bien sean materiales o formales, es decir, no presentar las declaraciones o los documentos a que se esté obligado, presentar declaraciones incorrectas, no ingresar las cantidades a pagar, etc. Estas infracciones tributarias darán lugar a la apertura a un procedimiento en el que se determinarán las sanciones que correspondan y que normalmente son multas dinerarias de carácter fijo o proporcional.

Dentro de la normativa reguladora de las infracciones y sanciones tributarias cabe mencionar:

-

La Ley General Tributaria (Ley 58/ 2003) que contempla, entre otros aspectos, la obligación de presentar las declaraciones, autoliquidaciones y comunicaciones.

-

El Reglamento General del régimen sancionador tributario (Real Decreto 2063/ 2004) en lo correspondiente a la tramitación del procedimiento sancionador: artículos 22 a 28.

-

La Ley del Procedimiento Administrativo Común de las Administraciones Públicas (Ley 39/ 2015, de 1 de octubre, B.O.E. de 2 de octubre de 2015), en su obligación de relacionarse electrónicamente con las Administraciones Públicas: artículo 14.

Por otra parte, el Real Decreto Legilativo 5/2000, de 4 de agosto, por el que se aprueba la Ley sobre Infracciones y Sanciones de Orden Social (LISOS) contempla las infracciones y sanciones en materia de Seguridad Social.

Recomendación

En los siguientes enlaces tienes acceso a la normativa reguladora de las infracciones y sanciones tributarias:

Para saber más

Se considera fraude fiscal a tratar de evitar las obligaciones fiscales. Es la utilización de medios ilícitos, ocultando o manipulando su verdadera capacidad económica, para no pagar lo que corresponde por cada tributo y tiene serias implicaciones para la economía de un país. Dentro del Plan de Prevención del Fraude Fiscal establecido por el Gobierno, incluye la sensibilización de la ciudadanía hacia este problema y para ello se emitieron anuncios publicitarios. Este año 2017, ha existido una campaña relacionada con la presentación de la Declaración de la Renta 2016, a través de Renta Web, al desaparecer el programa Padre.

Accede a la campaña Renta Web.

Autoevaluación

Solución

Anexo.- Licencias de recursos.

| Recurso (1) | Datos del recurso (1) |

|---|---|

|

Autoría: Stockbyte Licencia: Uso educativo-nc Procedencia: Business & occxupations 2_StockbyteCD-DVD Num. V43 |