Productos y servicios financieros.

Luna continúa con la FCT en la empresa Andalucía Vende S.L. Poco a poco va conociendo más a sus compañeras y compañeros, y ellos también la van conociendo más. Se está generando un grupo y un ambiente de trabajo bastante bueno, el cual está ayudando a obtener de un buen resultado en el trabajo. Tened en cuenta que un buen ambiente de trabajo contribuye al aumento de la eficacia y eficiencia de la empresa.

Luna continúa con la FCT en la empresa Andalucía Vende S.L. Poco a poco va conociendo más a sus compañeras y compañeros, y ellos también la van conociendo más. Se está generando un grupo y un ambiente de trabajo bastante bueno, el cual está ayudando a obtener de un buen resultado en el trabajo. Tened en cuenta que un buen ambiente de trabajo contribuye al aumento de la eficacia y eficiencia de la empresa.

Esta mañana Luna ha estado desayunando con Rafael y durante el desayuno han estado hablando de la crisis que actualmente estamos soportando. En la conversación, Luna ha mostrado cierta aversión al sistema financiero, acusándolo de ser culpable de la crisis económica y planteándose la necesidad de prescindir de él.

Rafael le comenta que no sería una idea muy acertada prescindir del sistema financiero ya que es muy necesario para cualquier economía desarrollada y tiene una importancia y función determinantes para cualquier persona, empresa o gobierno.

Ante la opinión que Luna ha mostrado sobre el sistema financiero, Rafael decide que, como paso más en su formación, le va a mostrar la importancia que tiene el sistema financiero en la economía en general y en su empresa en particular.

Rafael le presenta a Carmen el guión que va a seguir con Luna para enseñarle todo lo relativo al sistema financiero. Carmen le da el visto bueno y en las próximas semanas Luna aprenderá todas las características y peculiaridades relacionadas con el sistema financiero.

El plan de formación que Rafael le presenta a Carmen para la formación de Luna buscará dar respuesta a las siguientes cuestiones:

- ¿Qué es un sistema financiero?

- ¿Qué organizaciones, entidades y tipos de empresas operan en el sistema financiero?

- ¿Qué instituciones financieras bancarias y no bancarias operan en el sistema financiero?

- ¿Cuáles son sus principales características?

- ¿Cuáles son los aspectos más importantes de los productos y servicios que existen en el mercado?

- ¿Qué variables intervienen en las operaciones que se realizan con cada producto y servicio financiero?

- ¿Qué sujetos intervienen en las operaciones que se realizan con cada producto y servicio financiero?

- ¿Qué ventajas e inconvenientes poseen los distintos productos y servicios financieros?

- ¿Qué documentación es la exigida y generada con la gestión de los diferentes productos y servicios financieros?

1.- El sistema financiero.

Luna va a comenzar con la formación que le ha propuesto Rafael sobre el sistema financiero. Va a comenzar por una introducción a lo que se entiende por sistema financiero, así como sus funciones, los intermediarios que en él operan y los activos financieros. Luna sigue pensando que el sistema financiero es innecesario y causante de todos los males económicos actuales, ¿cambiará de opinión a lo largo del estudio de esta unidad?

En la actualidad es imposible entender la existencia de una economía desarrollada sin que ésta posea un sistema financiero altamente desarrollado. Como futuro empresario, no puedes ser ajeno al sistema financiero, ya que te relacionarás diariamente con él, en determinados momentos lo necesitarás e igualmente él también te necesitará, por ello es de vital importancia que conozcas lo que es, como funciona, qué y quienes lo forman, etc.

En la actualidad es imposible entender la existencia de una economía desarrollada sin que ésta posea un sistema financiero altamente desarrollado. Como futuro empresario, no puedes ser ajeno al sistema financiero, ya que te relacionarás diariamente con él, en determinados momentos lo necesitarás e igualmente él también te necesitará, por ello es de vital importancia que conozcas lo que es, como funciona, qué y quienes lo forman, etc.

Seguramente ahora te están surgiendo varias preguntas que trataremos de dar respuesta, como por ejemplo:

- ¿Cuál es realmente el objetivo de un sistema financiero?

- ¿Cómo está formado un sistema financiero?

- ¿Cuál es el funcionamiento de un sistema financiero?

A lo largo de este primer punto iremos dando respuesta a estas y otras preguntas que nos irán surgiendo.

Un sistema financiero tiene una labor muy simple, pero a la vez de vital importancia para toda la economía de un país. El sistema financiero es el encargado de hacer llegar los recursos económicos desde las unidades que poseen un exceso de recursos (unidades que poseen un exceso de ahorro) a aquellas unidades que tienen un déficit de recursos (unidades que poseen un déficit de ahorro) y que los necesitan para realizar su actividad diaria o para acometer determinadas inversiones. Normalmente, las unidades que necesitan recursos no están en pleno contacto con las que tienen exceso de recursos, he aquí la importancia del sistema financiero, ya que gracias a él, ambas unidades se ponen en contacto.

Por ejemplo, imagina que has ahorrado una cantidad importante de dinero y lo depositas en un banco, éste lo canalizará hacia otras personas en forma de préstamo hipotecario con el que afrontar el pago de una hipoteca.

Por tanto, un sistema financiero es aquello que permite a ciertas personas, empresas o administraciones públicas disponer de fondos con los que invertir, fondos que, a su vez, provienen de los ahorros de otras empresas, personas, etc.

A la función que anteriormente hemos comentado, se le une la función de transformación, ya que el sistema financiero convierte unos instrumentos financieros en otros que serán más accesibles para los ahorradores, y para los mercados financieros, que son los lugares donde se realizan las transacciones de los instrumentos financieros. Todas estas operaciones se realizan bajo un marco legal y bajo una serie de instituciones que regulan y controlan que todo funcione correctamente.

En el siguiente enlace puedes acceder al discurso del Presidente del Banco Santander, Emilio Botín, realizado en la inauguración de la Conferencia de Banca Internacional, de 16 de Octubre de 2008, sobre el papel del sistema financiero en la economía.

1.1.- Intermediarios.

Los intermediarios financieros son el conjunto de instituciones especializadas en la mediación entre los ahorradores últimos y los prestatarios finales. A través de los intermediarios financieros, se transfieren los recursos de las unidades con exceso de recursos a las unidades con déficit de recursos.

Los intermediarios financieros emiten los denominados activos financieros a través de los cuales captan los recursos de las unidades con superávit, dedicando tales cantidades de recursos a la compra de activos primarios (acciones, bonos, obligaciones, letras del tesoro, etc.) que a su vez han sido emitidos por las unidades deficitarias de recursos.

Como puedes observar, de no existir un sistema financiero donde se encuentren los intermediarios (entre otras instituciones, medios o mercados), sería francamente difícil que las unidades de superávit o ahorradores pudiesen contactar con las unidades con déficit o prestatarias, impidiendo la posibilidad de obtener una mayor rentabilidad de los ahorros para los primeros, y la posibilidad de acceder a mayores recursos y financiación por parte de los segundos.

Pero, ¿Quiénes son realmente los intermediarios del sistema financiero?

Existen una gran variedad de intermediarios financieros, pero los más importantes son:

- Las entidades de depósito: formadas principalmente por los bancos, cajas de ahorro y cooperativas de crédito. Estas entidades de depósito reciben de los ahorradores fondos o recursos económicos con la obligación de retribuirles (en forma de intereses), y aplicando esos fondos en forma de préstamos u otras operaciones de igual naturaleza a aquellas personas, empresas u otras entidades que necesiten recursos económicos.

- Las instituciones de inversión colectiva (IIC): su objeto es la captación de fondos, bienes o derechos de los ahorradores para gestionarlos e invertirlos en bienes, derechos, valores u otros instrumentos financieros, emitidos por unidades deficitarias de recursos, con el objetivo de obtener mayor rentabilidad para los ahorradores.

- Las instituciones de ahorro contractual: formadas por compañías de seguros y fondos de pensiones. Estas instituciones toman fondos de los ahorradores de forma periódica (son conocidas como las primas de seguro), y los invierten en el mercado de capitales, generalmente a largo plazo con un nivel de riesgo moderado.

Los intermediarios financieros realizan una labor de intermediación situándose entre los demandantes de recursos (unidades deficitarias o prestatarios) al que prestan los recursos, y los poseedores de los recursos o ahorradores (unidades con superávit) del que reciben los recursos.

A la anterior función, tenemos que sumarle la de transformación, ya que el instrumento financiero que reciben de los que buscan financiarse, como por ejemplo, acciones, bonos u obligaciones, son transformadas en otros instrumentos que ofrecen a los ahorradores en forma de depósitos, participaciones, préstamos, etc.

En el siguiente enlace puedes acceder a una noticia publicada en elperiodico.com sobre los tipos de intermediarios centrándose en los conocidos como brokers hipotecarios.

1.2.- Activos financieros.

Los activos financieros (instrumentos financieros) son los

títulos emitidos por las unidades económicas de gasto que constituyen un activo

con el que garantizar la riqueza para quienes los poseen y un pasivo para

quienes los generan. Se tratan de títulos que permiten obtener recursos a

quienes los generan y una retribución para quienes los poseen.

Los activos financieros (instrumentos financieros) son los

títulos emitidos por las unidades económicas de gasto que constituyen un activo

con el que garantizar la riqueza para quienes los poseen y un pasivo para

quienes los generan. Se tratan de títulos que permiten obtener recursos a

quienes los generan y una retribución para quienes los poseen.

Imagina que una gran empresa necesita recursos económicos para financiase por un total de 200 millones de euros. La empresa decide emitir 20 millones de acciones por un valor nominal de 10 euros. De esta forma, la empresa ha emitido un activo financiero, acciones, que le supone un pasivo u obligación de retribución hacia quienes los adquieren, pero que le ha posibilitado captar los recursos económicos que necesitaba.

Los activos financieros cumplen con dos funciones fundamentales:

- Hacen llegar los recursos desde las unidades con superávit a las unidades con déficit que los necesitan para realizar sus inversiones.

- Distribuye el riesgo entre los agentes. En el ejemplo anterior, imagina que no existiesen los instrumentos financieros, en ese caso, la empresa debería acudir a una única entidad con superávit que dispusiera de 200 millones de euros para invertir y además estuviese de acuerdo en asumir el riesgo de la operación, algo francamente difícil y casi imposible para el conjunto de la economía. Pero gracias a los instrumentos financieros, esa cantidad puede ser obtenida mediante la emisión de 20 millones de acciones, de modo que el riesgo de la operación puede dividirse entre un máximo de 20 millones de unidades con superávit o ahorradores. De esta forma es más fácil para la empresa acceder a esa financiación y para el ahorrador es más fácil acceder a esa inversión.

Los instrumentos financieros se definen y caracterizan en función a tres elementos fundamentales:

- Liquidez: es la capacidad que tiene un activo financiero para transformarse en dinero sin pérdida sustancial de su valor, es decir, un instrumento financiero será más líquido cuanto más fácil sea transformarlo en dinero efectivo y cuando más bajos sean sus costes de esa transformación. Además, también será más líquido cuanto más estable sea su valor en el tiempo.

- Riesgo: es la posibilidad de no recuperar el valor completo de la inversión que se realizó inicialmente en la adquisición del instrumento financiero. Podemos tener un riesgo de impago (consistente en no recibir los intereses acordados, además de no recuperar la cantidad entregada para la contratación del instrumento financiero) o un riesgo de mercado (consistente en el riesgo provocado por las fluctuaciones del valor del instrumento financiero, que pueden provocar una disminución tal que nos impida recuperar el capital que invertimos al comienzo). Normalmente, a mayor riesgo, mayores tasas de rentabilidad. He aquí el gran dilema del inversor, si asumir ese riesgo para obtener mayores tasas de rentabilidad o buscar instrumentos financieros con menor riesgo pero con menores tasas de rentabilidad. Esta decisión solo dependerá de vosotros y de vuestra aversión al riesgo.

- Rentabilidad: cuando hablamos de la rentabilidad de un instrumento financiero nos vamos a referir a su retribución, es decir, a la ganancia que obtendríamos tras realizar la inversión en el activo financiero.

TIPOS DE INSTRUMENTOS FINANCIEROS.

Los instrumentos financieros se pueden clasificar de la siguiente manera en función a su liquidez:

Monedas, billetes, depósitos a la vista, depósitos de ahorro, depósitos a plazo, certificados de depósitos, letras del tesoro, bonos de cajas y tesorería, títulos hipotecarios, pagarés de empresa, deuda pública a largo plazo, obligaciones, acciones, pólizas de seguro, préstamos con garantía real, préstamos sin garantía real, crédito comercial.

1.3.- Funcionamiento del sistema financiero.

Hasta ahora has aprendido cual es el objetivo de un sistema financiero y como está formado. Has aprendido quienes son las unidades deficitarias de recursos, las que tienen superávit, quienes son los intermediarios y qué función tienen. Ahora es el momento de analizar el funcionamiento del sistema financiero en su conjunto, y de esta forma responder a la tercera pregunta que nos hicimos al comienzo de la unidad ¿Cuál es el funcionamiento de un sistema financiero?

Luna está viendo que su idea sobre el sistema financiero no se ajusta a la idea que tenía antes de comenzar con esta formación, pensaba que el sistema financiero era algo ajeno a su actividad y a la de las empresas. Luna está prestando mucha atención ya que está viendo que un tema muy interesante y muy actual.

Los ahorradores o unidades con superávit de recursos acuden al mercado financiero buscando dos tipos de activos financieros, los activos primarios, como por ejemplo acciones, obligaciones, bonos, etc. y los activos secundarios, como por ejemplo los productos derivados (opciones y futuros), etc. Los ahorradores adquirirán esos activos financieros a cambio de una retribución en forma de intereses. Con estas operaciones se canaliza el dinero del ahorro de las unidades con superávit hacia las inversiones.

Por su parte las unidades deficitarias emiten activos primarios (acciones, obligaciones, bonos, letras del tesoro, etc.) para que sean comprados con el dinero de los ahorradores. Los activos primarios creados por las unidades deficitarias son negociados directamente, como por ejemplo ocurre con la adquisición de acciones, letras del tesoro, etc. en las que los ahorradores, a través de sus entidades financieras o de sus servicios de banca por internet o servicios de bolsa por internet, adquieren dichos activos directamente.

Por lo tanto los mercados financieros realizan una labor de intermediación entre las unidades que poseen un superávit de recursos y las unidades que poseen un déficit de recursos y quieren acceder a ellos.

Los intermediarios financieros, además de realizar una labor de intermediación, también realizan una labor de transformación. En este caso, son los intermediarios financieros los que crean los activos secundarios (productos derivados como opciones, futuros, etc.) y los ofrecen a las unidades con superávit, ofreciéndoles otras fuentes de financiación alternativas a las que obtienen a través de la inversión en activos primarios.

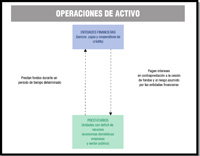

Los intermediarios financieros (bancos, cajas de ahorro, cooperativas de crédito, etc.) captan los fondos de los ahorradores a través de las llamadas operaciones de pasivo (son un pasivo para las entidades financieras, pero un activo para quienes los adquieren, por ejemplo, una cuenta corriente es un activo para quien la contrata, pero es un pasivo para el banco, ya que éste tendrá la obligación de devolver ese dinero cuando el ahorrador lo necesite) como por ejemplo, cuentas corrientes, imposiciones a plazo fijo o depósitos, participaciones en fondos de inversión, planes de pensiones, etc. Con los recursos que han adquirido, los intermediarios financieros realizan las llamadas operaciones de activo (que son un activo para las entidades financieras, pero un pasivo para quien las contrata), como por ejemplo, operaciones de préstamos, créditos, operaciones de factoring, confirming, descuentos comerciales, anticipos comerciales, etc. Las unidades deficitarias tienen acceso a la financiación gracias a estas operaciones de activo, a cambio de tener que pagar un interés por el préstamo o anticipo de fondos.

Como puedes observar, el sistema financiero posibilita que las empresas accedan a las fuentes de financiación que estudiaste en la primera unidad, sin él, las empresas no podrían tener acceso a los recursos necesarios para su actividad, por lo que no podrán crecer, ni crear puestos de trabajo, ni realizar una producción más eficaz y eficiente, repercutiendo todo ello en unos mayores costes y precios finales, etc. Como puedes observar, el sistema financiero es fundamental y muy necesario para cualquier economía desarrollada.

En el siguiente enlace puedes acceder a una noticia sobre las reformas financieras y la dificultad de acceder al crédito en la actualidad, además su importancia para la supervivencia empresarial.

2.- Productos financieros de pasivo.

Luna se está dando cuenta de la importancia que tiene un sistema financiero en la economía moderna. El siguiente paso consistirá en analizar el negocio que realiza uno de los principales intermediarios del sistema financiero, nos referimos al negocio bancario.

Ya has aprendido que el negocio bancario consiste en obtener recursos de los particulares y/o empresas (ahorradores) y cederlo a otros particulares y/o empresas que están necesitados de recursos económicos para realizar sus actividades económicas. Por realizar esta actividad, las entidades financieras cobran una serie de comisiones y/o intereses, que deberás tener muy presente a la hora de contratar los diferentes productos que te ofrecerán.

Aparentemente se trata de una operación fácil de entender y explicar, pero en la realidad, estas operaciones son muy desconocidas para la gran mayoría de las personas, primero por la alta complejidad de algunos productos y operaciones financieras, y segundo por la falta de transparencia y de información que reina en este sector. Por todo ello, se requiere de unos conocimientos técnicos importantes para, por un lado, entender estas operaciones, y por otro, aumentar nuestro poder de negociación frente a las entidades financieras, así como aumentar nuestra eficacia y eficiencia en las decisiones de contratación de determinados productos financieros.

Con esta unidad, vas a empezar a familiarizarte con los servicios que prestan y ofrecen las entidades financieras.

La primera pregunta que nos vamos a hacer y que será el punto de partida para nuestro estudio es: ¿A través de qué forma, las entidades financieras captan los recursos económicos de los ahorradores?, la respuesta está en las conocidas como operaciones de pasivo. Ten en cuenta que las operaciones de activo son las empleadas por las entidades financieras para ceder o prestar los recursos financieros a las unidades con déficit.

2.1.- Cuentas de ahorro.

Cuando quieres empezar a trabajar con una entidad financiera, lo primero que te indicarán es que tienes que "abrirte una cuenta", pero ¿a qué se refieren y en qué consiste?

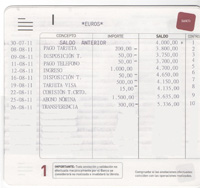

Las cuentas de pasivo consisten en anotaciones que registran las operaciones de depósito, así como los movimientos que realizan los clientes en las entidades financieras. Las dos formas más habituales de cuentas de pasivo son las cuentas de ahorro (o libretas de ahorro) y las cuentas corrientes. Ambos tipos de cuentas tienen características comunes, como por ejemplo:

- Todas las operaciones, tanto de cobro como de pago, quedan reflejadas en ellas.

- Su saldo se expresa en dinero.

- Pueden ser suscritas por personas físicas o jurídicas.

- Tienen una gran liquidez, y una fácil disponibilidad.

- Admiten domiciliaciones (en algunos casos de cuentas de ahorro no lo permiten).

- Están sujetas a retención fiscal (IRPF). Están sujetos a una retención del 19% para los primeros 6.000 € y al 21% para el resto.

En las cuentas de ahorro, se pueden realizar anotaciones en un soporte físico, que es comúnmente conocida como "libreta", siendo un instrumento de gran utilizad para llevar un buen control y contabilidad de nuestros movimientos.

En muchos casos no permiten realizar domiciliaciones ni pagos, pero en contraprestación, los intereses generados a favor del cliente son más atractivos. Además es habitual la existencia de una comisión de mantenimiento que se carga en cuenta de forma periódica (mensual, semestral o anual). Es muy importante que cuando estés negociando con la entidad financiera, queden claras todas las condiciones y comisiones que te cargarán en cuenta, así como los intereses a tu favor por el dinero que has depositado en ella, además de los intereses que se cargaran en caso de descubiertos (siempre que la cuenta admita el descubierto).

Existen varias clases de cuentas de ahorro:

- Según los colectivos a los que va dirigida:

- Infantiles: a favor de menores de edad, pensada para que los padres, familiares o tutores puedan aportar ingresos destinados a facilitar en el futuro los gastos de los hijos por sus estudios, compras, etc.

- Estudiantes: a favor de jóvenes en sus diferentes etapas lectivas. Acostumbran al joven a organizar sus ingresos y gastos. Suelen dar estímulos atractivos como regalos y ofertas.

- Tercera edad: a favor de personas mayores y pensionistas. En ellas se reciben las transferencias de la Seguridad Social a favor de los pensionistas. Tienen menores comisiones que las anteriores y se ofrecen servicios como el de anticipar el dinero de la pensión.

- Según estén vinculadas a finalidades concretas:

- Compra de vivienda: son las conocidas como libretas (o cuentas) de ahorro – vivienda. En la que todos los ingresos realizados están destinados a la adquisición de la primera vivienda. Actualmente no existe desgravación fiscal.

- Inversión: esta libreta admite determinadas aportaciones periódicas o extraordinarias retribuidas con un tipo de interés dando, por regla general, preferencia a la obtención de un préstamo destinado a financiar la compra de valores, participaciones en fondos de inversión, constitución de empresa, etc.

- Creación de una empresa: conocida como cuenta ahorro – empresa. Su finalidad es la de destinar los fondos depositados en ella a la constitución de una Sociedad Limitada Nueva Empresa fomentando el espíritu emprendedor. Están sujetas a deducción fiscal con un máximo de 9.000 €, siendo el tipo de deducción aplicable a la base de un 15%.

Real Decreto Ley 2/2003, de 25 de abril, de Medidas de Reforma Económica introdujo en el Impuesto sobre la Renta de las Personas Físicas (IRPF) la figura de la "Cuenta Ahorro- Empresa".

2.2.- Cuentas corrientes.

Seguro que dispones de alguna cuenta corriente con una entidad financiera, pero ¿en qué consisten? Hoy en día, la mayor parte de las cuentas de ahorro son muy parecidas a las cuentas corrientes, si bien existen algunas diferencias.

Las cuentas corrientes son otra de las opciones de depósito más utilizadas por los usuarios con superávit de recursos. Sus características son muy similares a las de las cuentas o libretas de ahorro, si bien, éstas no poseen un soporte físico donde anotar y contabilizar las operaciones que se realizan. El soporte utilizado son los talonarios de cheques y los extractos.

Son depósitos que presentan una máxima liquidez y de fácil disponibilidad. Son empleadas, principalmente, para realizar ingresos (propios o de terceras personas) y para utilizar disposiciones mediante medios de cobro y pago como por ejemplo: talonarios de cheques, pagarés, tarjetas, domiciliaciones, transferencias, etc.

Al igual que ocurría con las cuentas de ahorro, tienen una comisión por mantenimiento y por situaciones de descubiertos. Además se les carga una comisión por apunte (que suele ser fija) con un mínimo de operaciones exentas.

La liquidación de intereses se realiza, normalmente, de forma trimestral, siendo el interés el pactado libremente por las partes, si bien es cierto que presentan una baja rentabilidad.

Existen varias clases de cuentas corrientes:

- Estándar: es la versión más común de la cuenta corriente, aplicable a la mayoría de los clientes de la entidad.

- Personal: que está sujeta a determinadas condiciones especiales que suelen referirse a un tipo de interés preferente, si se cumplen determinados requisitos, como por ejemplo: mantener un saldo medio determinado, reducción de domiciliaciones, etc.

- Profesional: ofrecen condiciones especiales a determinados profesionales que trabajan por cuenta propia o ajena, por razón de su actividad o adscripción a un colectivo, como por ejemplo: colegios profesionales, empresas, entes públicos, etc.

- En moneda extranjera: donde sus transacciones se denominan en una divisa determinada distinta del euro.

Tienes que tener claro que mediante las cuentas corrientes o las cuentas de ahorro, la entidad financiera no presta el dinero al cliente, tan solo gestiona los fondos que el cliente deposita en la entidad financiera.

Un tipo especial de cuentas es la denominada de alta remuneración, cuyo soporte puede ser mediante libreta o cuenta corriente pero tienen pactado el devengo de intereses a favor del titular en función de los saldos medios que este mantenga. A un mayor saldo medio, mayor remuneración y mayor tipo de interés que devenga la cuenta.

2.3.- Depósitos e imposiciones a plazo fijo.

Los depósitos e imposiciones a

plazo fijo consisten en una aportación

que realizan los clientes de las entidades financieras, teniendo la obligación

de mantenerla durante un plazo

determinado. El objetivo del ahorrador será el de percibir unos intereses

previamente pactados y superiores a los que obtendría a través de las cuentas

corrientes o cuentas de ahorro. La liquidación de los intereses se suele

realizar de forma trimestral, semestral o anual, en otros casos, los intereses

se abonan en la cuenta del cliente al finalizar el plazo del depósito o la

imposición. Esto ocurre cuando los depósitos tienen una duración inferior o

igual al año.

Los depósitos e imposiciones a

plazo fijo consisten en una aportación

que realizan los clientes de las entidades financieras, teniendo la obligación

de mantenerla durante un plazo

determinado. El objetivo del ahorrador será el de percibir unos intereses

previamente pactados y superiores a los que obtendría a través de las cuentas

corrientes o cuentas de ahorro. La liquidación de los intereses se suele

realizar de forma trimestral, semestral o anual, en otros casos, los intereses

se abonan en la cuenta del cliente al finalizar el plazo del depósito o la

imposición. Esto ocurre cuando los depósitos tienen una duración inferior o

igual al año.

El cliente y la entidad financiera firman un contrato en el que se establecen:

- Las condiciones de rentabilidad.

- El periodo de tiempo.

- Las comisiones y/o penalizaciones por disponer de las cantidades antes de la finalización del plazo.

Estos contratos están vinculados a una cuenta corriente o cuenta de ahorro, en la que se van depositando los intereses a favor del cliente que va generando el depósito a plazo fijo, según la periodicidad pactada. Las entidades financieras suelen exigir una cantidad mínima para contratar un depósito a plazo fijo.

Se pueden producir penalizaciones por disponer de alguna (cancelación parcial) o de toda (cancelación total) la cantidad antes de la finalización del plazo del depósito o de la imposición a plazo fijo.

El riesgo de estas operaciones, para el ahorrador, se encuentra en la posibilidad de que los tipos de interés suban durante el periodo en el que se ha contratado el depósito, en estos casos, el ahorrador tiene que seguir manteniendo la imposición al tipo de interés pactado, mientras que en el mercado se están ofreciendo unos mejores intereses. Para la entidad financiera el riesgo es el inverso, ya que si ha firmado con un cliente un depósito al 3,5 % nominal a un año y a los dos meses los intereses bajan, la entidad tendrá que seguir remunerando a su cliente al 3,5 %, estando el interés más bajo para el resto.

- A mayor plazo, mayor es la probabilidad de cambios en los tipos de interés, y por lo tanto, mayor es el riesgo.

- A mayor importe de la operación, más sensible será ésta ante variaciones mínimas del tipo de interés.

Un tipo especial de imposiciones a plazo fijo es el realizado en divisas, que consiste en formalizar un depósito en

una moneda distinta a la originaria del depositante o ahorrador. En estos casos

la rentabilidad puede ser mayor, ya que por un lado recibe los intereses

correspondientes y por otro, se puede beneficiar de diferencias de cambio a

favor. Por el contrario, el riesgo es mucho más alto.

Otro tipo son los depósitos bonificados que te dan un mayor interés en función al grado de vinculación que tengas con la entidad financiera (tener recibos domiciliados, nómina domiciliada, ser titular de determinadas tarjetas de crédito con un consumo mínimo, tener contratado un plan de pensiones, etc.)

Otro tipo de depósitos que están ofreciéndose cada vez más son los denominados depósitos estructurados o indexados. Estos depósitos consisten en dividir la cantidad impuesta en dos, una parte es destinada a un depósito a plazo fijo, y la otra es invertida en unos valores de referencia, normalmente se trata de valores bursátiles (acciones de empresas muy importantes y que cotizan en el IBEX 35). La rentabilidad está ligada a que esos valores aumenten (TODOS) en unas fechas determinadas, y en caso de no producirse la entidad devolverá el principal sin intereses.

En el siguiente enlace puedes ver un ejemplo de un depósito estructurado o indexado. Se ofrece una clara y sencilla explicación de este tipo de depósitos, así como del riesgo que suponen para el ahorrador.

Ejemplo de un depósito estructurado o indexado.

En el siguiente enlace puedes acceder a una noticia que ampliará tus conocimientos sobre los depósitos estructurados o indexados.

2.4.- Pagarés bancarios y acciones preferentes.

En estos últimos meses, seguro que has oído hablar mucho de dos tipos de productos bancarios que las entidades financieras están comercializando, se trata de los conocidos como pagarés bancarios y acciones preferentes. Se tratan de productos que las entidades están ofreciendo a sus clientes con el objetivo de captar pasivo (conseguir los ahorros de los clientes con el objetivo obtener financiación que no es posible obtener con productos de de menores rentabilidades), ofreciéndoles unas rentabilidades atractivas pero con compromisos de permanencia muy altos).

En estos últimos meses, seguro que has oído hablar mucho de dos tipos de productos bancarios que las entidades financieras están comercializando, se trata de los conocidos como pagarés bancarios y acciones preferentes. Se tratan de productos que las entidades están ofreciendo a sus clientes con el objetivo de captar pasivo (conseguir los ahorros de los clientes con el objetivo obtener financiación que no es posible obtener con productos de de menores rentabilidades), ofreciéndoles unas rentabilidades atractivas pero con compromisos de permanencia muy altos).

Los pagarés son títulos de renta fija que hasta hace muy poco estaban destinados a los clientes institucionales y que, debido a la necesidad de captar fondos por parte de las entidades, actualmente se están ofreciendo al público en general.

Sus plazos suelen oscilar entre los 3 y los 18 meses y su funcionamiento es muy similar al de las letras del Tesoro, pero con la gran diferencia que en el caso de los pagarés bancarios, éstos están garantizados por una entidad privada (entidades financieras) y no por el Estado, con todo lo que ello implica.

El riesgo en estos productos está, precisamente, en lo comentado anteriormente, ya que está vinculado al banco emisor de los pagarés, ya que estos productos no están acogidos al Fondo de Garantía de Depósitos (FGD), es decir, en caso de quiebra de la entidad financiera, perderás el dinero invertido en estos productos. Por todo ello, es muy importante que conozcas el rating de la entidad financiera de la que quieres adquirir sus pagarés.

En cuanto a la liquidez, es importante que sepas que es muy difícil cancelar anticipadamente estos pagarés, a diferencia de un depósito, los pagarés bancarios no garantían la devolución del 100% del capital invertido, ya que cotiza en un mercado secundario en el que habrá que negociar con los posibles compradores el precio del pagaré, y en la gran mayoría de los casos, la negociación es a la baja.

Respecto a la rentabilidad ofrecida, como contraprestación a todo lo comentario anteriormente, los intereses ofrecidos por estos productos son muy superiores a los ofrecidos en los depósitos.

Como consejo, te diré que tienes que tener muchísimo cuidado con la "letra pequeña" de los contratos de pagarés bancarios.

El otro producto que analizaremos consiste en las llamadas acciones o participaciones preferentes. Se pueden definir como una mezcla entre acciones y renta fija con las siguientes características:

- No están cubiertas por el Fondo de Garantía de Depósitos (FGD), por lo que en caso de quiebra perderíamos nuestra inversión.

- Puede que durante un año no genere intereses (cupón) a favor del tenedor si la entidad financiera no ha obtenido beneficios ni pagados dividendos.

- Las acciones preferentes pueden venderse, pero al precio que se establezca su cotización, por lo que puedes perder parte del capital invertido.

Respecto a la liquidez, se trata de un producto muy poco líquido, ya que venderlo puede suponer perder mucho dinero.

La rentabilidad ofrecida es, a priori, muy alta, pero no exenta de riesgo, sobretodo por las grandes dudas sobre la solvencia de las entidades financieras y las turbulencias que actualmente están latentes en el mercado financiero.

3.- Productos financieros de activo.

En la formación que está realizando Luna sobre el negocio bancario, ha aprendido en qué consisten las

operaciones de pasivo, pero por el contrario, también existe las llamadas

operaciones de activo, ambas operaciones conforman lo que hemos definido como

el negocio bancario.

En la formación que está realizando Luna sobre el negocio bancario, ha aprendido en qué consisten las

operaciones de pasivo, pero por el contrario, también existe las llamadas

operaciones de activo, ambas operaciones conforman lo que hemos definido como

el negocio bancario.

Al salir de la empresa, Luna queda con su amiga Marta para tomar café y empiezan a hablar de la crisis económica que estamos sufriendo. Marta habla del sistema financiero como el gran mal de la economía, pero Luna le cuenta lo que ha estado aprendiendo y la importancia que tiene un sistema financiero en una economía moderna, con independencia de la culpabilidad o no en la crisis. Marta se muestra muy atenta y receptiva a lo que le cuenta Luna.

Cuando sale el tema de la dificultad de acceso al crédito que tienen las empresas y particulares en la actual coyuntura económica, Luna le cuenta que en las próximas semanas va a aprender todo lo relativo a las operaciones de activo, entre ellas las operaciones de préstamo y crédito, y volverán a quedar para seguir charlando sobre estos temas tan interesantes y de tanta actualidad.

En este punto vas a aprender los instrumentos más empleados que se utilizan para obtener la financiación a corto y largo plazo tanto de las empresas como de los particulares.

Las llamadas operaciones de activo constituyen la parte del negocio bancario consistente en la cesión de una determinada cantidad de dinero a una persona o empresa durante un determinado periodo de tiempo (previamente pactado), teniendo como contraprestación el pago de unos intereses por dicha cesión y por la asunción del riesgo de impago que se puede dar.

Las operaciones de activo se caracterizan por tres elementos:

- El instrumento utilizado para establecer la relación entre la entidad financiera y el cliente (unidad deficitaria de recursos). Los instrumentos de activos más utilizados son:

- Operaciones de préstamo: vinculadas a una inversión, y que por lo tanto tienen la finalidad de adquirir algún bien. Como ejemplo de estas operaciones tenemos los préstamos con garantía personal y los préstamos con garantía real (especialmente los préstamos hipotecarios).

- Operaciones de crédito: no están vinculadas a la financiación de la compra de un bien. Como ejemplo de estas operaciones tenemos los microcréditos, las pólizas de crédito o las tarjetas de crédito.

- Operaciones de intermediación: suponen la prestación de un conjunto de servicios como por ejemplo el descuento comercial, el leasing, el confirming, el factoring, el renting, los avales, etc.

- El periodo durante el cual la entidad financiera mantiene una posición acreedora, es decir, periodo de vigencia del instrumento financiero. En función al periodo de tiempo, los instrumentos financieros correspondientes a las operaciones de activo se pueden clasificar en:

- Instrumentos de financiación a largo plazo: como por ejemplo, los préstamos hipotecarios, el renting o el leasing.

- Instrumentos de financiación a corto plazo: como por ejemplo los microcréditos, las pólizas de crédito, el descuento comercial, el factoring o el confirming.

- El titular de la operación, que podrá ser una persona física (por ejemplo, una persona que firma un crédito hipotecario a su banco) o persona jurídica (por ejemplo, una empresa que contrata un crédito con su banco para realizar una adquisición de una maquinaria).

3.1.- El riesgo en las operaciones de activo.

El riesgo surge de la inseguridad por la posibilidad de impago del capital prestado, lo cual condicionará la concesión de la operación. Las entidades financieras analizan el peligro de impago de cada una de las operaciones y en función a ello toman la decisión de concederla o no.

El riesgo surge de la inseguridad por la posibilidad de impago del capital prestado, lo cual condicionará la concesión de la operación. Las entidades financieras analizan el peligro de impago de cada una de las operaciones y en función a ello toman la decisión de concederla o no.

- RAI: se trata de un registro con una vigencia de cinco años en el que aparecen todas las letras domiciliadas y aceptadas con importes superiores a 300,51 euros que hayan sido devueltas, tanto por personas físicas (particulares) como jurídicas (sociedades).

- ASNEF: se trata de un registro en el que se muestran las cuotas impagadas a entidades de crédito. En este registro se incluyen los datos de la operación, el capital que se prestó al inicio de la operación, el capital que se encuentra impagado, la situación actual del cliente y la entidad donde se realizó la operación.

- CIRBE: se trata de un registro gestionado por el Banco de España donde se muestran las operaciones de activo que se encuentran en vigor en el momento actual, por un importe superior a 6.010,12 euros. Los datos que se pueden consultar son: el riesgo dispuesto, el disponible, el plazo, las garantías y la situación actual.

Cada entidad financiera dispone de un departamento de riesgos cuya función principal es la de estudiar el riesgo de las personas físicas o jurídicas que solicitan una operación de activo (un préstamo o un crédito). Cuando vas a una entidad financiera a contratar un préstamo, por ejemplo, lo primero que hará la entidad es ver si apareces en el RAI o en la ASNEF, de ser así, automáticamente se paralizará la operación hasta que se aclare la situación. Por el contrario, los datos suministrados por el CIRBE son utilizados para calcular la cuota de endeudamiento global de la persona física o jurídica, en este caso, los analistas ven si el endeudamiento que tiene el cliente sumado al de la operación supera el endeudamiento máximo fijado por la entidad financiera.

El riesgo también viene determinado por otros factores como por ejemplo:

- El titular: el riesgo será mayor para una empresa que responde limitadamente ante las deudas (por ejemplo una sociedad de responsabilidad limitada) que para un empresario particular o autónomo que responde con la totalidad de sus bienes. El menor riesgo se encuentra en las operaciones con particulares que tienen una generación de recursos económicos garantizada.

- El instrumento: según el instrumento de activo contratado, el riesgo variará, así por ejemplo, los instrumentos con mayor riesgo son las tarjetas de crédito, seguidas de las pólizas de crédito, los pagarés (no a la orden), los préstamos personales, las líneas de descuento de efectos comerciales o letras, los pagaré a la orden, los avales y los préstamos con garantía real. En función del riesgo se aplicarán mayores tipos de interés.

- Las garantías: se refiere a las garantías de cobro que las entidades financieras exigen para la contratación de la operación. Dependen mucho del tipo de operación, por ejemplo, las garantías exigidas para una tarjeta de crédito son mínimas, por el contrario, las garantías exigidas para un préstamo hipotecario son muy elevadas. Cuanto más riesgo tenga la operación, mayores serán las garantías exigidas por la entidad financiera.

- El importe: el riesgo crece en función del importe de la operación.

- El plazo: el riesgo crece en función al plazo, a mayor plazo, mayor riesgo porque hay más posibilidad de que las condiciones cambien (normalmente a peor).

Documento de texto que muestra los diferentes elementos que integran las distintas operaciones de activo.

3.2.- Operaciones de crédito.

El contrato de crédito es un contrato por el cual la Entidad Financiera se compromete a proporcionar al cliente fondos hasta una cierta cuantía o límite, pudiendo éste disponer de las cantidades que necesite o crea oportuno, utilizando para ello los instrumentos de movilización de fondos habituales en cualquier cuenta corriente. La entidad financiera percibirá una comisión y unos intereses por los días que el cliente adeude una suma de dinero y en función a las cantidades que se hayan dispuesto en cada momento.

El contrato de crédito es un contrato por el cual la Entidad Financiera se compromete a proporcionar al cliente fondos hasta una cierta cuantía o límite, pudiendo éste disponer de las cantidades que necesite o crea oportuno, utilizando para ello los instrumentos de movilización de fondos habituales en cualquier cuenta corriente. La entidad financiera percibirá una comisión y unos intereses por los días que el cliente adeude una suma de dinero y en función a las cantidades que se hayan dispuesto en cada momento.

Diferencias respecto del préstamo:

- En el crédito se pagan intereses por la cantidad dispuesta y en función del tiempo de la disposición, mientras que en el préstamo se pagan intereses por el total de los fondos concedidos, aunque no se haya usado.

- En el crédito se permite la disposición de forma gradual de las cantidades, en la cuantía y por el tiempo que se desee. En el préstamo se dispone de una sola vez de todos los fondos prestados.

- Son operaciones a corto o medio plazo, no superando el año. Los préstamos son operaciones a largo plazo.

- Al finalizar el contrato de crédito debemos reponer la cantidad hasta el importe inicial. En las operaciones de préstamo no hay que reponer nada porque ya se ha devuelto todo mediante el pago de las cuotas (capital más intereses).

- Los créditos se pueden renovar una vez llegado a su vencimiento, por el contrario, al finalizar el préstamo, éste no podrá ser renovado, pero si se desea o se necesitan más fondos, se puede negociar uno nuevo con nuevas condiciones.

Los créditos se formalizan en una póliza en las que se establecen las condicione de funcionamiento: límite del crédito, tipo de interés, comisiones, frecuencia de liquidación, etc. Se instrumentan en una cuenta bancaria cuyo funcionamiento es muy parecido al de las cuentas corrientes, ayudando a cuantificar las cantidades dispuestas y facilitando la aplicación de los costes.

A partir de la firma del contrato, el banco queda comprometido a hacer efectivas las órdenes del cliente. Por ello el cliente retribuirá al banco con las comisiones que hayan pactado y los intereses por las cantidades dispuestas hasta el final del reembolso. De esta forma, los costes derivados de una póliza de crédito son:

- Intereses: calculados en función de las cantidades dispuestas y del tiempo de su vigencia.

- Intereses deudores: calculados sobre la parte del crédito que se ha dispuesto.

- Intereses excedidos: calculados sobre la parte dispuesta que ha excedido del límite que se había acordado.

- Comisión de apertura: se calcula en función del límite del crédito concedido. Pagadera una sola vez y al principio de la operación.

- Comisión de disponibilidad: se calcula en función del saldo medio no dispuesto, es decir, la pagaremos por la parte de los fondos contratados (el límite) y no utilizados.

- Comisión de excedido: se calcula sobre el mayor saldo excedido.

La liquidación de estas cuentas se realiza mediante el método hamburgués o de saldos, que estudiaremos de forma pormenorizada en unidades posteriores.

Las principales ventajas de estas operaciones de activo son las siguientes:

- Tienen disponibilidad inmediata.

- Es un instrumento muy flexible que permite disponer solo de las cantidades que realmente se necesitan.

- Los intereses se calculan sobre las cantidades dispuestas y no sobre el total de los fondos.

- Se trata de una cuenta operativa, ya que el cliente puede tanto ingresar como retirar fondos.

- Su tramitación es rápida y sencilla.

3.3.- Operaciones de préstamo.

Los préstamos consisten en la cesión o préstamo de un capital por parte

de la entidad financiera a sus clientes (unidades deficitarias de recursos) a

largo plazo, con el fin de que sus clientes puedan realizar una actividad

concreta o emplearlo en una acción determinada. Estas operaciones tienen un

plazo de devolución y una periodicidad de amortización previamente fijados por

contrato. Normalmente la amortización se realiza mediante cuotas periódicas

compuestas de capital e intereses. En

el Código Civil, en su artículo 1.740 establece lo que se entiende por un

préstamo, "Por el contrato de

préstamo, una de las partes entrega a la otra, o alguna cosa no fungible para

que use de ella por cierto tiempo y se la devuelva, en cuyo caso se llama

comodato, o dinero u otra cosa fungible, con condición de devolver otro de la

misma especie y calidad, en cuyo caso conserva simplemente el nombre de

préstamo. El comodato es esencialmente gratuito. El simple préstamo puede ser

gratuito o con pacto de pagar interés." En nuestro caso, los préstamos bancarios no son comodatos sino simples préstamos, es decir, meras entregas de dinero bajos unas

condiciones previamente pactadas y aceptadas.

Los préstamos consisten en la cesión o préstamo de un capital por parte

de la entidad financiera a sus clientes (unidades deficitarias de recursos) a

largo plazo, con el fin de que sus clientes puedan realizar una actividad

concreta o emplearlo en una acción determinada. Estas operaciones tienen un

plazo de devolución y una periodicidad de amortización previamente fijados por

contrato. Normalmente la amortización se realiza mediante cuotas periódicas

compuestas de capital e intereses. En

el Código Civil, en su artículo 1.740 establece lo que se entiende por un

préstamo, "Por el contrato de

préstamo, una de las partes entrega a la otra, o alguna cosa no fungible para

que use de ella por cierto tiempo y se la devuelva, en cuyo caso se llama

comodato, o dinero u otra cosa fungible, con condición de devolver otro de la

misma especie y calidad, en cuyo caso conserva simplemente el nombre de

préstamo. El comodato es esencialmente gratuito. El simple préstamo puede ser

gratuito o con pacto de pagar interés." En nuestro caso, los préstamos bancarios no son comodatos sino simples préstamos, es decir, meras entregas de dinero bajos unas

condiciones previamente pactadas y aceptadas.

El contrato de préstamo normalmente se formaliza en póliza con intervención de Fedatario Público, aunque dependiendo de su cuantía y otras peculiaridades, también en escritura pública ante notario.

Las garantías que se exigen son las siguientes:

- La personal, solidaria, subsidiaria o mancomunada respecto al cliente. Esto significa que el cliente responde con todos sus bienes presentes y futuros del pago de la deuda que ha asumido con la Entidad Financiera.

- Si hay varios clientes que hayan firmado el contrato, o hayan aparecido como fiadores o avalistas, todos ellos responden del pago de la deuda.

- Si responden de forma solidaria, significa que el banco puede reclamar a cualquiera de ellos el pago de la totalidad de la deuda.

- Si es subsidiaria, primero irá contra el deudor principal y luego contra los avalistas o fiadores en el caso de que no logre cobrar del cliente principal.

- Si es mancomunada significa que tanto el deudor principal como los avalistas o fiadores responden según cuotas.

Los préstamos se subdividen en dos grandes grupos:

- Préstamos con garantía personal: son usados principalmente para la adquisición de muebles y servicios. La garantía recae en el titular de la operación, respondiendo éste con su patrimonio presente y futuro. Suponen un mayor riego para las entidades financieras respecto a los préstamos con garantía real.

- Los plazos de amortización suelen ser menores a los 7 años.

- Su importe no suele superar los 30.000 euros.

- El tipo de interés es fijo (sobretodo si el plazo de amortización es inferior a 5 años).

- Las cuotas no pueden superar más del 40 % de los ingresos líquidos justificados por el cliente.Para ello, las entidades, en sus estudios preliminares, calculan el nivel de endeudamiento y capacidad de generar ingresos del cliente para conceder o rechazar la operación.

- En caso de solicitar la operación para la adquisición de muebles o servicios, la cantidad solicitada no podrá llegar al 100 % del valor de esos muebles o servicios.

- Prestamos con garantía real: en este tipo estarían los préstamos hipotecarios, en los que la principal garantía es el propio inmueble que se adquiere.

3.4.- Crédito comercial y descuento bancario.

El crédito comercial sirve para facilitar y adecuar la producción a la circulación de

mercancías. El crédito comercial es

una fuente de financiación

generalmente de corto plazo,

concretamente suele concederse a 30, 60 y 90 días (en algunos sectores, como la

construcción puede llegar hasta los 180 días). Se trata de unos créditos

concedidos entre empresas que surgen de su propia actividad empresarial

(surgen a raíz de la venta o prestación de servicios). Este crédito

puede surgir de forma explícita, mediante la emisión de letras de cambio, o es posible que surja de retrasos en los recibos y pagos por los

productos vendidos o por los servicios realizados. Los créditos comerciales, a

diferencia de los créditos bancarios, no entran bajo el control directo de las

autoridades, si bien es cierto, disponen de una garantía jurídica en caso de

producirse impagos.

El crédito comercial sirve para facilitar y adecuar la producción a la circulación de

mercancías. El crédito comercial es

una fuente de financiación

generalmente de corto plazo,

concretamente suele concederse a 30, 60 y 90 días (en algunos sectores, como la

construcción puede llegar hasta los 180 días). Se trata de unos créditos

concedidos entre empresas que surgen de su propia actividad empresarial

(surgen a raíz de la venta o prestación de servicios). Este crédito

puede surgir de forma explícita, mediante la emisión de letras de cambio, o es posible que surja de retrasos en los recibos y pagos por los

productos vendidos o por los servicios realizados. Los créditos comerciales, a

diferencia de los créditos bancarios, no entran bajo el control directo de las

autoridades, si bien es cierto, disponen de una garantía jurídica en caso de

producirse impagos.

El descuento bancario, también conocido como negociación, es una forma de financiación que tiene la empresa. Es la operación crediticia que se realiza a través de efectos comerciales (en el argot bancario reciben el nombre de "papel") como por ejemplo: letras de cambio, pagarés y recibos.

Mediante el descuento, una entidad financiera abona al cliente el importe nominal de un efecto no vencido (anticipado), descontando los intereses, las comisiones y los gastos correspondientes. El importe final que recibe el cliente se le denomina importe líquido.

En toda operación de descuento intervienen tres figuras que son:

- Librador: Persona que ordena a otra que pegue una cantidad de dinero, en una fecha y en un lugar determinado, a la orden de una tercera persona. Por ejemplo: un proveedor que cobra una venta mediante una letra de cambio a una fecha concreta, es el librador de esa letra.

- Librado: Persona obligada a pagar. Así, un comprador que se ha comprometido a pagar en una fecha y un lugar concreto mediante una letra de cambio es el librado de dicha letra.

- Tenedor: Persona que, llegada la fecha, efectúa la orden de pago. Por ejemplo, es el tenedor o tomador de una letra de cambio la entidad financiera a la que un proveedor entrega la letra con la que un cliente le ha pagado para que haga efectivo el cobro en la fecha prefijada.

Las letras comerciales pueden ser usadas como medio de pago, es decir, que se puede pagar a un tercero mediante la transmisión de la propiedad de la letra. Esta figura se denomina endoso y se cumplimenta al dorso de la misma. Esta situación posibilita al librador el pago a un ternero mediante la transmisión de la propiedad de la obligación de pago del librador, quien, al vencimiento, cobrará la deuda.

De esta forma, un efecto puede ser endosado tantas veces como sea necesario. El tenedor es el último endosatario, como propietario le puede interesar llevar al descuento la letra o no.

En resumen, mediante una operación de descuento:

- El acreedor (librador o cedente) no espera a que llegue la fecha de vencimiento para poder cobrar un efecto, sino que percibe anticipadamente su importe mediante la cesión del mismo a una entidad financiera.

- La entidad financiera toma el efecto y anticipa su importe al librador, descontando una cantidad en concepto de comisión, gastos devengados e intereses.

- La entidad financiera se convierte en legítimo tenedor y se encargará de cobrarlo al deudo (librado) cuando se cumpla la fecha de vencimiento, recuperando el dinero anticipado.

4.- Servicios financieros.

Una vez que Luna ha aprendido la importancia que un sistema financiero tiene en

la economía moderna, tanto para particulares como para las empresas, es hora de

profundizar en los servicios financieros que las diferentes entidades

financieras ofrecen a sus clientes.

Una vez que Luna ha aprendido la importancia que un sistema financiero tiene en

la economía moderna, tanto para particulares como para las empresas, es hora de

profundizar en los servicios financieros que las diferentes entidades

financieras ofrecen a sus clientes.

Las entidades financieras ofrecen a sus clientes innumerables servicios con el fin de facilitarles las diferentes operaciones financieras y bancarias que realizan en su día a día. Estos servicios parten de las cuentas (corrientes o de ahorro) que los clientes tienen contratados con las entidades financieras, y que seguramente tú también eres usuario/a de alguno de ellos. Algunos ejemplos de estos servicios financieros son:

- Servicios de cajero automático.

- Tarjetas bancarias.

- Domiciliaciones.

- Transferencias.

- Banca telefónica y electrónica.

- Banca móvil.

- Cambio de divisas.

- Intermediación de valores mobiliarios.

- Medios de pago: cheques, pagarés, etc.

- Medios de financiación: leasing, renting, factoring, confirming, etc.

4.1.- Cajeros automáticos.

Con la idea de facilitar la gestión de los recursos económicos a los clientes, las entidades financieras ofrecen el servicio de cajeros automáticos que ayudan a realizar una gran cantidad de servicios, descongestionando, además, el trabajo en el interior de las oficinas.

Con la idea de facilitar la gestión de los recursos económicos a los clientes, las entidades financieras ofrecen el servicio de cajeros automáticos que ayudan a realizar una gran cantidad de servicios, descongestionando, además, el trabajo en el interior de las oficinas.

Un cajero automático es, en su primera concepción, una máquina expendedora de dinero. Con el tiempo han ido aumentando los servicios que se pueden realizar a través de él hasta llegar a considerarlos como pequeñas oficinas. Algunos de esos servicios son por ejemplo:

- Extracciones y depósitos (en cuentas corrientes, de ahorro o de crédito).

- Consulta sobre saldos de dichas cuentas.

- Transferencias de fondos entre las diferentes cuentas.

- Pagos de servicios públicos y similares.

- Compras (por ejemplo entradas para el teatro) y recargas (por ejemplo las recargas del móvil prepago).

- Obtener contraseñas que se hayan podido olvidas de la banca online o de la banca telefónica.

- Recarga de la tarjeta monedero.

- Envío de remesas de dinero al extranjero.

Para poder utilizar el cajero automático tienes que disponer de una tarjeta bancaria. Existen dos tipos:

TARJETAS DE CRÉDITO.

Con las tarjetas de crédito podrás realizar compras o pagos al contado o de forma aplazada. En este último caso, la entidad financiera cargará una comisión y unos intereses en tu cuenta por dicho aplazamiento. Es necesario ser titular una cuenta corriente o de ahorro para poder disponer de una tarjeta de crédito. En las cuentas asociadas se cargarán los intereses y/o comisiones así como las liquidaciones de las compras, ya sean estas al contado o aplazadas. Las principales características son las siguientes:

- Son medios de pago personales e intransferibles.

- La entidad financiera emisora de la tarjeta establece un límite máximo de disposición o crédito, por encima del cual no puede retirar dinero, los límites suelen ser mensuales y pueden ser ampliados previo acuerdo con la entidad financiera.

- Requiere de un número personal o clave para poder realizar las operaciones.

- Las tarjetas tienen caducidad anual (normalmente se ofrecen sin gastos de mantenimiento el primer año y sí a partir del segundo).

- Se puede elegir la modalidad de pago entre:

- El cien por cien del crédito dispuesto a mes vencido. Es la modalidad más extendida y no suele implicar coste alguno. Se trata de conceder un crédito a un mes.

- Cantidad fija. Se establece el recibo máximo que se paga al mes. El límite de la tarjeta se va minorando por la cantidad pendiente de amortizar y los pagos de los intereses.

- Porcentaje sobre lo dispuesto. Igual que en el caso anterior pero el importe de pago se fija como un porcentaje del crédito consumido.

TARJETA DE DÉBITO.

Una tarjeta de débito es un medio de pago personal, donde su titular puede disponer de todos los servicios que conlleva su utilización siempre que tenga saldo disponible en su cuenta (corriente, de ahorro o de crédito). Su caducidad es plurianual ya que no representa un riesgo como si ocurre con las tarjetas de crédito.

Existen varios costes asociados como las comisiones de emisión y renovación, o las comisiones de disposiciones de efectivo en cajeros que no pertenecen a la misma red de cajeros, en el caso de las tarjetas de crédito, esta última comisión se genera aún utilizando el mismo cajero al que pertenece. Las tarjetas se emiten en función de una serie de estándares que definen las distintas redes como por ejemplo Tarjeta 6000, Visa, Master Card, Amerian Express, Servired, etc.

Dispone de una cantidad máxima de disposición diaria, que igualmente puede ser negociada con el banco.

Los comercios y proveedores que aceptan el pago con tarjetas también asumen costes, además de tener que instalar los conocidos TPV. Las entidades financieras establecen comisiones sobre los importes cobrados que pueden variar desde un 0,5% hasta un 7% en el caso de la utilización de pasarelas de pago en el comercio electrónico.

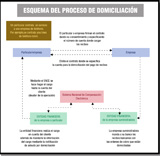

4.2.- Domiciliaciones.

Una domiciliación bancaria es un medio de pago que consiste en dar una orden a nuestro banco de que sean atendidos periódicamente, y hasta nuevo aviso, todos los recibos que una empresa, administración o particular pase al cobro contra nuestra cuenta bancaria. La domiciliación bancaria está asociada a la contratación de un servicio (pago de la matrícula de una universidad) o al pago periódico de una serie de recibos (luz, agua, teléfono, etc.)

Para realizar este proceso, las empresas utilizan lo que se conoce como recibo bancario. El recibo bancario es un documento que emite la empresa que desea realizar un cobro (por ejemplo la empresa suministradora de luz) y que es cedido a una entidad financiera para que ésta última, a través del SNCE lo haga llegar hasta la cuenta especificada por el deudor de tal modo que su importe quede domiciliado en la cuenta del cliente.

En el siguiente enlace a la web del Banco de España puedes ampliar información sobre lo que se entiende por el Sistema Nacional de Compensación Electrónica.

Una vez que el importe es cargado en la cuenta del cliente, la entidad financiera nos envía (normalmente por correo ordinario) el recibo del adeudo por domiciliación. La domiciliación de recibos bancarios no implica gasto para los clientes de las entidades financieras.

En la siguiente imagen puedes ver un modelo típico de recibo domiciliaciones. Si pasas el ratón por cada uno de los números podrás ver las principales partes en las que se estructura el recibo:

Los costes del recibo bancario dependerán del soporte en el que se remitan a la entidad financiera. En cuanto a las comisiones, las más habituales son las comisiones por recibo (se aplica un porcentaje con un mínimo) y las comisiones de devolución (porcentaje sobre el importe de la devolución con un mínimo) devengándose en el momento en que algún cliente devuelva el recibo presentado, sea cual sea el motivo.

En el siguiente enlace a la web CajAstur puedes ver su política sobre recibos bancarios.

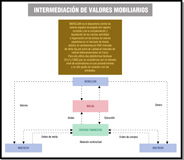

4.3.- Intermediación de valores mobiliarios.

Antes de analizar el papel de las entidades financieras como intermediarias en las operaciones con valores mobiliarios, tenemos que dejar claro que hemos de entender por valores mobiliarios.

Los valores mobiliarios son documentos representativos de la participación que una persona o empresa posee en una sociedad. Los particulares o empresas deciden invertir en valores mobiliarios fundamentalmente por tres motivos:

- Rentabilidad: la idea es comprar títulos para mantenerlos en cartera y recibir una rentabilidad periódica por ellos.

- Especulación: en esta caso, la adquisición de títulos se realiza con la intención de venderlos en el corto plazo por una cantidad mayor obteniendo por ello un beneficio.

- Control: en este caso, la adquisición va destinada a aumentar el poder dentro de la sociedad y tener así un mayor poder de decisión.

En el siguiente cuadro se muestran más características de los valores mobiliarios.

| Clases de valores mobiliarios | Formas de adquisición |

|---|---|

|

|

Una vez introducidos en los valores mobiliarios, vamos a centrarnos en el papel de intermediación que juegan las entidades financieras en su operativa.

Desde el momento en el que decidimos adquirir un título mobiliario, hemos de lanzar una orden a nuestra entidad financiera para comenzar con la operación. Nos referimos al contrato por el que una parte confía el desempeño de uno o más negocios a otra. Las órdenes se pueden realizar de cuatro formas:

- Presencial: consiste en ir personalmente a la sucursal de la que eres cliente y dar la orden (de compra o venta) por escrito, rellenando y firmando un impreso. No es recomendable dar la orden de forma verbal.

- Telefónica: en este caso, se recomienda estar dado de alta en la banca telefónica para así disponer de unas claves que aumentan la seguridad y el control por parte de la entidad. Durante la llamada, la orden del cliente queda registrada en una cinta de grabación que la entidad tiene que guardar por un periodo mínimo de tres meses. En caso de no estar dado de alta en la banca telefónica, la llamada igualmente debe ser grabada y se precisa que la confirmación se realice posteriormente por escrito (por motivos de seguridad).

- Fax: este medio será utilizable solo en el caso de que la entidad financiera lo autorice. Estas órdenes se incorporarán a un archivo de justificantes de órdenes (igual que con las órdenes escritas).

- Internet: este método ofrece ventajas como la accesibilidad, rapidez, menores comisiones en algunos casos, etc. El cliente tiene que darse de alta en la banca online y operar a través de ella mediante unas claves que lo identificarán.

Es muy importante que antes de que firmes un contrato, debes tener en cuenta las siguientes consideraciones:

- Comprueba que la entidad se encuentra habilitada para la prestación de servicios de inversión en España (a través del registro oficial de la CNMV).

- Analiza todos los gastos asociados a la orden.

- Analiza todas las condiciones del mercado.

- Comprueba que todas las condiciones quedan recogidas en el contrato: precio, gastos, plazos, etc.

4.4.- Banca telefónica y electrónica.

Actualmente nos encontramos en la época de las tecnologías y el negocio

bancario no es ajeno a esta revolución. Las entidades financieras ofrecen a sus

clientes la banca por internet, a través

de la cual el cliente puede tener acceso a multitud de servicios y operaciones.

Al entrar en ella, el cliente tiene ante sí una verdadera oficina bancaria.

Actualmente nos encontramos en la época de las tecnologías y el negocio

bancario no es ajeno a esta revolución. Las entidades financieras ofrecen a sus

clientes la banca por internet, a través

de la cual el cliente puede tener acceso a multitud de servicios y operaciones.

Al entrar en ella, el cliente tiene ante sí una verdadera oficina bancaria.

Para poder utilizar estos servicios, las entidades financieras te proporcionarán las claves necesarias para que puedas acceder a la banca electrónica. Una vez que accedas, la plataforma de internet suele pedirte, por seguridad, que cambies las claves y a partir de ese momento puedes empezar a realizar diversas operaciones.

Una vez que hayas podido acceder a tu banca personal, la primera ventaja que vas a apreciar es que vas a poder realizar gran parte de las operaciones que hasta ahora realizabas de forma presencial, pero en este caso sin necesidad de personarte en una oficina. Entre muchas operaciones, podrás realizar:

- Consultas de cuentas.

- Realizar transferencias.

- Gestionar pagos: gestionar recibos, impuestos, etc.

- Consultar las tarjetas de las que se dispone, su uso, los saldos disponibles, etc.

- Consultar operaciones de financiación: cuentas de créditos, cartera de efectos, etc.

- Consultar operaciones de ahorro e inversión: consultas de depósitos, fondos de inversión, depósitos de valores, divisas y billetes, planes de pensione, etc.

- Gestionar el área personal: gestión de claves, datos, contratos, etc.

El crecimiento de las operaciones bancarias realizadas por internet, ha ido unido a problemas de seguridad que se han puesto de manifiesto al utilizar esta vía, y que hace que las entidades dediquen cada día más medios, económicos y humanos, para el desarrollo seguro de la banca por internet.

Junto al nacimiento de estas operaciones bancarias realizadas por internet, han surgido también nuevas modalidades de fraude como por ejemplo el phishing o el pharming, ante las cuales, las entidades han tenido que desarrollar nuevas fórmulas de combinación de claves y una serie de recomendaciones de uso para que los clientes dispongan de una mayor seguridad.

En el siguiente enlace a la web Socinfo sobre seguridad bancaria. Texto enlace: Seguridad bancaria.

El teléfono es utilizado también por muchas entidades para recibir órdenes de sus clientes. Los sistemas son dos:

- Comunicación a través de operadores programados que, mediante la pulsación de distintas teclas del teléfono, orientan automáticamente al cliente hacia la operación que desea realizar o la información que desea obtener.

- Comunicación directa con un empleado del banco, lo que permite la realización de operaciones o la obtención de información, no previstas en la programación.

En ambos casos se opera con contraseña o clave secreta (que equivale a la firma en las operaciones físicas), lo cual garantiza la confidencialidad. Además, es necesario que firmes un contrato específico de prestación de servicios. La garantía para el banco y para el cliente de que este ha ordenado una operación es la grabación de la conversación, que debe estar siempre a disposición del cliente.

Cada vez con mayor frecuencia, las entidades utilizan los mensajes de móvil SMS, tanto para que los clientes ordenen operaciones, como para facilitarles información sobre sus cuentas u operaciones, para lo que también hay que suscribir el correspondiente contrato.

4.5.- Cambio de divisas.

Otro de los servicios financieros que te ofrecen las diferentes entidades es el de "cambio de divisas". Este servicio consiste en realizar operaciones en el denominado mercado de divisas. Antes de comentar en qué consiste este servicio es necesario que conozcas qué es el mercado de divisas y qué operaciones se realizan en él.

El FOREX o mercado internacional de divisas es el lugar (no físico) donde se compran y venden las monedas de diferentes países, es decir, es el lugar donde los países realizan intercambios de monedas. Se trata del mayor mercado del mundo en lo que al valor negociado se refiere. En este mercado están permanentemente conectados todos los bandos privados, los bancos centrales de los países o zonas, los especuladores, los gobiernos, etc.

Tendrán consideración de divisas:

- Los billetes de banco.

- Los cheques de viajero.

- Los saldos bancarios.

Los tipos de cambio pueden ser de dos tipos:

Los tipos de cambio pueden ser de dos tipos:

- Tipos de cambio fijos: en este caso, las alteraciones de la oferta y la demanda de divisas no producen alteraciones en el tipo de cambio, debido a que los bancos centrales intervienen (comprando o vendiendo sus monedas) para mantener el tipo de cambio. Realmente no se mantiene un tipo fijo, sino que el tipo de cambio se mantiene dentro de unos márgenes estrechos que previamente han establecido.

- Tipos de cambio flexibles: en este otro caso, los tipos de cambio se forman por la libre interacción de la oferta y la demanda de divisas, las cuales, a su vez, dependen de multitud de factores como por ejemplo, la inflación, los tipos de interés, el crecimiento de los países, etc.

Volviendo a la idea con la que comenzamos este punto, las entidades financieras ofrecen el servicio de cambio de divisas a sus clientes para que éste pueda realizar diversas operaciones con otras divisas, entre estas operaciones podemos destacar:

- Viajes a otros países.

- Transferencias internacionales. Como por ejemplo, personas que van a trabajar a otros países y al volver transfieren el dinero a otra entidad financiera nacional aplicándoles ésta un tipo de cambio.

- Operaciones comerciales entre empresas de diferentes países.

- Operaciones especulativas, consistentes que realizar compras y ventas de divisas con la finalidad de beneficiarse de las fluctuaciones de éstas.

4.6.- El cheque.

De todos los instrumentos de pago este es sin duda el que más familiar te será. Habrás visto o usado alguna vez este medio de pago. Ahora vas a estudiarlo con profundidad.

El cheque consiste en un documento emitido por las diferentes entidades bancarias que permite a su titular movilizar fondos depositados en cuentas de pasivo para realizar pagos con cargo a su cuenta. Se tratan de documentos únicos, ya que cada uno lleva una numeración y debe estar firmado de manera autográfica por el librador. Los cheques pueden emitirse contra una cuenta corriente o contra una libreta.

Cuando se realiza un pago mediante un cheque, el cargo en la cuenta del titular del mismo no se produce de forma inmediata, sino en el momento en el que la persona poseedora del mismo (tenedor) decide ingresarlo en su cuenta o cobrarlo en efectivo (en función de lo que se haya establecido en el momento de su emisión). Al emisor del cheque le aparecerá el cargo en su cuenta como mínimo un día después del abono en la cuenta del tenedor, pero se le aplicará la valoración del momento en el que el tenedor realizó la gestión de cobro del miso.

El cheque puede librarse para ser pagado a una determinada persona (nominativo), a esa persona o a las personas que él designe (a la orden) o al portador que da el derecho a su tenedor a cobrarlo por el simple hecho de poseerlo.

En caso de que la cuenta librada no disponga de los recursos suficientes, la entidad bancaria pagará parte del cheque, devolviéndolo por el importe restante.

Los cheques son pagaderos a la vista, lo que implica que si un cliente entrega un cheque en una fecha, está manifestando que podrá hacer frente al pago en esa fecha (con independencia de la fecha de emisión).

Existe un plazo máximo desde su fecha de emisión y su plazo de presentación al cobro:

- 15 días naturales para los emitidos en España.

- 20 días naturales para los emitidos en la Unión Europea.

- 60 días naturales para los emitidos en el resto de países.

Existen varios tipos de cheques:

- Cheque posdatado: se trata de un cheque donde la fecha de emisión real es anterior a la fecha que figura en el propio cheque. Este tipo de cheques no está regulado por la Ley Cambiaria. Se establece que un cheque es un documento a la vista, y por lo tanto en el mismo momento que obra en poder del tenedor puede exigir su pago.

- Cheque cruzado: se trata de un cheque en cuyo anverso presenta dos líneas paralelas que cruzan el mismo en sentido transversal. El motivo de "cruzar" el cheque es asegurarse de que éste se cobra a través de una entidad bancaria o directamente en una sucursal de la entidad libradora. De esta forma se consigue identificar plenamente a la persona que cobra el cheque.

- Cheque para abonar en cuenta: se trata de un cheque en cuyo anverso, y mediante una leyenda transversal, se incluye la mención "para abonar en cuenta". De esta forma, sea cual sea el tenedor del cheque y su relación con la entidad libradora, deberá cobrarlo mediante apunte en una cuenta bancaria.

- Cheque conformado: en este caso, la entidad libradora, en el momento de la emisión, certifica que existen fondos suficientes en la cuenta para atenderlo. De esta forma se da mayor seguridad y garantía de cobro al tenedor del mismo. La entidad bancaria establecerá una retención en la cuenta librada de igual importe al del cheque, retención que se aplicará al pago del mismo.

- Cheque bancario: es el emitido por la misma entidad financiera, tratándose de un cheque prepagado, y respondiendo de su pago la entidad que lo emite.

4.7.- El pagaré.

A diferencia del cheque ya estudiado el pagaré no es tan conocido a

nivel general aunque sí a nivel comercial.

A diferencia del cheque ya estudiado el pagaré no es tan conocido a

nivel general aunque sí a nivel comercial.

El pagaré es un documento que consiste en la promesa de pagar una determinada cantidad de dinero en un futuro y en un lugar concreto a su legítimo tenedor, quedando obligados solidariamente todos los firmantes.

La principal diferencia respecto al cheque que has estudiado en el anterior punto es que en el caso del pagaré, en el momento de su emisión, queda determinado el momento a partir del cual se podrá hacer efectivo su cobro.

Se trata de un documento muy utilizado por las empresas, ya que mediante el pagaré, éstas siguen manteniendo la iniciativa respecto al pago, facilitando de esta forma, el control de los pagos y cobros que deben realizar periódicamente. Al poder establecer las fechas de pago, las empresas pueden gestionar sus pagos en los momentos que dispongan de mayor liquidez, restringiendo el pago en los momentos con menores flujos de tesorería. Normalmente, las empresas tienen diferentes épocas de ventas (sobretodo aquellas que realizan una actividad estacional) y poder agrupar pagos en las épocas de mayores ventas e ingresos le facilita mucho la gestión de tesorería y sobretodo, disponer de una liquidez saneada.